Aktierna i OMXS30 som höjer utdelningen mest 2024

Börsbolagen i OMXS30 som har presenterat sitt förslag för utdelning 2024 väljer att i genomsnitt höja utdelningen med 10 %. Baserat på stängningskurserna i fredags (240216) motsvarar det en direktavkastning på 3,6 procent i snitt. Det är de fyra storbankerna tillsammans med Tele2 och Telia Company som toppar direktavkastningslistan.

25 bolag förväntas dela ut nya pengar

OMXS30 består av de 30 mest handlade aktierna på Stockholmsbörsen. Indexet som utvärderas varje halvår av Nasdaq har inte fått se några bolagsförändringar under 2023. De 30 aktierna representeras av 29 bolag. Atlas Copcos två aktieslag (A och B) finns båda med i det populära indexet.

Alla bolag som ingår i OMXS30 har nu publicerat sina årsrapporter, förutom SBB. Det innebär att vi nu har svaret på hur stor den föreslagna utdelningen för börsens giganter blir under året som kommer. Bolagens styrelse föreslår i de flesta fall en utdelning i samband med bokslutsrapporten som aktieägarna tar beslut om på kommande årsstämma. Bland bolagen som har rapporterat förväntas 25 bolag betala utdelning till sina aktieägare under 2024. Två av dem, AstraZeneca och Autoliv, har ännu inte presenterat samtliga förväntade utdelningar för 2024. Electrolux, Sinch och Kinnevik kommer precis som förra året inte att ha ett förslag på aktieutdelning på kommande årsstämmor.

Annons

18 bolag som höjer utdelningen 2024

Bland de 23 bolag som presenterat sitt förslag till aktieutdelning 2024 är det 18 som väljer att höja utdelningen. I genomsnitt föreslås en höjd utdelning med 15,5 procent. Fyra bolag föreslår oförändrad utdelning, vilket i sig kan ses som en sänkning på grund av den höga inflationen. Ett bolag väljer att sänka sin utdelning. Flera av bolagen föreslår även extrautdelningar och återköp av aktier, men denna sammanställning fokuserar på ordinarie utdelningar.

- Swedbank 55,4%

- Evolution 31,9%

- SEB 25,9%

- Alfa Laval 25,0%

- Atlas Copco 21,7%

- Handelsbanken 18,2%

- Nordea Bank 15,5%

- ASSA ABLOY 12,5%

- Sandvik 10,0%

- SCA 10,0%

- ABB 9,6%

- Investor 9,1%

- Hexagon 7,9%

- SKF 7,1%

- Volvo 7,1%

- Essity 6,9%

- Getinge 3,5%

- Tele2 1,5%

- Ericsson 0,0%

- Hennes & Mauritz 0,0%

- NIBE Industrier 0,0%

- Telia Company 0,0%

- Boliden -50,0%

Utdelningar flera gånger per år

I Sverige har börsbolagen historiskt delat ut pengar en gång per år, i samband med årsstämman. I USA däremot är det många noterade bolag som delar upp utdelningen och betalar ut vid flera tillfällen till aktieägarna. Av de 23 bolag som presenterat sitt förslag på aktieutdelning 2024 är det 7 stycken som delar upp utdelningen på mellan två och fyra tillfällen. När vi summerar utdelningsåret kommer vi troligtvis att kunna inkludera även Autoliv och AstraZeneca till listan över bolag som delar ut fler gånger per år.

Börsbolagen med flera utdelningstillfällen:

- Telia Company – 4 st

- ASSA ABLOY – 2 st

- Atlas Copco – 2 st

- Ericsson – 2 st

- Hennes & Mauritz – 2 st

- Investor – 2 st

- Tele2 – 2 st

Storbolagens direktavkastning

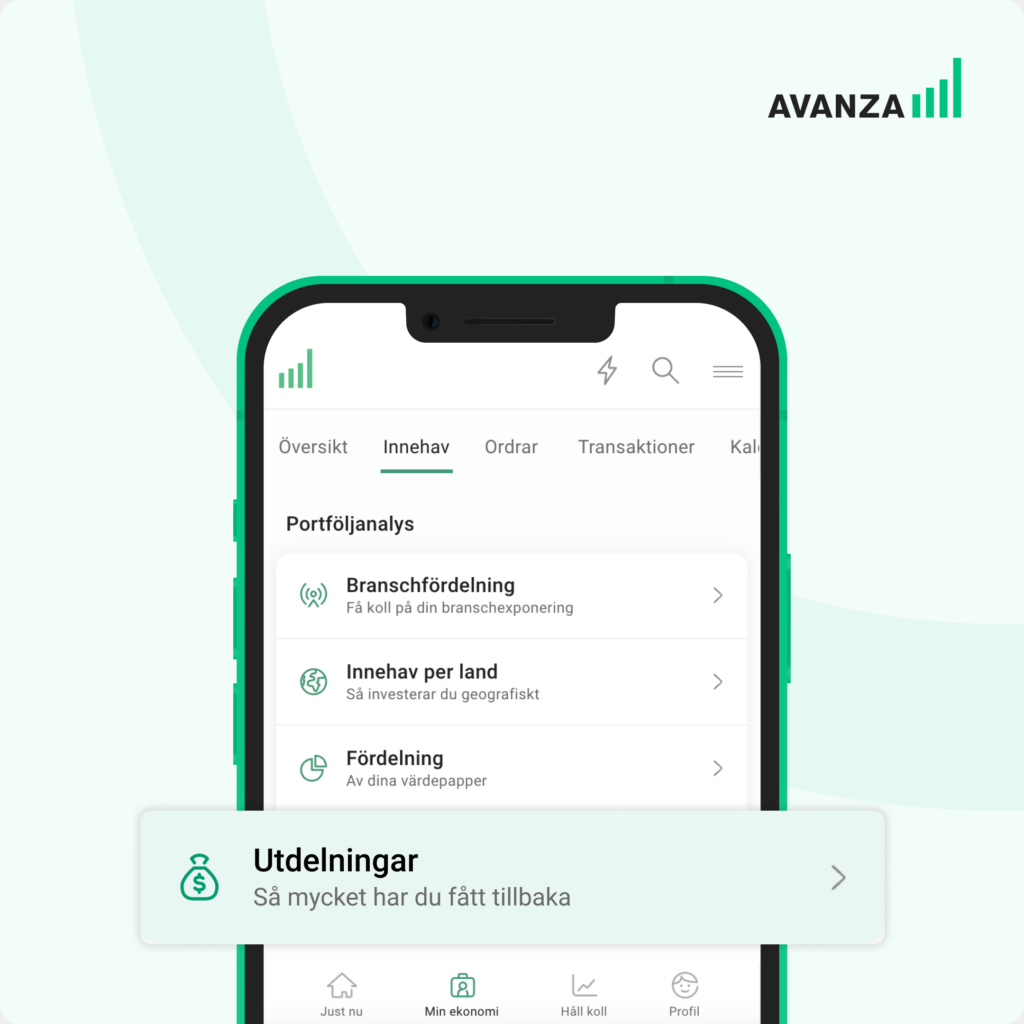

Det kanske mest populära nyckeltalet kopplat till utdelningar är direktavkastning. Det talar om hur mycket av ditt aktieinnehav som du får tillbaka i utdelning. Utdelningen per aktie delas med aktiekursen. För OMXS30 exkl. bolagen som inte presenterat alla sin utdelningar ännu är direktavkastningen 3,2 procent (när vi räknar på stängingskursen fredagen den 16 februari 2024). Om du är nyfiken på vad du har för direktavkastning i din portfölj kan du på sajten klicka på Min ekonomi > Innehav > Utdelningar. I den första kolumnen du se aktiens direktavkastning. Om du nu scrollar längst ned ser du också det totala värdet för dina innehav. De aktier du har mest pengar i kommer att påverka den totala direktavkastningen mest.

// Philip Scholtzé

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.