Aktierna och fonderna som lockade mest i mars

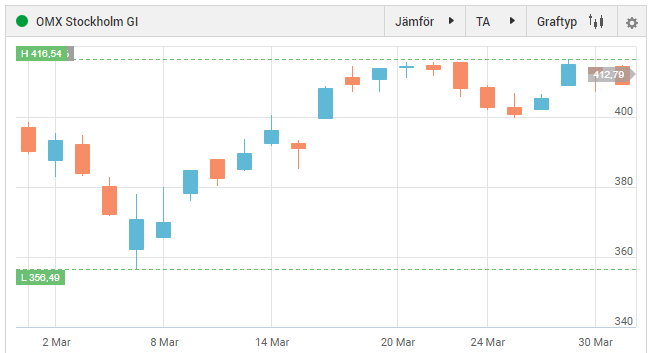

Stockholmsbörsen (OMXSGI) har haft en tuff inledning på året där index sjönk 26 procent under 44 handelsdagar. En nedgång som intensifierades efter att Ryssland invaderade Ukraina. I mars såg vi dock riskviljan komma tillbaka med besked. Årslägsta (så här långt) på börsen noterades sjunde mars och sedan dess steg index 17 procent på 17 handelsdagar som mest, vilket påminner om att det går fort i svängarna. Det har skapat en tilltagande riskvilja som gjort att allt fler fond- likväl som aktiekunder valde att trycka på köpknappen under månaden.

Hur har aktiespararna agerat under mars?

Globala förvaltare dumpade europeiska aktier i den snabbaste takten någonsin under en enskild vecka i mars. Stor osäkerhet om hur kriget i Ukraina skulle påverka börsen skapade en blixtsnabb nedkylning av riskviljan. Sedan dess har börsen vänt med besked, vilket lett till att spararna nu gjort de största nettoköpen på länge.

Den stigande riskaptiten påverkades positivt av avtagande säljtryck och energipriser som sjönk tillbaka från höga nivåer. Dessutom började marknaden hoppas på fruktsamma fredssamtal mellan Ryssland och Ukraina. Sist men inte minst har vi även fått den första räntehöjningen från amerikanska FED sedan 2018. Räntehöjningen bryter ytspänningen och minskar osäkerheten på marginalen, vilket märktes genom att börsen faktiskt steg på beskedet.

Nästa hållpunkt är rapportsäsongen som snart drar igång. Stigande energi- och råvarupriser har fördyrat både produktion och transporter. Detta till trots har vi än så länge varit förskonade från alltför många vinstvarningar. Hur väl bolagen lyckats navigera den svåra finansiella terrängen och vad de säger om den närmaste framtiden blir högintressant och lär sätta tonen för börshumöret framåt.

Månadens köplista toppas av Volvo B, följt av Swedbank och Avanza.

Volvo Group sjönk dubbelt så mycket som börsen efter invasionen av Ukraina och handlas alltjämt lägre än de senaste årens historiska snitt. Volvo Group har därtill en stark balansräkning med möjlighet till rejäla utdelningar och en värmande direktavkastning i absoluta toppskiktet. Sist men inte minst påverkar omställningen mot elektrifiering, en trend som lär kunna få förnyat fokus. Detta sammantaget lockade spararna att trycka på köpknappen.

Månadens säljlista toppas av AstraZeneca, följt av Lundin Energy och Swedish Match.

Läkemedelsbolaget AstraZeneca har agerat krockkudde för spararna under det turbulenta börsåret med en uppgång på 15 procent sedan årsskiftet. I takt med att breda börsen hittade fotfäste och riskviljan tilltog var det fler sparare som valde att ta hem en del vinst i AstraZeneca för att stuva om i portföljen, till synes mot bolag med hög direktavkastning.

Annons

Hur har fondspararna agerat under mars?

Den turbulens på börsen som präglat året fick många fondsparare att dra ned på risken i januari. Då osäkerheten tilltog under februari, till följd av Rysslands invasion av Ukraina, valde många fondsparare att helt sonika sälja av fonder och parkera pengarna vid sidlinjen. Under mars ser vi ett tydligt trendskifte där allt fler återigen trycker på köpknappen. Det historiska trendskiftet där fondspararna säljer Sverigefonder till förmån för bredare globalfonder fortsätter dock alltjämt.

Globalfonder fortsätter att locka fondspararna, vilket varit en vinnande strategi i det osäkra omvärldsläget som vi alltjämt befinner oss i. Länsförsäkringar Global Indexnära och Avanza Global är månadens favoriter och har tillsammans mottagit var femte köpkrona. Båda fonderna har lyckats hålla sig nära nollstrecket i år samtidigt som många andra fonder sjunkit desto mer. Därmed har fondspararnas bredare penseldrag gett en god riskspridning till den annars så Sverigetunga portföljen.

Globalfonder ger normalt sett en stor exponering mot amerikanska börsen och därmed också amerikanska dollar. Fonderna brukar utvecklas relativt bra i osäkra tider där spararna söker tryggare hamnar. Globalfonderna som favoriserats i mars har tekniksektorn som största exponering. Faktum är att denna sektor, som varit ute i kylan under lång tid, under månaden faktiskt gått bättre än breda amerikanska börsen. En återhämtning för teknikbolagen gynnar både globalfonder och nischade teknikfonder.

Intresset för globalfonder följs av råvarufonder och nordamerikafonder.

I samband med krigets utbrott och den dramatiska rusningen i många råvaror i allmänhet och energi i form av olja i synnerhet var det många fondsparare som vallfärdade till råvarufonder. Fondkategorin letade sig upp på förstaplats i februari, men sedan dess har oljepriset fallit tillbaka och riskviljan ökat på börsen. Det har fått intresset för råvarufonder att tappa momentum och globalfonder att ta över stafettpinnen. Ytterligare en intressant spaning är det faktum att gröna energifonder nu återigen seglar upp på köplistan. Energiomställningen är på allas läppar, vilket skapar ett förnyat intresse för kategorin.

Investmentbolagsfonder är månadens mest sålda fonder.

Spiltan Aktiefond Investmentbolag är den mest populära fonden på Avanzas plattform med över 600 000 fondandelsägare. När börsen surnar till och många väljer att sälja blir fonden ofta ett naturligt val. Det är också den fond som flest kunder månadssparar i, vilket gör att man med fog kan säga att fonden utgör en god indikator över fondspararnas generella riskvilja.

Fonderna som flest köpte

- Länsförsäkringar Global Indexnära

- Threadneedle (Lux) Enhanced Cmdts AU

- Avanza Global

- Healthinvest Alpha Fund D

- Avanza USA

Sist men inte minst... Nu lägger vi mars och tillika det första kvartalet till handlingarna och tar ett stort kliv in i april. Det är en månad som brukar bjuda på bakslag och tråkiga överraskningar vad gäller vädret men på börsen har det historiskt varit den mest solsäkra månaden. Sedan 2008 har faktiskt bara en enda aprilmånad varit negativ, det var 2012 då månaden bjöd på en nedgång om -0,12 %. Det historiska snittet senaste 14 åren vittnar istället om en uppgång om +4,85 % i snitt för OMXSGI (inkl. återinvesterad utdelning).

Med hopp om en lönsam aprilmånad,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.