Aktierna och fonderna som lockade mest i november

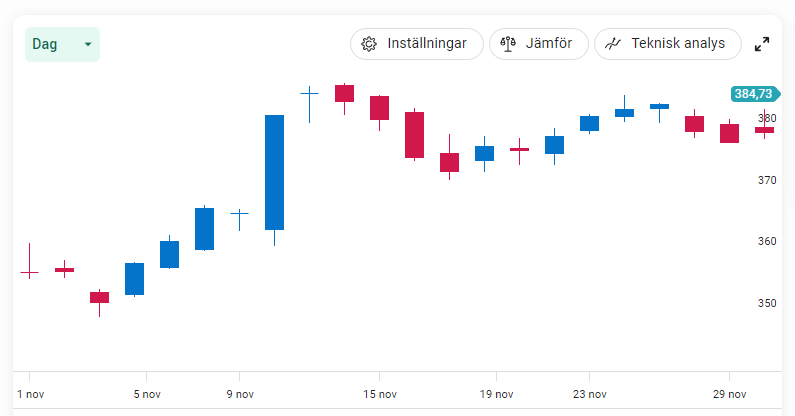

Det positiva börsklimatet fortsatte under november och förstärker därmed det gamla talesättet om att aktier är en vintersport. Breda Stockholmsbörsen steg +7,20% under november och har därmed stigit hela 18% sedan årslägsta 13 oktober. Återhämtningen har varit bred och snittaktien har stigit 35% sedan respektive årslägsta. Något som tinat upp sentimentet lite grann.

Breda Stockholmsbörsen har bara sjunkit under november vid fyra tillfällen de senaste 15 åren. I år bjöd månaden på en uppgång på över 7% och blev därmed den näst bästa novembermånaden under samma period. Vi befinner oss i ett läge där börsen den senaste tiden visat lite mer motståndskraft mot negativa nyheter samtidigt som den i större utsträckning väljer att tolka information positivt.

Ett talande exempel är Kinas höga smittspridning av coronaviruset där den officiella siffran vittnar om de högsta smittotalen sedan februari 2020. Givet ett mer negativt sentiment hade den nyheten gjort att börsen tagit hissen ned till källaren.

Börsen har under nedgången varit räntedriven. Sedan årsskiftet har Riksbanken höjt styrräntan till 2,50% samtidigt som Federal Reserve höjt sin motsvarighet till 3,75 – 4,00%. I sammanhanget bör vi betänka att båda befann sig kring 0% i början på året. I USA har vi troligtvis sett större delen av ränterörelsen och marknaden har redan diskonterat en ränta på närmare 5%.

Frågan är om vi nu kan frikoppla oss från denna penningpolitiska tango. Vi ser dessutom tecken på att inflationstakten i primärt USA bromsar in. Något som fått långräntan att sjunka och riskviljan på marginalen att hitta tillbaka.

Månadens köplista toppas av Embracer, följt av Tesla och Storskogen.

Gamingsektorn befinner sig i en långvarig snålblåst vilket även svenska Embracer fått erfara. Bolaget har varit en förvärvsmaskin senaste åren men i samband med senaste kvartalsrapporten sänktes helårsprognosen, något som lett till flertalet sänkta riktkurser.

Aktien som tappat 66% sedan toppnoteringen i maj förra året sjönk 30% under en vecka i november, varav över 20% enbart på rapportdagen. Detta fick aktiespararna att trycka på köpknappen vilket gjort att aktien seglat upp till att bli den sjätte mest ägda aktien på Avanzas plattform.

Månadens säljlista toppas av Swedish Match, Volvo B och Sinch.

Budaktuella Swedish Match ser nu ut att bli uppköpt. Det har gjort att fler aktiesparare valt att sälja sina aktier över börsen för att stuva om i portföljen då uppsidan till budnivån är liten, speciellt i ett marknadsklimat med stigande börs. Volvo har efter en längre tids konsolidering fått lite mer energi efter sin kvartalsrapport där vi kunde läsa om en välfylld orderbok och fortsatt stark lastbilsmarknad under nästa år. Samtidigt fortsätter omställningen mot elektrifierade tunga fordon, en trend som bolaget positionerat sig mot.

Aktien har stigit närmare 24% från årslägsta 29 september varpå den logiska förklaringen till att aktiespararna nu trycker på säljknappen är för att ta hem lite vinst och stuva om till kursförlorarna.

Sinch har prövat sina aktieägare senaste året, speciellt de som övervintrat från toppen och sett sin investering tappa 93%. Sedan årslägsta 29 september, alltså samma dag som årslägsta i OMXS30 inträffade, så har dock aktien bjudit på ett regelrätt börsrally på 216% fram till mitten på november. Då är det logiskt att en del aktiesparare väljer att tacka för kaffet för denna gång.

Annons

Hur agerade fondspararna under november?

Breda Stockholmsbörsen bjöd på en mycket värmande uppgång under månaden men globala indexet MSCI World har däremot inte hängt med, med en uppgång på bara 3% samtidigt som dollarn försvagats 4,5% mot kronan är facit svagt. Nu tror dock fondspararna på en vändning och säljer räntefonder till förmån för globalfonder som lockar var tredje köpkrona i november.

Fondspararnas delikata taktkänsla senaste tiden kan man inte kan annat än imponeras av. Globalfonder har favoriserats senaste halvåret och dollarförstärkningen har hållit dem nästintill flytande genom årets turbulens.

Under oktober, i samband med årets tredje årslägsta, drog spararna ned på risken och globalfonder åkte in i frysboxen till förmån för räntefonder som därefter gynnades av sjunkande långräntor. Nu roterar man tillbaka in i globalfonder som inte hängt med Stockholmsbörsen, samtidigt som dollarn är svagare och därmed på marginalen ger mindre valutamotvind.

Att globalfonder nu bjuder på en renässans är ett tydligt finansiellt tecken på att riskviljan ökat under november. Fondspararna roterar tillbaka till aktieexponering och ett ytterligare tecken på detta är det faktum att Sverigefonder åter finns på köplistan för första gången sedan juli.

Börsnedgången har till stor del varit räntedriven, men om man tror att den är närmare slutet än början så talar det för aktier. Även om den högre räntenivån nu innebär att räntor är ett bättre komplement i portföljen än tidigare.

Vi ser allt fler tecken på en inbromsande inflationstakt, vilket gjort att långräntor sjunkit tillbaka och adderat riskvilja i marknaden. Däremot har vi fortfarande inte sett effekten av hur stora vinsttappen för bolagen blir under den konjunkturnedgång vi har framför oss. Även om vi på vissa håll redan sett en regelrätt värderingskrasch, både i Sverige och globalt, hos främst tillväxtrelaterade bolag. Därmed är mycket redan diskonterat, men när det kommer till kritan är det enklare i teorin än i praktiken att pricka den absoluta botten.

Intresset för globalfonder följs av Sverigefonder och blandfonder.

Efter ett kvartal i kylan ser vi att Sverigefonder återigen favoriseras. Stockholmsbörsen har underpresterat många marknader globalt samtidigt som valutan försvagats rejält under året. När riskviljan ökar på marknaden bör det kunna leda till en revansch tids nog, frågan är om det är just detta fondspararna positionerar sig för. Det vi kan konstatera är att snittaktien på breda börsen stigit 35% sedan årslägsta. Det går som bekant fort i hockey.

Obligationsfonder (USD) är månadens mest sålda fonder.

Det faktum att obligationsfonder i dollar toppar säljlistan stärker tesen om att vi är i ett trendskifte. Frågan är om det håller i sig härifrån och framåt. Obligationsfonder med lång duration (genomsnittlig löptid) är räntekänsliga och har gynnats i takt med att långräntan sjunkit tillbaka från årets toppnivåer. En försvagning av dollarn kan samtidigt snabbt erodera den avkastningen

Fonderna som favoriserades under september

Förutom fondkategorier så är det såklart angenämt att också kika närmare på vilka enskilda fonder som lyckades attrahera flest sparkronor. Nedan är de 10 fonder som spararna favoriserat under månaden.

- Avanza Global

- Avanza Zero

- Spiltan Aktiefond Investmentbolag

- Länsförsäkringar Global Indexnära

- AMF Aktiefond Småbolag

- SEB Likviditetsfond SEK

- Avanza Auto 5

- HSBC GIF Turkey Equity AC

- AMF Aktiefond Global

- Handelsbanken Hälsovård Tema

Nu har vi fått en värmande uppgång i både oktober och november, men vad tror vi om december då? Prognoser sätts bäst i efterhand när man kikar i den finansiell backspegeln, men låt oss se vad historien säger.

Av de senaste 14 åren har 11 av dem bjudit på positiva decembermånader. Den genomsnittliga uppgången under perioden är +1,39%. Så låt oss hoppas på det nästan alla av oss hoppas på i börssammanhang, ett litet men ack så naggande gott tomterally.

Allt gott,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.