Det gör Avanza Sverige unik på vår plattform

Idag är det äntligen dags att berätta om en stor nyhet som vi tror kommer glädja många av våra närmare en miljon fondkunder. Nu lanserar vi Avanza Sverige – en bred indexnära aktiefond till ett smalt pris.

Ända sedan Sveriges första gratisfond Avanza Zero såg dagens ljus 2006 har det funnits önskemål från våra kunder om att komplettera den med en bredare fond som inte bara följer de 30 mest omsatta aktierna på Stockholmsbörsen. Därför är det nu extra glädjande att kunna berätta att vi landat i hur en sådan fond ska se ut – Avanza Sverige!

Vad särskiljer Avanza Sverige?

Vän av ordning funderar givetvis över vad denna fond tillför universet av de redan 99 befintliga Sverigefonderna som finns på vår plattform och på vilket sätt den särskiljer sig.

Avanza Sverige är en bred indexnära fond som kommer ge större exponering mot små- och medelstora bolag jämfört med ett värdeviktat index.

Indexnära för att fonden ska kunna selektera bolag med hög hållbarhetsnivå och därmed sänka hållbarhetsrisken i en värld som befinner sig under omställning. Fonden kommer efterlikna indexet Morningstar Sweden Sustainability Select 70 som vi har utvecklat tillsammans med Morningstar.

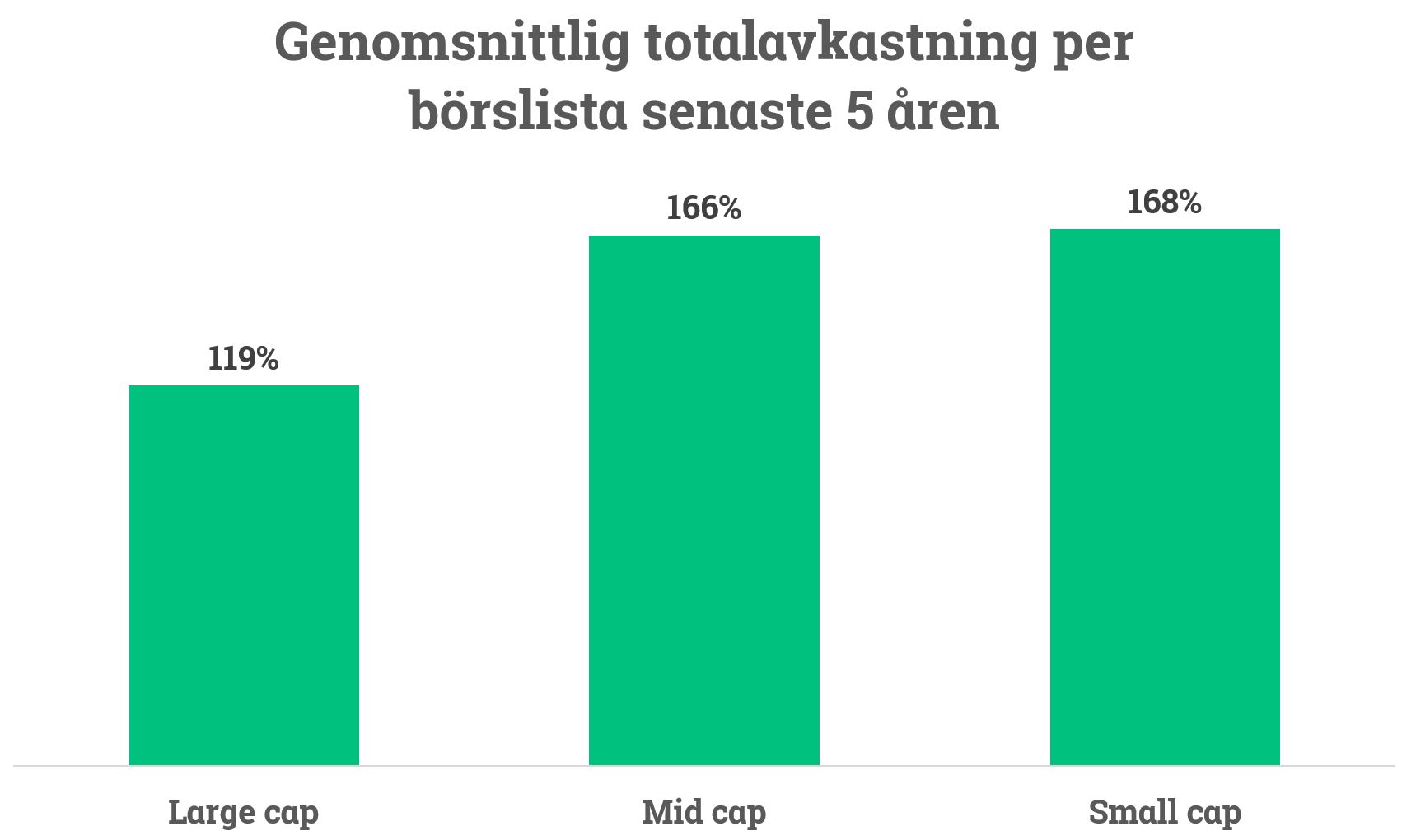

Bred för att den ska kunna ge en högre förväntad avkastning över tid, istället för att enbart fokusera på ett smalt index av redan stora bolag med en imponerande tillväxtresa i backspegeln. En resa som förvisso varit imponerande men där en stor del av värdeskapandet redan materialiserats.

Fonden kommer bestå av 70 bolag samtidigt som mindre- och medelstora bolag kommer få en relativt större vikt i indexet som rebalanseras kvartalsvis.

Billig där förvaltningsavgiften är 0,15 % och den förväntade totalkostnaden landar på 0,17 % per år, inklusive transaktionskostnader. Det är den näst billigaste Sverigefonden på vår plattform, efter Avanza Zero.

Fonden fyller en viktig lucka mellan småbolagsfonder och indexfonder då den har större vikt i små- och medelstora bolag jämfört med andra Sverigefonder. Här berättar min kollega Maria Wärn, som jobbar på vårt fondbolag, mer om Avanza Sverige.

Annons

Större exponering mot morgondagens storbolag

Stockholmsbörsen var den bästa börsen i västvärlden under förra århundradet varpå vi idag har ett flertal kronjuveler att både fascineras och känna oss kollektivt stolta över. Men likväl så är det naturligtvis intressant att få exponering mot morgondagens storbolag. Förändring är som bekant det enda som är konstant.

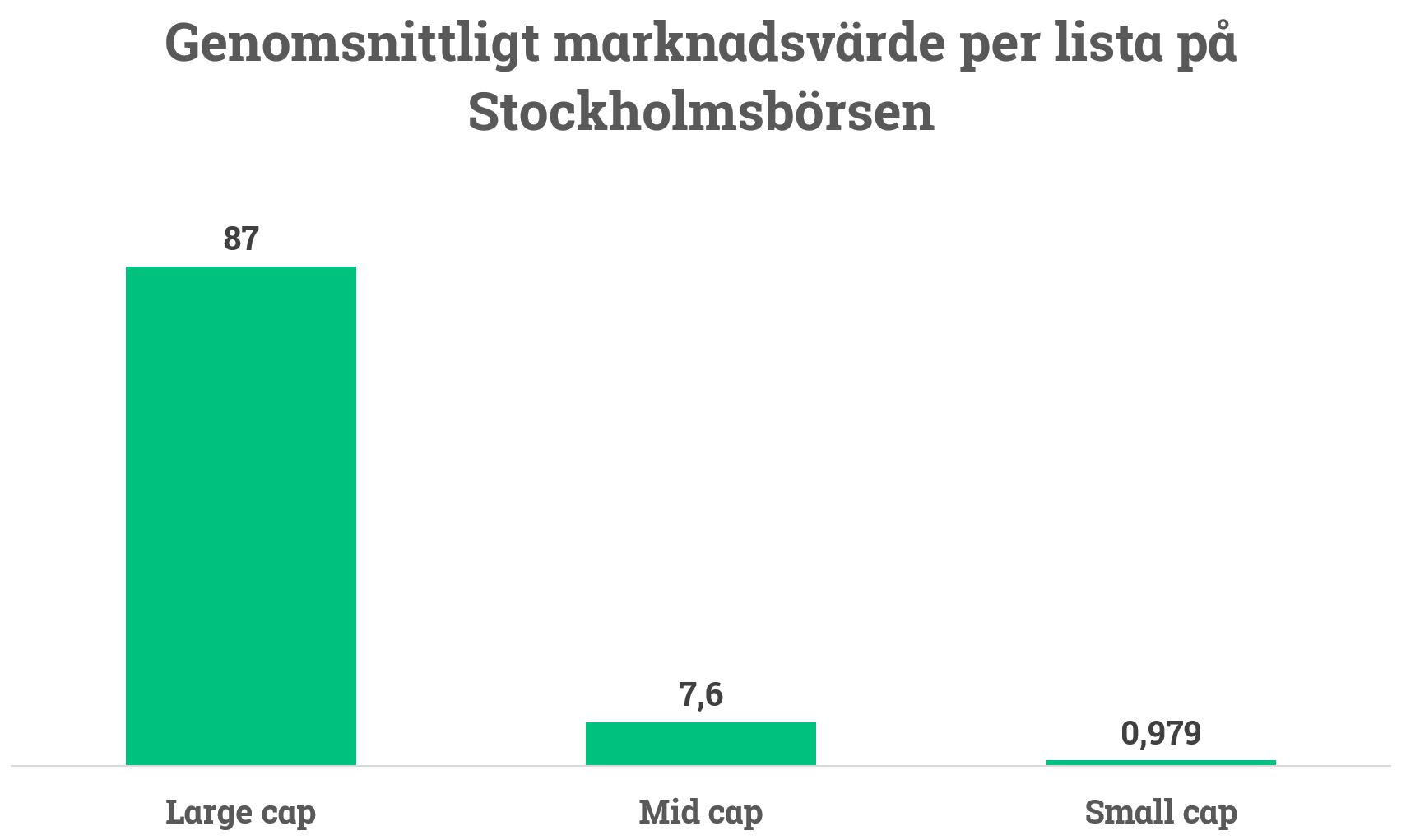

Stockholmsbörsen huserar totalt 394 aktier där det genomsnittliga bolaget har ett marknadsvärde på 33,8 miljarder kronor. De största bolagen finns naturligtvis på storbolagslistan Large Cap och omvänt hittar vi de minsta på småbolagslistan Small cap. Normalt sett följer indexfonder värdeviktade index vilket innebär att det är storbolagen med högst marknadsvärde som väger tyngst i indexen och därmed också påverkar avkastningen i störst utsträckning.

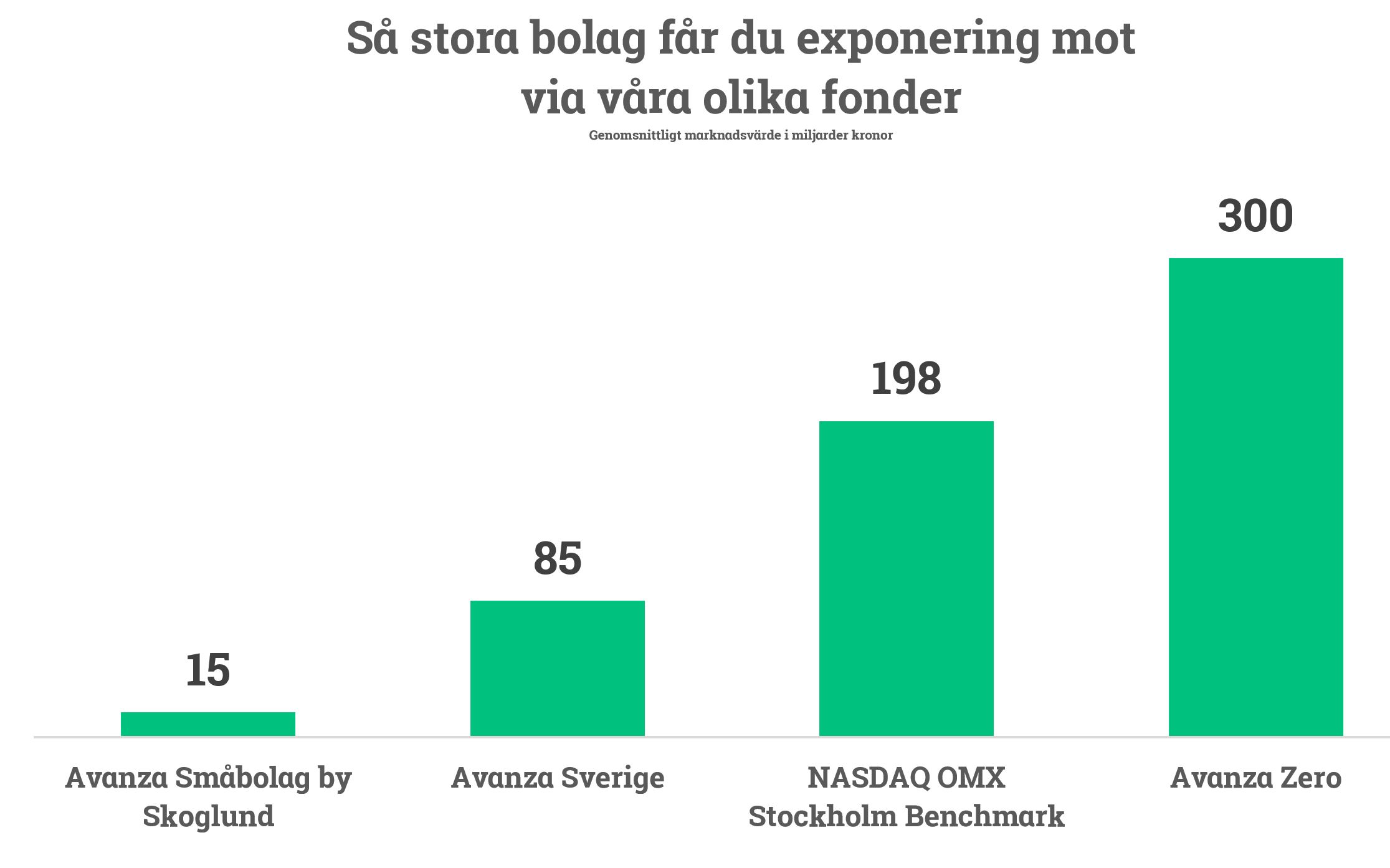

Paradoxen med värdeviktade index är ju att bolagen måste bli just stora innan de har någon materiell påverkan på index och därmed indexfondens avkastning. Men då är ju en stor del av värdeskapandet förpassat till backspegeln. I bilden nedan ser du hur denna fond särskiljer sig från Avanza Zero och Avanza Småbolag by Skoglund.

Det genomsnittliga marknadsvärdet på innehaven i Avanza Zero är 300 miljarder kronor medan samma siffra uppgår till 198 miljarder kronor för breda indexet Nasdaq OMXS Stockholm Benchmark (OMXSBGI). I Avanza Sverige uppgår det genomsnittliga marknadsvärdet istället till 85 miljarder kronor, tack vare en större andel små- och medelstora bolag.

Vad menar jag då med att det är viktigt att få exponering mot morgondagens storbolag? Låt mig exemplifiera.

Vid årsskiftet välkomnades Evolution in i OMXS30 och vid halvårsskiftet inkluderades även Sinch. Två tillväxtbolag som agerat draghästar för indexets utveckling i år. De senaste 5 åren har det genomsnittliga bolaget i OMXS30 gett en totalavkastning på +114 %, då inräknat bolagen som ingick innan Evolution och Sinch valdes in, alltså Securitas och SSAB. Indexet är ju dock värdeviktat och givet den parametern stiger totalavkastningen till +123 % senaste 5 åren.

Både Evolution och Sinch är två tillväxtbolag med en imponerande tillväxtresa i backspegeln. Evolution har under de senaste 5 åren bjudit sina aktieägare på +2539% medan Sinch gett +2740%. Båda siffrorna är imponerande men bör rimligtvis skänka eftertanke.

En stor del av tillväxten har ju redan skett innan de välkomnades in i börsens finrum med de mest omsatta och oftast största bolagen, alltså OMXS30. Det betyder inte på något sätt att tillväxtresan är över, bara att många nog hade funnit det trevligt med en viss exponering mot dem innan finrummets dörrar öppnats.

Här fyller Avanza Sverige ett tomrum eftersom att det är en All-cap fond som ger större relativt utrymme för små- och medelstora bolag. Alltså inga sumobrottare på relingen på den lilla ekan, eller åtminstone sumobrottare ur en mindre viktklass.

Hur bör man tänka kring Avanza Sverige jämfört med Avanza Zero?

Avanza Zero är vår gratisfond som följer indexet SIX30RX. Förenklat kan man väl säga OMXS30 inklusive återinvesterad utdelning. I dagsläget är det en bit över en halv miljon fondsparare som valt fonden, alltså fler än varannan fondkund. Våra kunder har ett starkt home bias, alltså en förkärlek för Sverigefonder då närmare var tredje fondkrona återfinns i just Sverigefonder. Då är det extra viktigt att också ha rätt exponering som förväntas ge bäst avkastning över tid.

I folkmun brukar man benämna indexet OMXS30 som ”Stockholmsbörsen”, även om indexet bara innehåller de 30 mest omsatta aktierna på Stockholmsbörsen. Mätt i antal bolag krymper siffran ned till 29 eftersom Atlas Copco har två aktieslag i indexet (både A- och B-aktie). Men indexet är värdeviktat så även om det alltså bara är 30 aktier av Stockholmsbörsens totalt 394 aktier så utgör marknadsvärdet hela 56% av hela börsen.

En stor del av exponeringen är tiltad mot stora bolag inom bank och verkstad, även om just bankvikten minskat sedan Nordeas flytt till Finland och inkluderingen av Evolution och Sinch. I Avanza Sverige minskar den sektorexponeringen samtidigt som vikten mot fastighetssektorn närmare fördubblas.

Avanza Zero ger exponering mot stora och stabila bolag där framtida förväntade avkastning är lite lägre än i Avanza Sverige. Det är fortfarande en mycket attraktiv fond som ger gratis exponering mot börsen men det som driver kursutveckling över tid är ju som bekant vinsttillväxt och den är rimligtvis bättre i Avanza Sverige.

Det klassiska uttrycket från Buffett, ”pris är vad du betalar, värde är vad du får”, gör sig påmint. Vår nya fond är den näst billigaste Sverigefonden på vår plattform och den rimligtvis högre förväntade avkastningen över tid gör att den som är mer långsiktig och kan tänka sig ett större inslag av mindre bolag gör klokt i att överväga haren istället för snigeln.

Vad har fonden gett för avkastning historiskt?

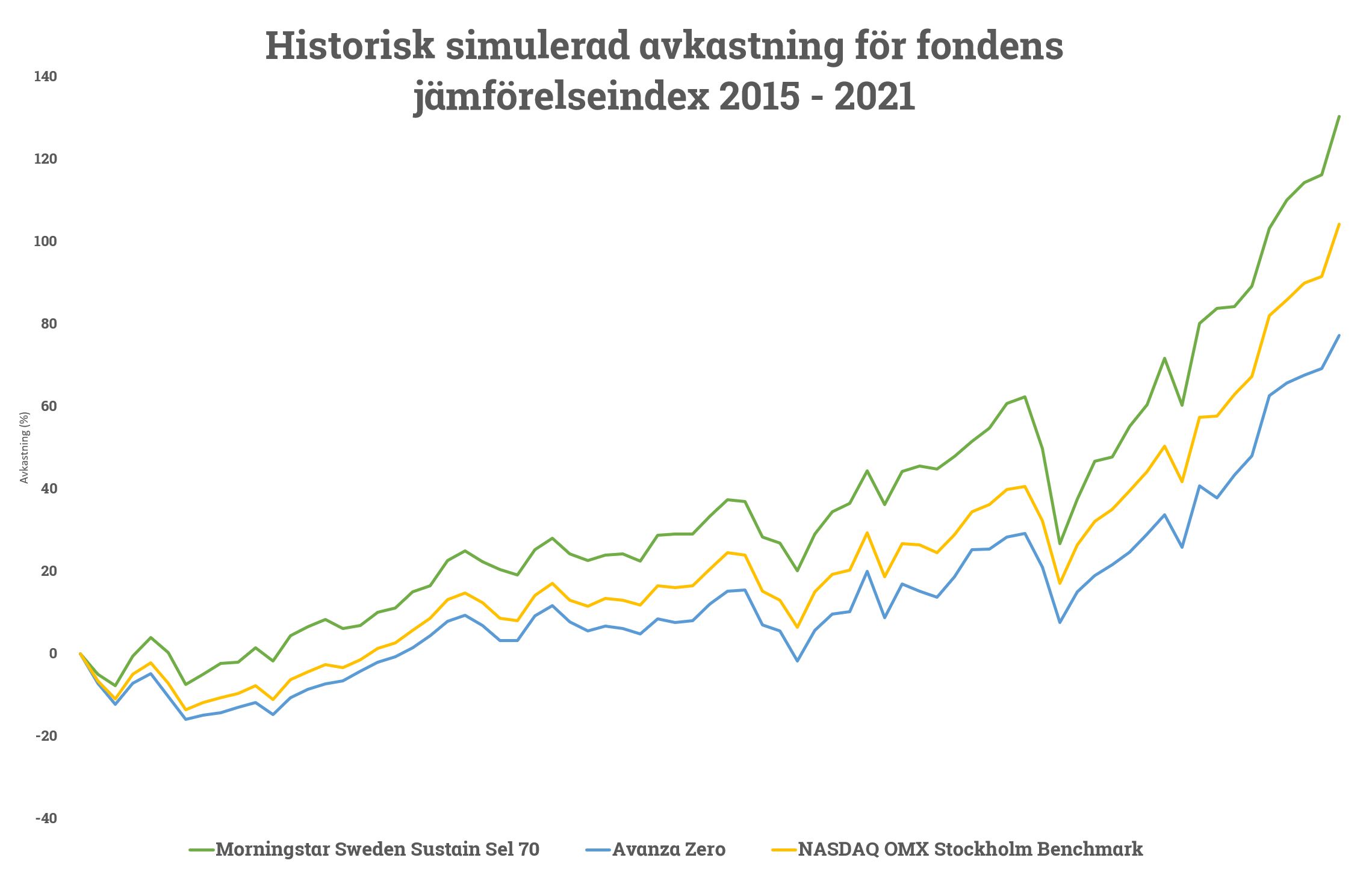

Då det är en ny fond så finns ju ingen historik av naturliga skäl men Morningstar har simulerat historisk avkastning baserat på indexmetodiken. Här är det nog på sin plats att påminna om att historisk avkastning inte är någon garanti för framtida dito.

Det intressanta i min mening, oavsett börsutveckling, är dock hur den förhåller sig till både Avanza Zero och ett brett värdeviktat index över hela Stockholmsbörsen.

Hoppas du finner nyheten trevlig!

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. För mer information, faktablad och informationsbroschyr se avanza.se/avanza-sverige. Index med högre andel svenska små och mellanstora bolag har gett en högre avkastning de senaste 5 åren (jämfört med det marknadsviktade indexet Nasdaq OMX Stockholm Benchmark) enligt information från Morningstar Direct. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.