Experten: Därför stiger bolåneräntorna just nu

Varför stiger bolåneräntorna? Och borde man binda sitt bolån nu? Hampus Brodén, VD på Stabelo, ger sin syn på saken och förklarar vad som driver på de stigande räntorna.

Som du troligen har noterat så stiger bolåneräntorna just nu i Sverige. Inte minst de långa boräntorna har bjudit på ett rejält uppställ. Exempelvis är bostadsräntor med 5 års fast bindningstid två procentenheter högre idag än i början av förra året. I och med Riksbankens räntebeslut förra veckan börjar nu även rörliga räntor att stiga. Och det finns skäl att tro att den trenden fortsätter framöver.

Varför stiger bolåneräntorna?

När banker bedriver bolåneverksamhet finansierar de sin utlåning genom att i huvudsak ge ut så kallade bostadsobligationer. Bankerna tar alltså själva lån för att ha pengar att låna ut till bolånetagare. I kapitalmarknaden bedrivs det omfattande handel med bostadsobligationer och när marknadsaktörerna börjar förvänta sig stigande marknadsräntor reflekteras det omgående i bostadsobligationsräntorna.

Som bilden på femåriga bostadsobligationsräntor nedan visar ökar bankernas bolånefinansieringskostnader dramatisk just nu. Hela den successiva nedgången i bostadsobligationsränta från 2013 har återhämtats inom loppet av några få månader. Vad vi ser nu är alltså en ovanligt dramatisk finansieringskostnadsförändring i ett historiskt perspektiv och eftersom bankerna tjänar pengar på skillnaden mellan sin finansieringskostnad och sina bolåneräntor så måste de hänga med för att inte börja redovisa negativa räntenetton. Dynamiken är snarlik för en bolånefond som Stabelo som också måste höja sina bolåneräntor så att de pensionsbolag som finansierar bolånen inte hellre går och köper bostadsobligationer som nu erbjuder mycket högre räntor.

Varför stiger bolåneaktörernas finansieringskostnader?

Att svara på det är en vääääldigt lång historia som man kan göra i princip hur komplicerad som helst. Om vi beskriver historien i gravt förenklad form så hände det något viktigt 1971. Då upphörde världens stora valutor att vara konverterbara till guld. När det inte fanns någon koppling till guld längre fanns det i stället plötsligt en risk att kommersiella banker och centralbanker skulle skapa för mycket pengar vilket skulle kunna orsaka inflation. För att förhindra det blev centralbankerna ålagda att höja räntorna de erbjuder kommersiella banker när inflationen ser ut att dra i väg och sänka räntorna igen om inflationen ser ut att bli för låg.

Annons

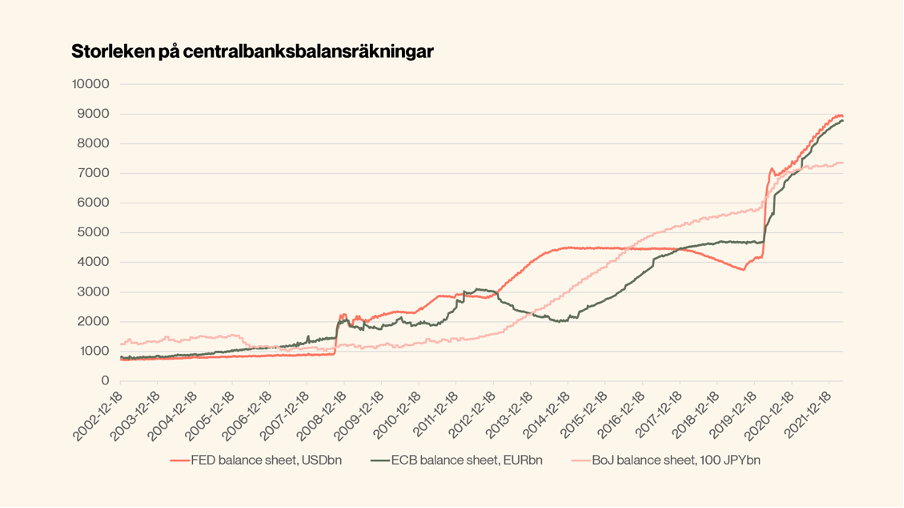

Sen följde några årtionden när kraftigt deflationistiska (motsatsen till inflation) krafter släpptes lös i världsekonomin. En sådan faktor var att Kina och en del andra länders arbetskraft tillgängliggjordes på den globala marknaden vilket bidrog till att pressa globala löne- och produktionskostnader som är deflationistiskt. Vidare har troligen accelererande teknologisk utveckling bidragit till deflation. Tänk billigare platt-TV-apparater. En åldrande befolkning i många storkonsumerande västländer har vissa hävdat är deflationistiskt på samma sätt som en ökande global skuldsättning också kan vara det. Alla dessa deflationistiska krafter har gjort att centralbanker och regeringar har kommit undan med att trycka pengar för att ta oss ur ett antal kriser, såsom de finanskriser som har inträffat från 2009 och framåt och, inte minst, coronaåren där stater runt om i världen har öst stimulanser över hushåll och företag finansierat med tryckpressarna. Se exempel på detta i nedan illustration av hur mycket centralbanker har expanderat sina balansräkningar.

Det kan vara så att den senaste rundan av coronastimulanser faktiskt till sist väckte inflationen till liv. Det finns dock en annan jätteviktig konsekvens av corona, nämligen att det har skapat en så kallad utbudschock. Alla nedstängningar av samhället har lett till en brist på varor och tjänster som hushåll och företag med fickorna fulla av stimulanspengar har fortsatt att efterfråga. Ökad efterfrågan och minskat utbud leder allt annat lika till ökade priser.

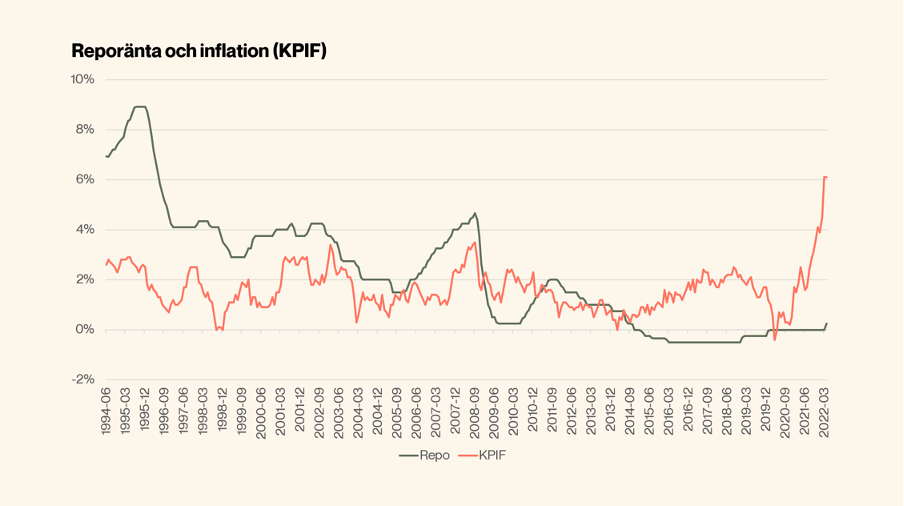

Om vi till det läggar den energiprischock som följt i spåren av Rysslands invasion av Ukraina tillsammans med det faktum att både Ryssland och Ukraina är stora exportörer av bland annat vete och fosfor som används till konstgödsel för matproduktion i andra delar av världen så summerar det till vad som bara kan beskriva som en perfekt storm för inflation med både energipriser och matpriser som går i taket. Som du ser av bilden nedan så ligger det inflationsmått (KPIF) som Riksbanken är mandaterad att reglera nu på nivåer som vida överstiger 1990-talet. Vi behöver gå hela vägen tillbaka till 70-talet för att hitta inflationstal som går att jämföra med dagens.

Om inflationen är den högsta vi har sett under en generation så skulle en utomjording som landade på jorden och blev informerad om att Riksbankens huvudsakliga uppgift är att reglera inflationen genom att justera räntan då kunna tro att den svenska reporäntan är skyhög. Där går hen bet dock. Vi har ingen ränta i Sverige. Eller åtminstone hade vi inte det för en vecka sedan om man med ränta menar reporänta. Riksbanken är redigt tagen på sängen av den starka inflationsökningen och kommunicerade i förra veckan, förutom en ränteökning från noll till 0,25%, nya avsikter att höja räntan avsevärt under kommande räntemöten.

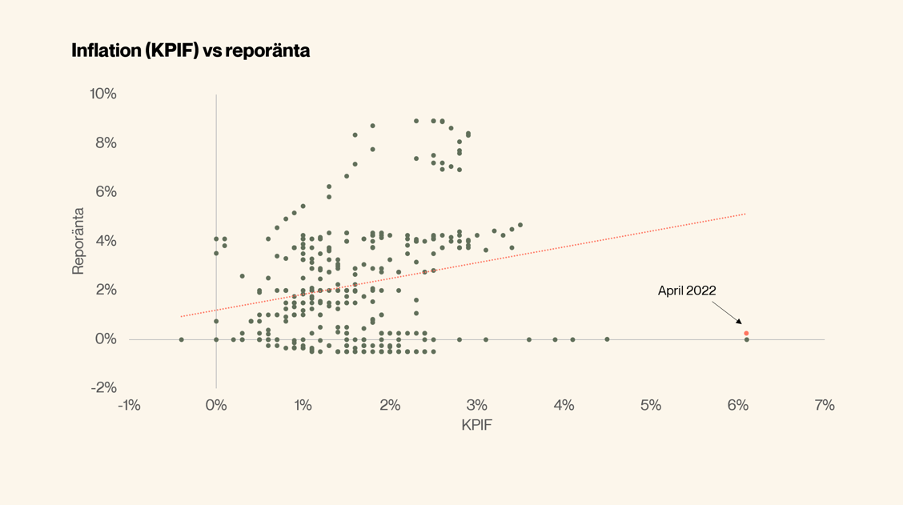

Ett annat sätt att visa vilket extremläge vi befinner oss i vad gäller divergens mellan inflation och reporänta är att skapa ett diagram där varje punkt är en kombination av reporänta och inflation under historiska individuella månader. Man ska då förvänta sig en samling prickar som följer en linje från nedre vänstra hörnet till övre högra hörnet (eftersom högre inflation ska betyda högre reporänta). Om man tittar på till exempel pricken som representerar april 2022 så får man ytterligare en känsla av hur extrem den rådande divergensen mellan reporänta och inflation är. Det är den här divergensen tillsammans med Riksbankens och andra centralbankers ökade kommunikation rörande ränteökningar som just nu skrämmer räntemarknaden till att handla upp räntenivåerna kraftigt.

Följer de korta bolåneräntorna reporäntan?

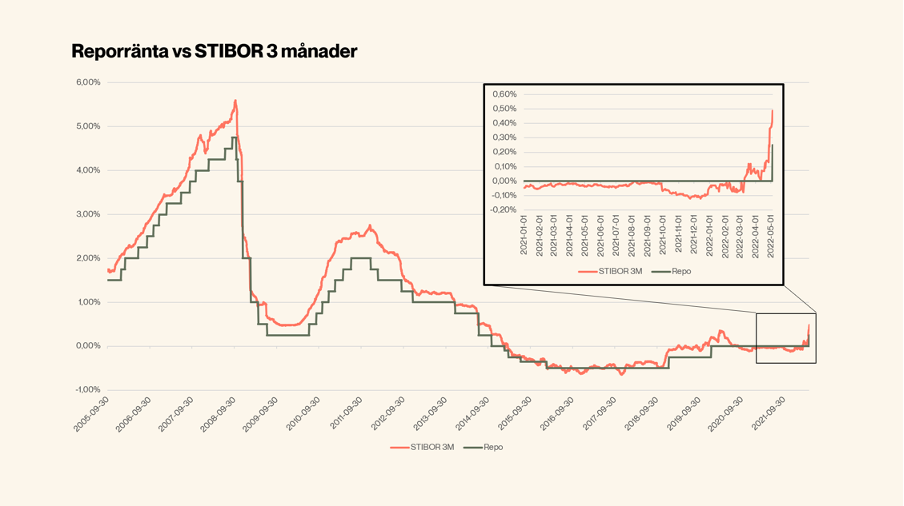

Tyvärr är det inte reporäntan som är den mest avgörande korträntan för bolåneräntor. När banker ger ut bostadsobligationer har de oftast en löptid och en räntebindning runt fem år. Men bankerna lånar ut väldigt mycket pengar till bolånetagare med tremånadersränta. För att få symmetri i räntebindningstiden på utlåning- och inlåningsräntan så ”swappar” bankerna sin femåriga finansieringsränta till 3-månadersränta.

När man swappar femårsräntan till tremånaderränta (även kallad rörlig ränta) så är det en ränta som kallas STIBOR 3 månader som är det väsentliga. Det är en så kallad interbankränta och ska representera den ränta som storbankerna kan låna pengar under tre månader. Om marknaden tror på ytterligare reporänteökningar under de kommande månaderna så ”prisar” STIBOR 3m in det direkt. I bilden nedan kan du se att över tid så följer STIBOR 3m reporäntan hyggligt. Men om vi zoomar in på exempelvis den allra senaste episoden så kan du se att STIBOR 3m har ökat väsentlig mer än reporäntan. STIBOR 3m är upp 0,60% från botten i år medan reporäntan endast är upp 0,25%. Detta är en stark indikation om fortsatt stigande korta bolåneräntor i närtid.

Betyder det här att man ska binda bolåneräntan nu?

De långa räntorna har nu dragit i väg vilket innebär att du bör vara rätt övertygad om stora uppställ i korträntor för att det ska vara värt att binda. Samtidigt är det dina egna prefenser vad gäller säkerhetsmarginaler i din hushållsekonomi som bör vara avgörande. Du kanske anser dig ha råd med rätt mycket högre räntor och chansar hellre på att de rörliga räntorna inte går upp till de nivåerna som de långa räntorna har klättrat till. Eller så tycker du att det är värt att betala den försäkringspremien och binder räntorna nu.

Det som talar för att även korträntorna skulle kunna gå upp ganska mycket är de extrema inflationsnivåerna. Det som talar för att de kanske trots allt inte behöver gå upp fullt så mycket är att hushåll och företag är väldigt skuldsatta i ett historiskt perspektiv idag. Det betyder att räntehöjningar troligen biter hårdare på inflationen än de gjorde under historiska episoder med lägre skuldsättning. Därmed kanske Riksbanken inte behöver höja lika mycket som divergensen mellan inflation och reporänta skulle kunna göra gällande. Allt detta återstår att se.

Vi hoppas att du efter att ha läst det här blogginlägget fick en bättre förståelse för vad som driver bolåneräntorna och att du med eller utan marknadsräntehöjningar får glädje av att ha ett bolån utan individuellt förhandlad rabatt som plötsligt flyttas upp på listpris i tillägg till alla andra ränteökningar som pågår i marknaden just nu.

(Psst – du vet väl om att du kan ansöka om bolån på Avanza? Här kan du läsa mer om Bolån+, ett bolån med samma låga ränta till alla – oavsett om du vill flytta ditt lån eller låna till ny bostad)

Med varma bolånehälsningar,

Hampus Brodén

VD Stabelo Group AB

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza. Bolån+ Landshypotek är ett samarbete mellan Avanza Bank AB (org.nr 556573-5668, Box 1399, 111 93 Stockholm) och Landshypotek Bank AB. Kreditgivare är Landshypotek Bank AB. Gäller för upp till 75% av bostadens värde. Bolån+ Stabelo är ett samarbete mellan Avanza Bank AB (org.nr 556573-5668, Box 1399, 111 93 Stockholm) och Stabelo AB. Kreditgivare är Stabelo AB. Gäller upp till 60% belåning av bostadens värde.