Kraftigt börsfall i USA efter inflationssiffran

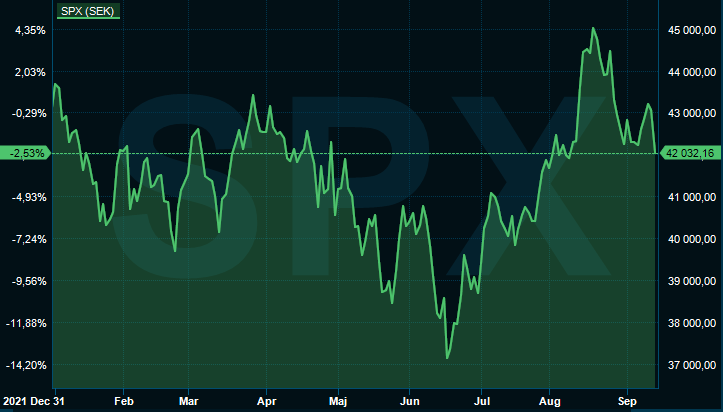

I tisdags fick vi bevittna årets sämsta börsdag i USA och tillika det största börsfallet under en enskild dag sedan pandemisommaren 2020. Breda S&P 500 tappade -4,3 % samtidigt som mer räntekänsliga techindex Nasdaq Composite sjönk över -5%. Återigen visade inflationen att den håller marknaden i ett fast grepp.

Inflationen håller marknaden i ett järngrepp

Skälet till den kraftiga nedgången var den amerikanska inflationssiffran för augusti där inflationen steg +0,1% i månadstakt istället för att sjunka -0,1%, vilket marknaden förväntade sig.

I årstakt steg inflationen +8,3% vilket förvisso är lägre än 8,5% i juli och 9,1% i juni men trots allt högre än vad marknaden hoppades på. Det fick inflationsspöket att skapa ett slukhål på börsen, som nu oroar sig för om det kommer krävas ännu hårdare nypor från amerikanska centralbanken FED. Det marknaden önskar sig allra mest just nu är att vi tydligt lämnar inflationstoppen bakom oss och att vi går mot en inbromsning.

Annons

Det här driver på inflationstakten

I tider av hög inflation är det kanske ännu mer viktigt att faktiskt blicka framåt. Inflationen är trots allt bakåtblickande och som bekant är framrutan större än backspegeln.

De faktorer som tidigare varit drivande för den amerikanska inflationen har exempelvis varit eldningsolja, drivmedel och begagnade bilar. Nu har de börjat mjukna och stafettpinnen verkar tas över av boende, livsmedel och sjukvård. Just boende brukar lyftas upp som en mer ”sticky” faktor som kan bita sig fast. Det ökar även risken för att hushållens inflationsförväntningar kan bita sig fast och därmed påverka lönerörelsen mer, för faktum är ju att arbetsmarknaden fortfarande är stark.

Den amerikanska inflationstakten har nu befunnit sig över 8% mätt i årstakt under de senaste 6 månaderna. Trots detta har amerikanska hushålls inflationsförväntningar dock sjunkit senaste tiden. Medianbedömningen är 5,7% om ett år, i juli trodde man på 6,2%. På 5 års sikt har förväntansbilden fallit från 2,3% i juli ned till 2,0% i augusti. Denna mätning gjordes dock innan gårdagens siffra men är trots allt viktig att hålla koll på.

En framåtblickande spaning vad gäller amerikanska hushåll är att fastighetsmäklaren Redfin noterade att 21% av bostadssäljare sänkte sina utgångspriser i juli. Det är den högsta nivån för en julimånad sedan 2012. En amerikansk konsument som håller hårdare i plånboken lär tids nog slå igenom på inflationssiffrorna.

Annons

Nu ser konjunkturen ut att bromsa in, försörjningskedjorna flyter på bättre, komponentbristen minskar, inkuranta lager ska reas ut och halvledare är inte lika mycket en trång sektor som tidigare. Dessutom går vi in i en höst med tuffare jämförelsetal för inflationen, den började som bekant accelerera vid halvårsskiftet ifjol i USA.

Ta oljepriset som exempel – oljan har sjunkit -30% från toppen i mars men står samtidigt +30% högre än vid inledningen av augusti ifjol. Lägstanivån noterades 2 december ifjol men augustinivån var nära årslägsta. Snart ska det mycket till för att oljan ska bidra till inflationen – den lär snarare bidra till att hålla tillbaka inflationstakten.

FED vill inte göra om misstaget från 1970-talet

FED:s chef Jerome Powell har sagt att det man misslyckades med i slutet av 1970-talet var att tackla inflationsförväntningarna. Hushållens förväntansbild cementerades på en skyhög nivå som i slutändan krävde att man höjde räntan till 20% och ”knäckte” ekonomin. Därför lär det fortsatt vara viktigt för centralbanken att fokusera på att bekämpa inflationen – även om det görs på bekostnad av konjunkturen.

Aktierna som föll mest på Nasdaq 100

Nedan ser du aktierna på Nasdaq 100 som föll mest tisdagen den 13 september. Alltså de 100 största bolagen på Nasdaq Composite ex. finansrelaterat:

- Meta Platforms -8,09%

- NVIDIA -8,07%

- AMD -7,83%

- JD.com -6,95%

- Datadog -6,86%

- Align Technology -6,82%

- Micron -6,80%

- NXP Semiconductors -6,73%

- Netflix -6,41%

- Zscaler -6,19%

Psst.. många av våra fondkunder har favoriserat globalfonder i år. Det har varit lönsamt med tanke på att dollarn stärkts närmare 18% från årsskiftet. Så trots gårdagens kraftiga ras så är S&P500 mätt i dollar nära nollstrecket i år.

Det ska bli intressant att se hur inflationen utvecklas i höst och i början på nästa år. Den som lever får se men när vi börjar se mer tydliga tecken på att centralbankerna har den under kontroll så lär riskviljan komma tillbaka på marknaden. Sen vore ett slut på kriget i Ukraina mycket välkommet, både för riskviljan men inte minst ur ett mänskligt perspektiv.

Allt gott,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.