Emerging Markets en möjlig vinnare under global återhämtning

Det är nu ett decennium sedan toppen i den förra så kallade supercykeln. Marknaden har börjat positionera sig för att 2021 blir starten för en period av stigande global tillväxt.

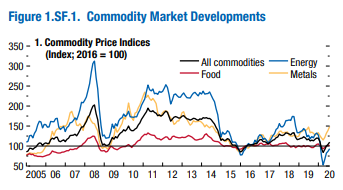

Världens råvarumarknader har återhämtat sig ordentligt på senare tid. Oljan som tillfälligt handlade under 0 under vårens turbulens har kommit tillbaka och stabiliserats en bit över 50 dollar fatet, inte minst som följd av överenskomna produktionsminskningar bland länderna inom OPEC+. Metaller har också fått se ett uppsving som visas i grafen nedan. Kina är naturligt en central aktör men det är inte den enda förklaringen.

Källa: IMF World Economic Outlook Oct 2020

Penning- och finanspolitik utgör turboladdningen i motorn

Centralbankernas pandemirecept har varit sänkta räntor till rekordlåga nivåer samtidigt som de finanspolitiska stödprogrammen som lanserats på löpande band i stor utsträckning inriktas mot gröna infrastrukturinvesteringar. Detta kommer att bidra till ökad efterfrågan på flera råvaror.

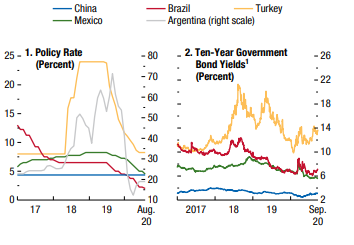

FED:s massiva återköpsprogram som initierades i mars i kombination med sänkta styrräntor i centrala delar av Emerging Markets (EM) har påverkat riskaptiten positivt även inom dessa ekonomier på senare tid. Nedan visas utvecklingen av centralbankernas styrräntor respektive 10-åriga statsobligationsräntor för några EM.

Källa: IMF World Economic Outlook Oct 2020

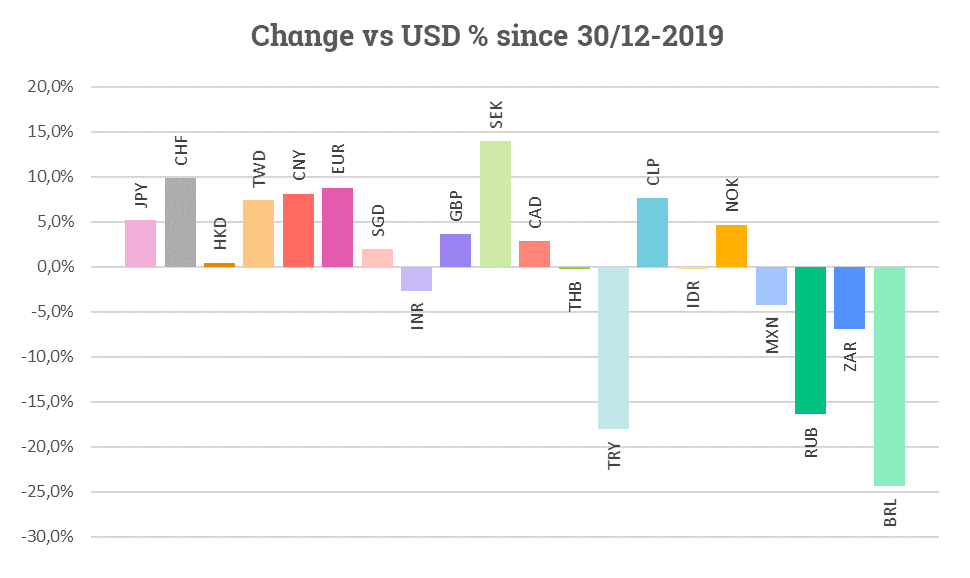

EM-valutorna fortsatt attraktiva

Även flertalet av valutorna har kommit tillbaka efter turbulensen i våras. De valutor som haft den svårare att återhämtat sig är framförallt den ryska rubeln, den turkiska liran samt den brasilianska realen. En delförklaring avseende rubeln är geopolitisk risk och ett för lågt oljepris under stora delar av 2020. För de båda andra är det mer relaterat till svaga budget- och skuldsituationer samt sänkta styrräntor vilket gör det mindre attraktivt att ta risken att hålla tillgångar i lokal valuta men kanske finns det anledning att omvärdera det med en längre investeringshorisont?

Källa: Infront

Värt att notera är också att den svenska kronan är den valuta som i särklass stärkts mest mot dollarn, något som är gynnsamt i utgångsläget för oss som har svenska kronor att utgå från.

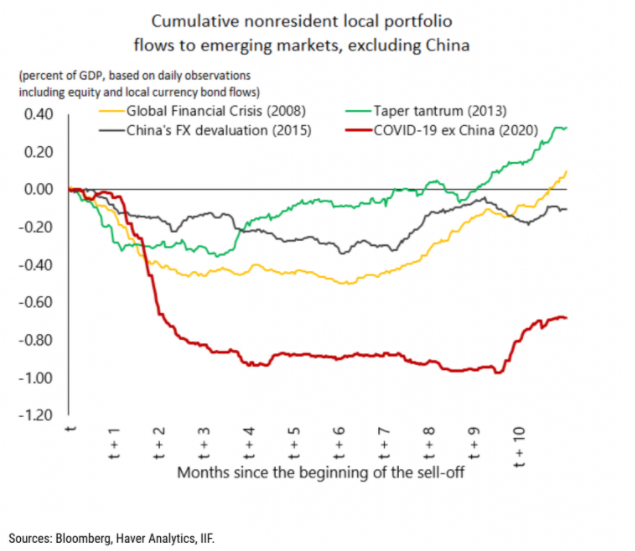

Från exodus till opportunism

Med Kina i främsta ledet har en hel del av börserna inom EM nu återhämtat sig bra. Det som började som ett sällan skådat uttåg från EM för såväl aktier som obligationer har nu fått se en vändning under de senaste månaderna. Detta fångas till del i grafen nedan som sträcker sig till oktober. En stor del av återhämtningen som skett på senare tid har dock kommit efter presidentvalet i USA. Det finns fortfarande mycket att återhämta men så länge pandemin fortgår på en högintensiv nivå kan det bli svårt att se en snabb återhämtning. Det motsatta borde dock också gälla. Marknaden är ju framåtblickande och det skulle kunna tala för en fortsatt positionering på börsen redan nu.

Källa: IMF World Economic Outlook Oct 2020

Råvarumarknaden som ledande indikator

Vi har tidigare skrivit om Latinamerika som sårbart dels som följd av sitt råvaruberoende med dess negativa ekonomiska påverkan under pandemin dels som följd av spridningen av pandemin och vad det betyder för de inhemska delarna av ekonomin, exempelvis privat konsumtion.

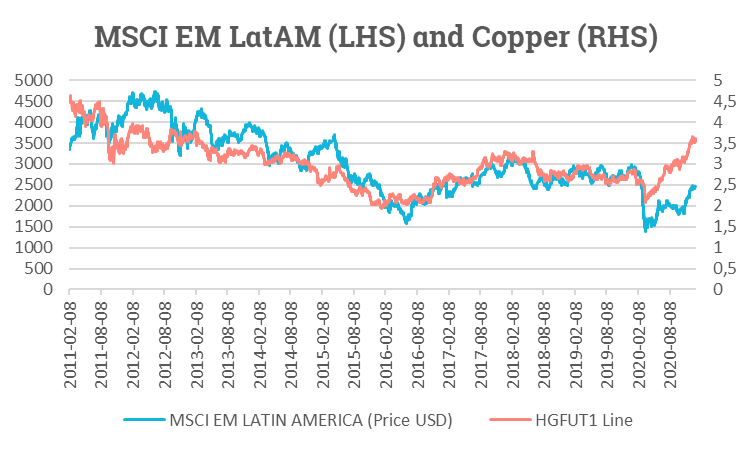

När vi lyfter blicken och tittar på börsutvecklingen för Latinamerika över tid och jämför med utvecklingen för kopparpriser (terminskontrakt) i grafen nedan, kan vi se att marknaden befunnit sig i en långvarig nedgång sedan toppen i supercykeln 2011. Trenden ser ut att ha vänt i och med den kraftiga uppgången i kopparpriser från botten i mars och vidare upp under hösten.

Det har historiskt återföljts av starkare börs för regionen vilket vi till del sett under senhösten. Det finns relativt stor fortsatt potential om trenden med återhämtning inom råvarumarknaden fortsätter, kanske drivet av just ökade infrastrukturinvesteringar globalt? Då lär stigande börser kunna åtföljas av starkare valutor och bidra till en stark avkastning i svenska kronor räknat.

Källa: Infront

Hårdvaluta som central komponent

Många EM har också skulder i USD vilket sätter press på dessa länders finanser när valutorna försvagas med starkare dollar som följd, både vad gäller räntebetalningar på lån och återbetalning av lån i hårdvaluta, i huvudsak USD.

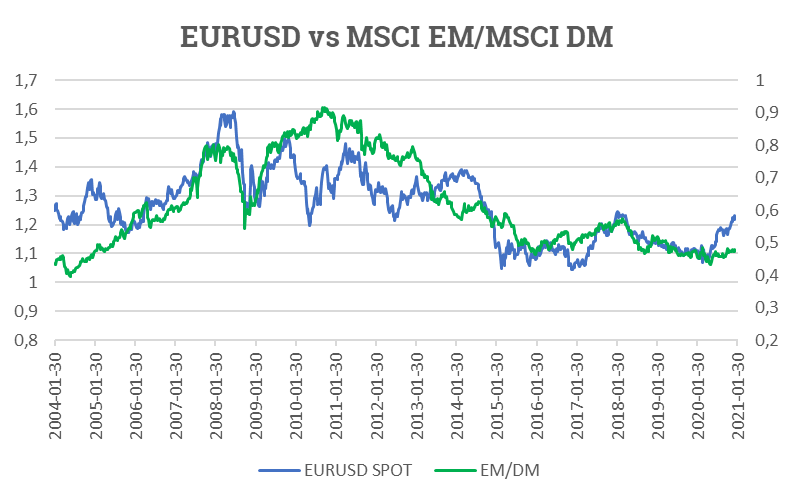

Dessa råvaruekonomier gynnas omvänt när global tillväxt är stark, med stigande råvarupriser, vanligen i kombination med en svagare USD. Under dessa förutsättningar har EM historiskt gått starkare jämfört med den utvecklade delen av världen, Developed Markets (DM).

För att illustrera detta visas nedan EURUSD på vänster skala mot MSCI EM Index/MSCI DM Index på höger skala.

Källa: Infront

Hur kan jag som investerare tänka?

För den som tror på att vi får en stark global flerårig tillväxt med ett större inslag av infrastruktursatsningar bör EM kunna vara ett bra alternativ. Ännu så länge ser den relativa utvecklingen mellan EM och DM ut att vara på ett begynnande stadium men som sagt för den långsiktige med ovan tro är detta värt att följa för att öka exponeringen mot EM. Här kan du få mer inspiration.

Lycka till på marknaden,

Magnus

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.