The Final Countdown – torrt krut i FED’s bössa banar väg för tillbakadragande

“We’re leavin’ together, But still it’s farewell, And maybe we’ll come back” (från Europe´s monsterhit The Final Countdown). Det är med den känslan jag ser FED förbereda sitt tillbakadragande genom successivt minskade tillgångsköp från nuvarande 120 mdr USD per månad, med början senare i november. FED kommer att minska köpen med 15 mdr USD per månad de kommande månaderna för att avslutas senast till sommaren som det ser ut nu.

Om full sysselsättning skulle uppnås tidigare eller om en lönedriven inflation högre än produktivitetstillväxten över tid skulle bli fallet, lär FED öka hastigheten i tillbakadragandet. De kraftigt stigande lönerna som nu syns är kompensation för högre priser framförallt drivet av flaskhalsar. FED kommer att vara tålmodiga vad gäller räntehöjningar men kommer inte att tveka att höja om det skulle behövas på lite sikt. FED summerar det hela med Risk Management.

Osäkerhet kan få räntemarknaden att ta höjd

Oron för potentiellt varaktigt hög(re) inflation bland FED´s ledamöter känns plötsligt mindre avlägsen när arbetslösheten sjunker och sysselsättningen ökar, även med vissa bakslag för september men med indikationer på högre aktivitet i oktober igen, samtidigt som leverantörskedjan har svårt att få fram tillräckligt och i tid. Tillsammans med högre energipriser skulle det kunna leda till löneinflation som blir mer utbredd.

Annons

I så fall kommer centralbankerna att behöva skjuta skarpt och höja räntorna lite snabbare än vad som nu ligger i priset. Det är osäkerheten kring detta som kan få räntemarknaden att behöva ta höjd, något som kan spilla över på riskfyllda tillgångar. FED behöver helt enkelt skapa sig handlingsfrihet för möjliga alternativ. Knäckfrågan är hur mycket lediga resurser det egentligen finns eftersom det redan nu råder brist på arbetskraft inom vissa sektorer och efterfrågan i ekonomin nu är mycket stark.

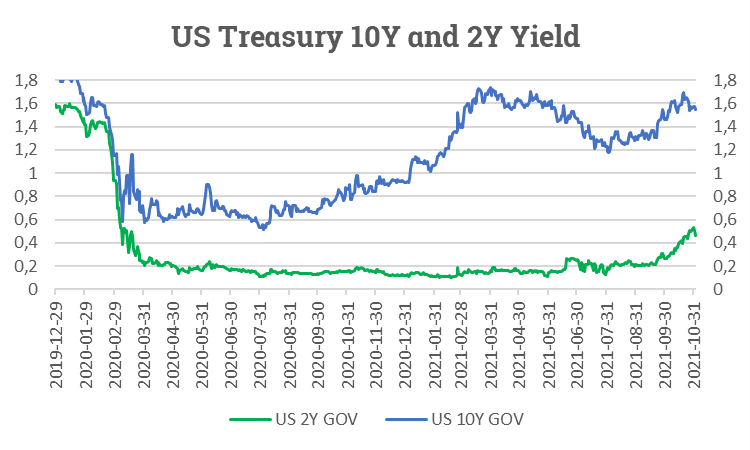

Källa: Infront

Såväl långa som korta amerikanska räntor har stigit på senare tid (graf ovan). Räntorna är och lär troligen förbli historiskt låga men det finns utrymme för långa amerikanska räntor att röra sig en bit upp från nuvarande nivåer innan oron för högt prissatta riskfyllda tillgångar lär stiga. Frågan är kanske snarare vad som händer med det längre segmentet på avkastningskurvan därefter, om vi skulle se ihållande hög inflation och en ekonomi som accelererar på nytt lite längre fram? (blå kurva).

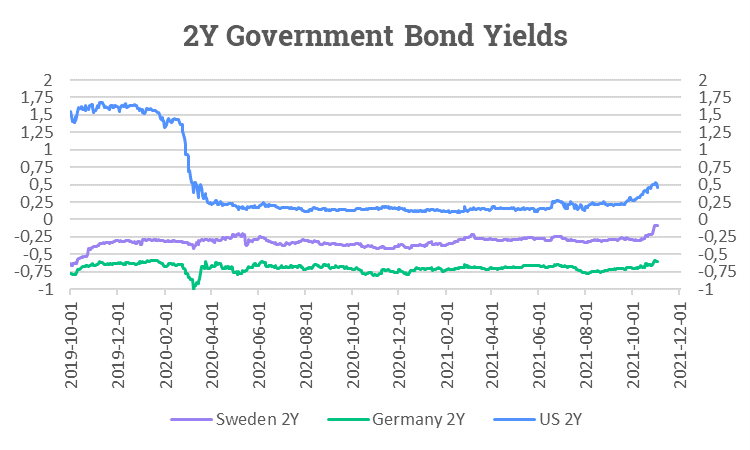

Källa: Infront

Marknaden har förvisso redan prissatt höjningar från både FED och Riksbanken vilket syns i grafen ovan där 2-årsräntorna gått upp tydligt den senaste månaden världen över. Medan FED argumenterar för en lite senare start har marknaden prissatt drygt 2 höjningar fram till dec 2022.

Räntedifferensen bidrar till starkare krona

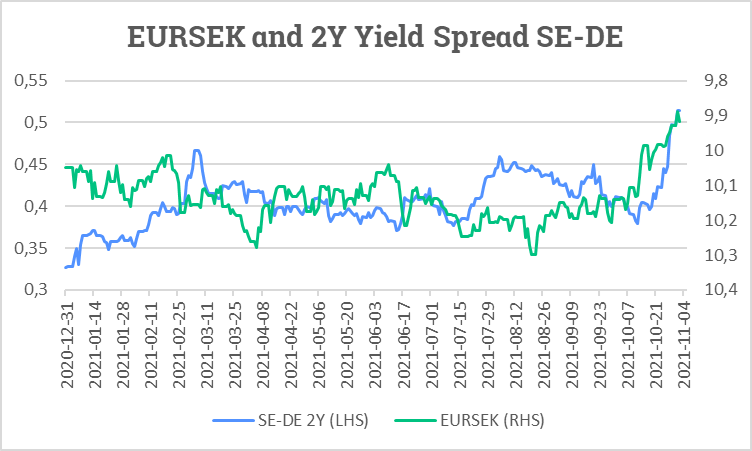

Källa: Infront

Den svenska kronan har också stärkts. I grafen ovan visas EURSEK (höger) och räntedifferensen Sverige-Tyskland för obligationer med 2 års löptid (vänster). Det är inte bara börsintroduktioner som Volvo Cars och utdelningar i utländsk valuta som växlats till SEK som drivit på kronan. Räntedifferensen påverkar nu också kronan positivt, i alla fall i det korta perspektivet.

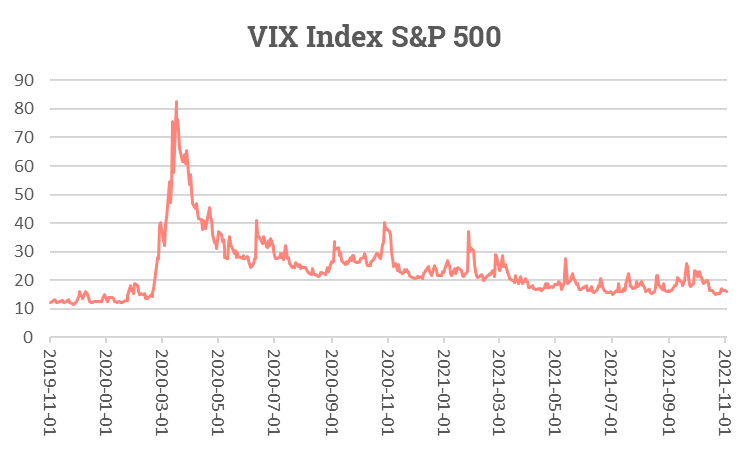

Källa: Infront

VIX Index handlar just nu som om allt kommer att gå planenligt utan risk för bakslag och är nere på nivåer vi inte sett på relativt lång tid. Det stora frågetecknet är vad som kommer att hända med dollarn? En mer hökaktig FED skulle kunna driva på USD att gå lite starkare kortsiktigt. Ökad volatilitet skulle också bidra till en starkare dollar. En ihållande inflation på en hög nivå skulle också påverka ett sådant scenario i samma riktning.

Balansgång mellan återhämtande tillväxt och risk för överhettning

Balansgången mellan stark tillväxt, högre vinster och fortsatt positiv börs å ena sida och varaktigt högre inflation och räntor å andra sidan är hårfin och det blir därför viktigare än på länge att följa centralbankernas guidning om såväl tillbakadragande av understöd som framtida korträntehöjningar.

”And maybe we’ll come back To Earth, who can tell? I guess there is no one to blame….It’s the final countdown.”

Lycka till på marknaden,

/Magnus

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.