Hur investerar våra rikaste kunder i fonder?

Att spara i fonder är ett enkelt men ack så kraftfullt sätt att få en exponering mot börsen. Men hur sparar våra mest förmögna kunder i fonder och vad favoriserar de? Låt oss lyfta på statistiklocket för en spännande inblick!

Av våra snart 1,7 miljoner kunder är det över 1 miljon av dem som har ett sparande i fonder. Bland våra förmögna kunder inom vår Private Banking har 7 av 10 kunder ett fondsparande. Det genomsnittliga månadssparandet uppgår till 9 278 kronor jämfört med 2 449 kronor som är snittet för samtliga våra fondkunder.

Större förmögenhet och bättre riskspridning går hand i hand

Bland våra aktieägande kunder ser vi ett mycket tydligt samband mellan portföljstorlek och riskspridning. De kunder som har upp till 50 000 kr i samlat kapital har 2,2 aktier i snitt medan de kunder med minst 10 miljoner kronor har närmare 30 olika aktier i snitt. Det kan du läsa mer om i detta inlägg.

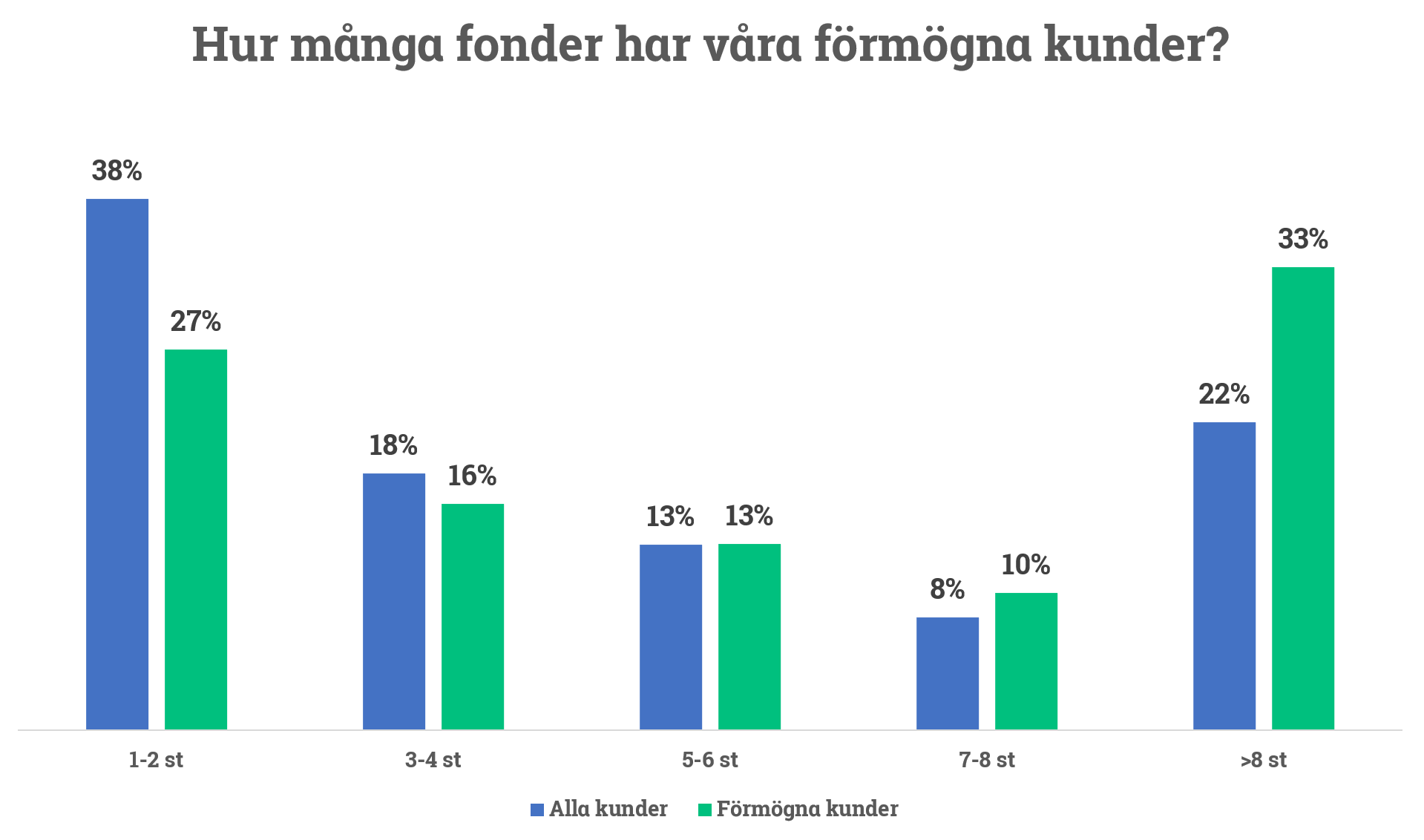

Trenden är lika tydlig när vi tittar på våra förmögna kunders fondsparande. Den karaktäriseras av en större bredd än snittkunden och faktum är att var tredje kund har minst 8 olika fonder i sitt sparande.

Vilken typ av fonder favoriseras?

En relevant fråga som säkert dyker upp efter att ha kikat på ovan bild är om inte marginalnyttan avtagit för länge sedan när man nått åtta olika fonder i sitt sparande. Det man dock bör betänka är att det ju finns ett antal olika fondtyper som ger exponering mot olika tillgångsslag. Klassikerna är aktiefonder och räntefonder, men inom varje område finns ett smörgåsbord av alternativ.

Den som sparar i aktiefonder vill inte sällan kombinera indexfonder med aktivt förvaltade fonder, småbolagsfonder eller branschfonder. Den som sparar i räntefonder kanske både vill spara i korta penningmarknadsfonder, långa obligationsfonder, high yield-obligationer med sämre kreditvärdighet men högre förväntad avkastning eller varför inte tillväxtmarknadsobligationer? Med över 1 3000 fonder finns onekligen ett stort smörgåsbord för den som vill komponera ihop en intressant mix. Du kan enkelt filtrera fram fonder baserat på dina preferenser i vår fondlista.

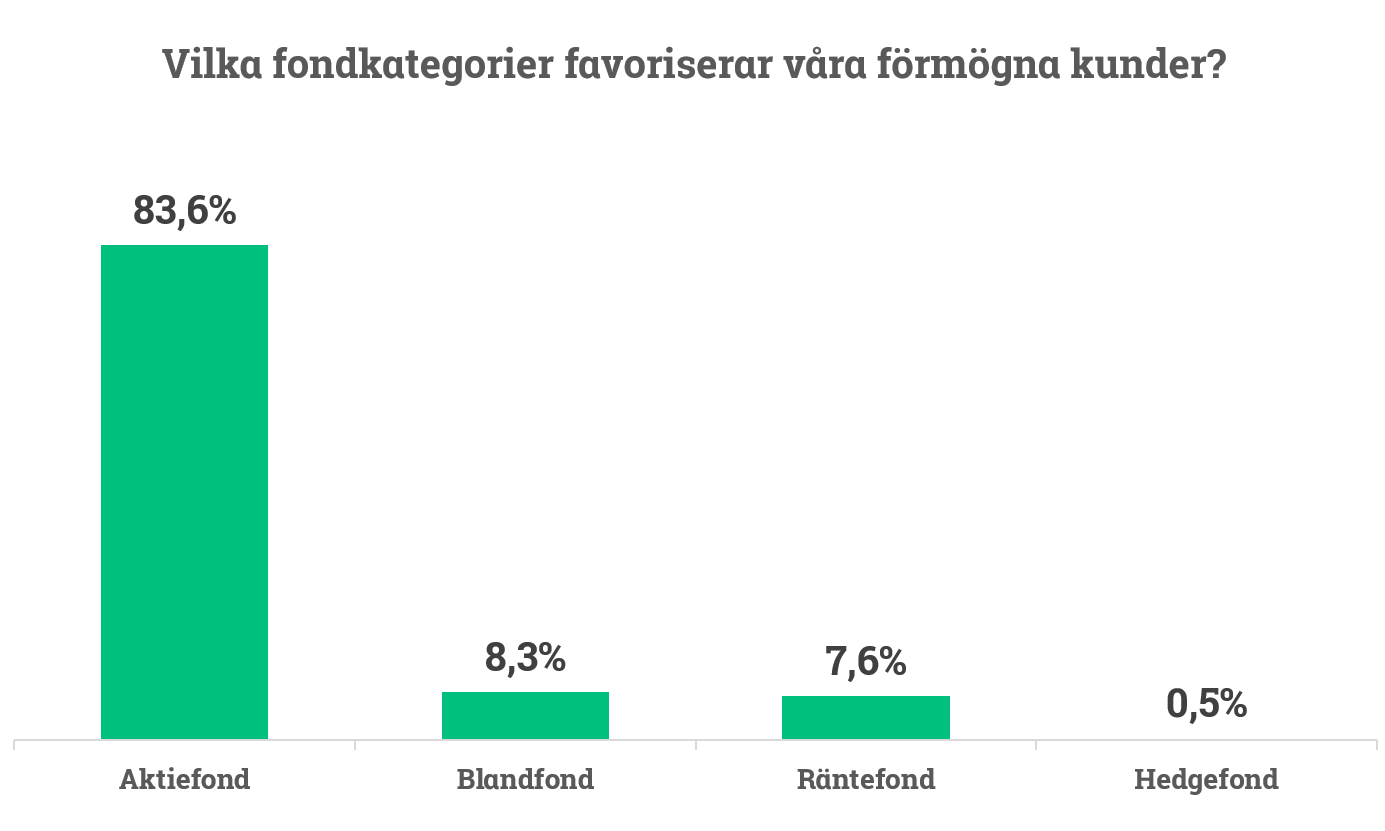

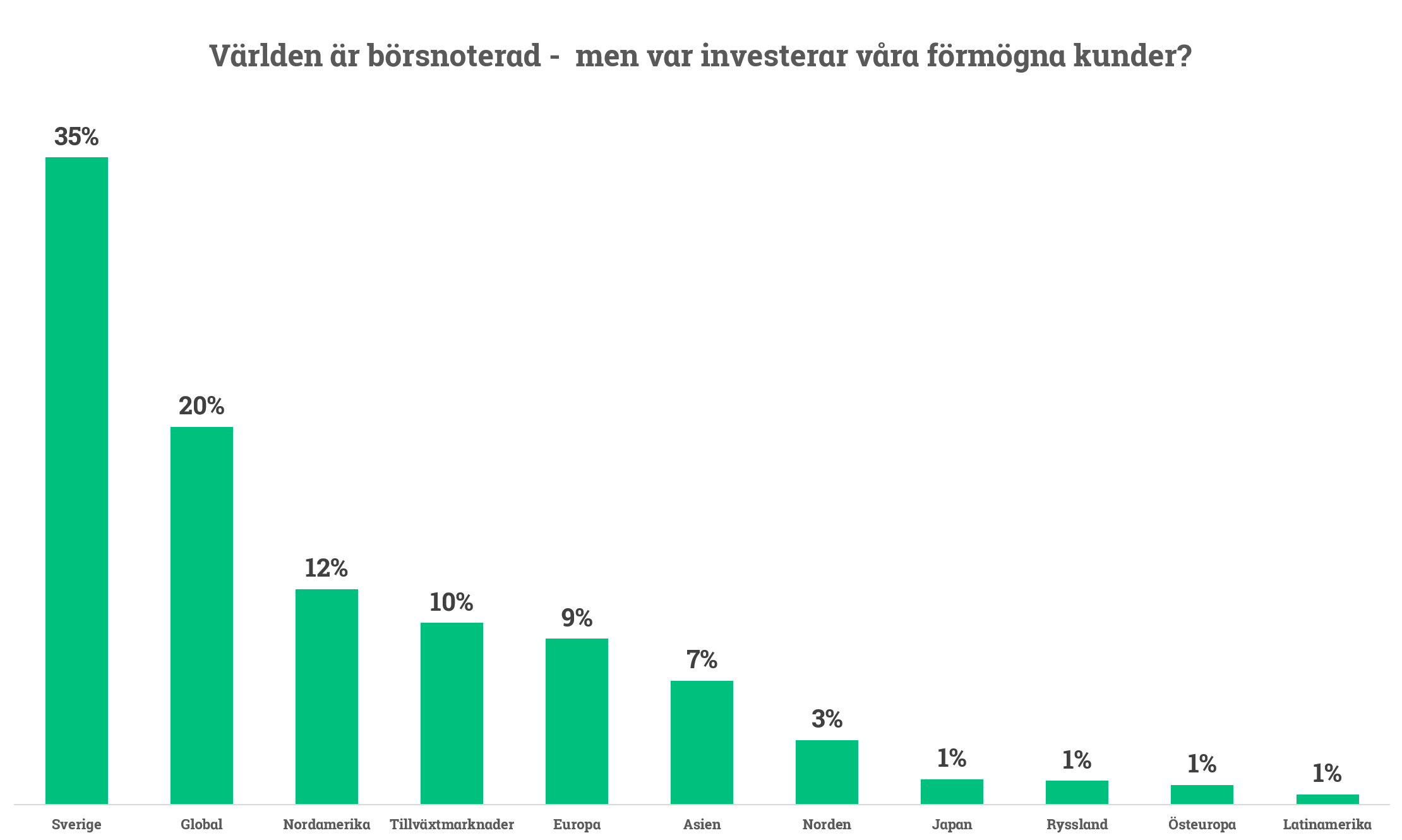

Över 8 av 10 fondkronor återfinns i aktiefonder följt av blandfonder och räntefonder. Vi har ett starkt home bias, alltså en förkärlek för investeringar på hemmaplan, vilket också syns när vi kikar på favoritfonder. Sverigefonder är den mest populära kategorin inom aktiefonder, följt av Globalfonder och Nordamerikafonder i termer av antal fondandelsägare. Jag kan tycka att det är minst lika intressant att kika på vilka fondkategorier som attraherat mest sparkapital, utöver vilka som lockat flest antal fondandelsägare. Sverigefonder lockar dubbelt så många slantar som tvåan Globalfonder och på tredje plats hittar vi Teknikfonder.

Föredrar aktiv förvaltning

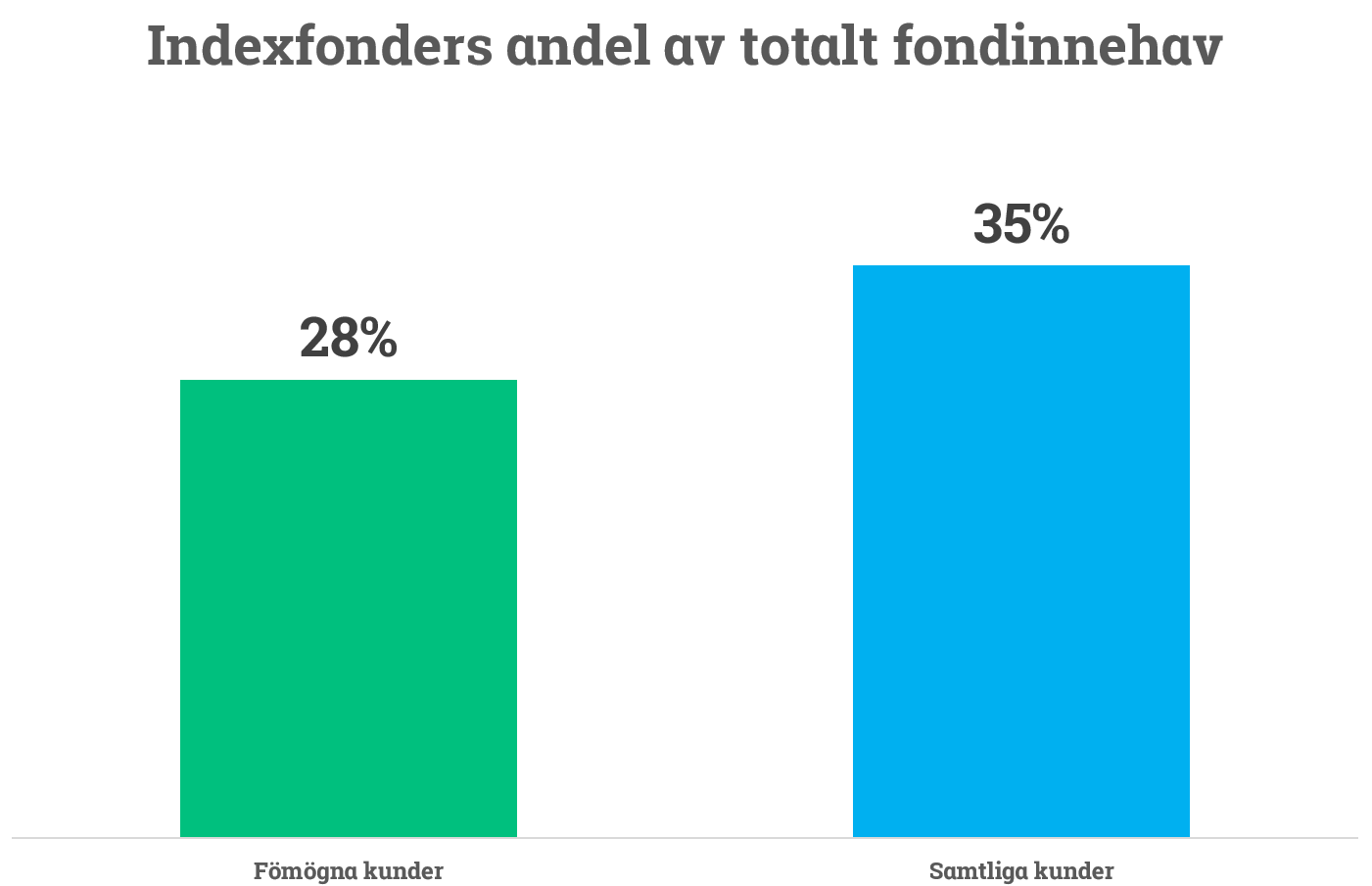

Våra förmögna kunder favoriserar aktiv förvaltning i större utsträckning än vår genomsnittliga kund. Det är ett återkommande mönster som varit en röd tråd under flera års tid. Många äger gratisfonden Avanza Zero som ger en exponering mot de 30 mest omsatta aktierna på Stockholmsbörsen men trots detta drar alltså aktiv förvaltning det längsta strået. Det är dock viktigt att säkerställa att de aktiva fonderna över tid faktiskt slår sitt jämförelseindex och därmed ger ”valuta för pengarna”. Många av våra förmögna kunder är mycket intresserade av sparande och lägger mer tid på att påta på i den finansiella trädgården. Pris är som bekant vad du betalar och värde är vad du får, i slutändan handlar det såklart om avkastning. En aktivt förvaltad fond som ger högre avkastning än börsindex och tillika sitt jämförelseindex har ju (förenklat) gjort sitt jobb.

Sammanfattningsvis

- Våra förmögna kunder har en bättre riskspridning, oavsett om sparar i aktier och/eller fonder.

- Aktiefonder är mest populära och Sverigefonder är den populäraste kategorin.

- Betydligt högre löpande månadssparande än snittkunden.

- Favoriserar i högre utsträckning aktivt förvaltade fonder än snittkunden.

Lycka till med fondsparandet,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.