FED höjer räntan- Riksbanken tänker om

Det känns skönt att åtminstone FED står för stabilitet och tillförlitlighet i dessa extremt turbulenta tider där inget tycks kunna uteslutas. Mer krattad manege än den FED äntrade genom att höja räntan 25 punkter har nog aldrig skådats tidigare.

Däremot hade marknaden väntat sig en lite mjukare ton givet den omvärldsbild vi har. Chair Powell var tämligen bestämd i att den amerikanska ekonomin är mycket stark och att FED kommer att behöva arbeta med alla sina verktyg för att tämja inflationen över tid. Ledamöterna var oeniga om dagens beslut där Bullard ville höja med 50 punkter.

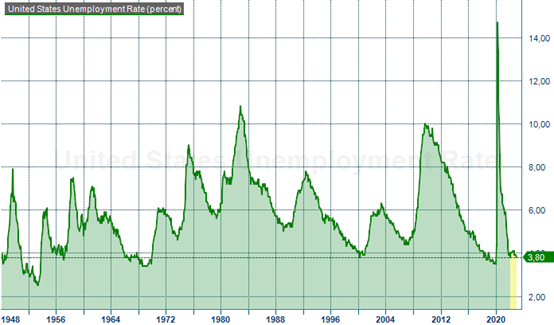

Den senaste sysselsättningssiffran från USA överraskade på uppsidan med hela 678 000 nya jobb och med en så pass låg arbetslöshet som 3,8% går ekonomin redan på alla cylindrar:

Källa: Infront

Frågan är förstås hur mycket tillväxten kommer att justeras ned som följd av kriget i Ukraina och dess påverkan på såväl leverantörskedjor som på spannmål och energi?

FED behöver lyfta räntorna kraftfullt

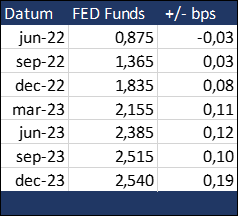

Den amerikanska ekonomin är till stor del inhemsk och FED kommer i vilket fall som helst behöva lyfta räntan en bra bit innan det får full effekt. Behovet av att höja räntan över 2% på sikt ligger fast. Efter FED-mötet den 16 mars prissätter marknaden 6-7 höjningar i år och ytterligare höjningar upp till 2,50% fram till sommaren 2023 enligt nedan:

Källa: Infront

Marknadens tolkning av räntebeskedet ledde till en uppsjustering av räntebanan med 10-15 punkter framför allt i kontrakten med förfall 2023 enligt ovan där mars till september lyfte 10-12 punkter strax efter FEDs möte.

Till detta skall läggas att FED behöver minska sin balansräkning i takt med förfall av obligationsportföljen, sannolikt i kombination med att sälja av innehav direkt i andrahandsmarknaden. Det lär fortsätta att trycka långa räntor uppåt och kan då komma att bli utmanande för aktiemarknaden om 10-åringen i USA kliver upp mot 2,5% eller däröver, något vi skrivit om i tidigare inlägg.

Riksbanken kan behöva tänka om

Riksbanken med Stefan Ingves i spetsen säger samtidigt att inflationen nu blivit för hög och att ”nu får vi räkna om”, med en tidigarelagd första höjning som följd. Inflationssiffran för februari (KPIF) som presenterades nyligen uppgick till hela 4,5% och innehåller breda prisökningar.

Det är nu cirka 50% sannolikhet för att Riksbanken höjer räntan med 25 punkter redan vid sitt möte i slutet av juni enligt terminskontrakten på penningmarknaden. Obligationer med 2 års löptid har stigit med hela 50 punkter i år och prisar nu in korträntehöjningar upp till cirka 1,35% fram till mars 2024. Nedan visas utvecklingen på statsobligationer med 2 års löptid över en längre tidspersiod för att ge perspektiv:

Källa: Infront

Vad kommer att hända framöver?

Sammanfattningsvis är vi i inledningen av en serie av kommande höjningar från såväl FED som ECB och Riksbanken där ECB och Riksbanken kan komma att påbörja sina höjningar under senhösten 2022 eller tidigt 2023 som det troligaste scenariot. Centralbankerna med FED i förarsätet behöver också fylla på med ammunition för att ha utrymme att sänka när nästa lågkonjunktur kan skönjas längre fram.

Såväl långa som korta räntor har utrymme att stiga ytterligare härifrån men blir mer beroende av makrodata givet den omvärldbild vi har framför oss. Risken för att gå in i recession över tid har ökat efter Rysslands invasion av Ukraina.

För svensk del handlar det också om hur avtalsrörelsen kan komma att se ut och vilka löneavtal som sluts. De långsiktiga inflationsförväntningarna har förvisso stigit något och ligger nu på 2,2% på fem år, upp från 2,1%. Så länge de inte rör sig uppåt härifrån lär Riksbanken inte behöva höja så kraftfullt men om femåriga inflationsförväntningar skulle stiga ytterligare ett par tiondelar över tid kommer Riksbanken att behöva ta i med hårdhandskarna.

Lycka till på marknaden,

Magnus Lilja

Chef Private Banking

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza