Investeringsalternativ till aktier i en miljö med hökaktiga centralbanker

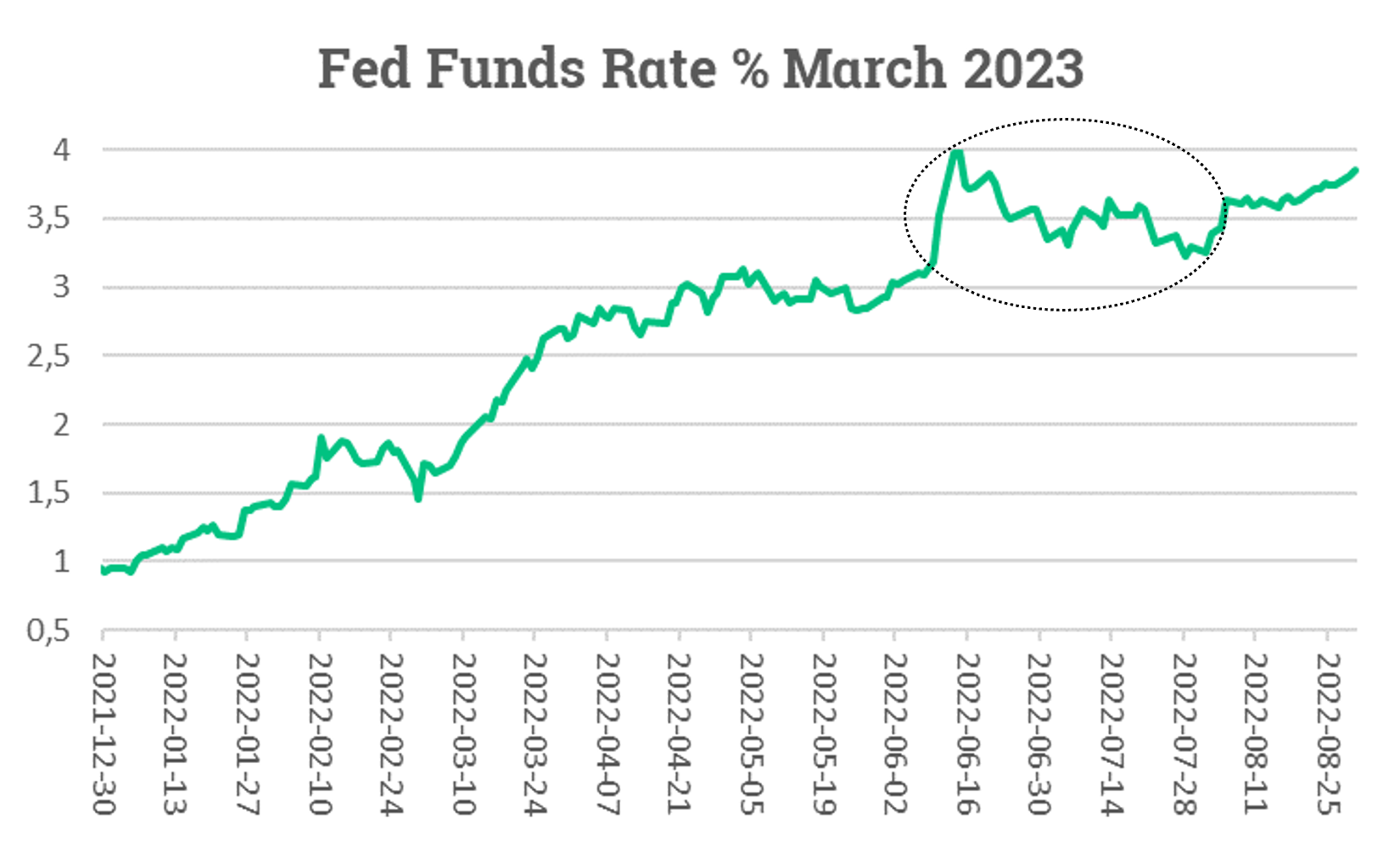

Marknadens aktörer försöker pricka ”bulls eye” gällande när och på vilken nivå centralbankerna toppar i sina räntehöjningar. Det är ungefär lika svårt som att träffa piltavlans röda mittpunkt strax före middagen en varm sommardag under semestern, och jag känner mig lätt ”groggy” efter att ha följt priset på mars-terminen för Fed Funds, det kontrakt som ofta ses som ”peak Fed”.

Källa: Infront

Efter en försiktig inledning på året steg så ränteförväntningarna kring Fed´s styrränta stadigt under året för att toppa kring 4% strax före midsommarsillen (graf ovan). Som följd av bättre (än väntat) inflationsutfall följde ett ränte- och börsrally under semesterperioden och marknaden tog därmed bort 3 räntehöjningar (75 punkter) och handlade då kring 3,25% (cirkel ovan).

I början av augusti fick starka jobbsiffor och tydliga signaler från Fed om ”higher for longer” fart på ränta-upp-trenden igen. Börserna gick såklart åt andra hållet. Så här i slutet av augusti råder kräftgång på börsen. Räntemarknaden och börsen surnar som bekant samtidigt i rådande miljö.

Börser i en internationell jämförelse

Källa: Infront

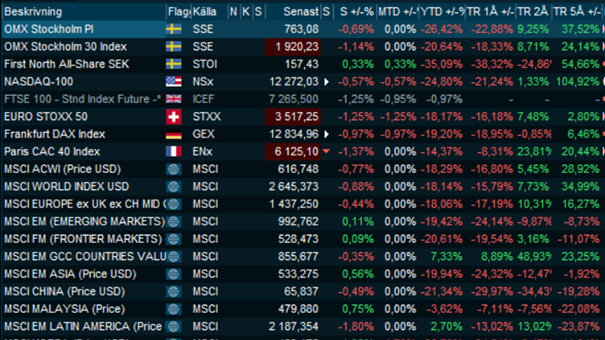

Aktiemarknaden har med några få undantag gått historiskt dåligt i år. Enligt bilden ovan är det dock två geografiska områden som gett positiv avkastning i år (YTD aug).

Både MSCI EM LATIN AMERICA och MSCI EM GCC COUNTRIES (Gulfstaterna) är råvarurelaterade och det är framför allt dessa sektorer som gått bra på börserna. Stockholmsbörsen har från årets början till och med den 31 augusti (YTD) tappat 26% medan OMX tappat cirka 21%.

Räntor som alternativ till aktiemarknaden

Räntor har varit i kylan under snart ett decennium men kanske kan centralbankerna skaka liv i denna bortglömda tillgångsklass snart? Den historiskt kraftiga ränteuppgången i år har lett till en starkt negativ avkastning på obligationsmarknaden för de som varit investerade sedan årets början.

Det finns otaliga räntefonder på marknaden men hur skiljer sig dessa egentligen åt? Generellt kan man säga att likviditetsfonder innehåller statsskuldväxlar med en kort räntebindning och därmed låg risk. Korträntefonder har förvisso kort räntebindning men brukar ha inslag av kreditrisk från högkvalitativa bolag (Investment Grade). Kapitalbindningen på de underliggande obligationerna kan också vara längre än 1 år vilket kan påverka värdet negativt vid stigande kreditspreadar.

Korträntefonder i annan valuta än SEK innebär främst en valutarisk då du som investerare får en exponering mot en annan valuta med en investering i kortfristiga räntepapper.

Långräntefonder kan innehålla både statsrisk och företagsrisk och ibland även valutarisk om obligationerna till del är utgivna i annan valuta än SEK. Företagsobligationsfonder för med sig såväl kredit- som likviditetsrisk och har därmed högre volatilitet än statsobligationer.

High-Yield-fonder innehåller företag med låg kreditvärdighet och lägre likviditet än statsobligationsfonder och företagsobligationsfonder. Risken är högst i just High-Yield som i sin tur har relativt stark korrelation med börsen.

Värdeutveckling för olika slags räntetillgångar i år

Källa: Infront

I grafen ovan visas OMRX T-Bill Index (brun linje), ett ränteindex innehållande statsskuldväxlar med kort löptid (duration), tillsammans med index för olika slags obligationer som har längre ¨duration än T-Bill Index.

En placering i OMRX T-Bill index (direkt eller genom en likviditetsfond) har gett en avkastning på -0,24% i år. Den röda kurvan visar hur en indexportfölj med statsobligationer utvecklats. Index har tappat cirka 10% i år som följd av uppgången i marknadsräntorna på obligationsmarknaden. Ju längre duration desto sämre utveckling när räntorna stiger.

Om vi sedan kikar på den orange kurvan visar den hur en portfölj av bostadsobligationer utvecklats. Utfallet blir cirka -7%. Bostadsobligationsindex ovan har kortare duration än index för statsobligationer. Investerare får däremot kompensation för kreditrisken som bostadsobligationer innehåller genom en något högre ränta (kreditpåslag).

Om vi slutligen kikar på OMRX REAL i grönt är det ett index för reala obligationer dvs med skydd mot stigande inflation. Avkastningen består av en real marknadsränta plus kompensation för inflation i form av utvecklingen av konsumentprisindex. Avkastningen fram till idag är -1,16% och har de senaste två veckorna påverkats negativt av en förnyad ränteuppgång. Dessförinnan var avkastningen positiv för den som hållit placeringen sedan årets början.

Från midsommar fram till augusti när räntor globalt föll gick samtliga obligationsindex ovan starkare medan en placering i en korträntefond, utan nämnvärd ränterisk, inte påverkats då den är mer kopplad till Riksbankens styrränta.

Hur kan jag tänka som investerare?

Obligationsplaceringar gynnas av att räntor sjunker och om vi skulle vara relativt nära en topp i marknadsräntorna för den här gången, då kommer tillgångsklassen att kunna avkasta hyggligt om inflationen faller tillbaka och vi går mot en lågkonjunktur med fallande räntor.

Om vi blir liggande på nuvarande långräntenivåer med en fortsatt hög inflation, kommer reala obligationer att klara sig bäst då du som investerare får kompensation för inflationen.

Om vi skulle se långa marknadsräntor stiga ytterligare 50 punkter är det bättre att ligga placerad i en räntefond med låg eller ingen kreditrisk och kort duration. I en sådan miljö kommer sannolikt både aktier och obligationer fortsätta att ge negativ avkastning.

Kanske blir det till att fortsätta med pilkastningen med förhoppningen att träffa bulls eye?

Lycka till på marknaden i höst!

Magnus Lilja

Chef Private Banking

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och ska inte ses som investeringsråd och/eller åsikter från Avanza.