Value for Money or Money for Growth?

Centralbanker runtom i världen är nu fast beslutna om att bekämpa inflationen, allt för att inte äventyra förtroendet för penningpolitiken och inflationsmålet. Långa obligationsräntor har stigit till nivåer vi inte sett på mer än ett decennium. Hastigheten med vilken centralbankerna agerat kommer att gå till historien. Många av oss har tagits på sängen och en del kanske till och med kantrat när centralbankerna gått från full gas till full back på kort tid?

Fed som står längst fram i skottlinjen har höjt styrräntan från 0% till 5% och närmar sig nu förhoppningsvis slutet på höjningscykeln.

Marknaden som är framåtblickande har under snart ett år sökt efter just ”Peak Fed” för att pricka rätt avseende både vilken nivå Fed toppar på och när i tiden det ska ske. Före de regionala bank-runs under första halvan av mars prissatte marknaden att Fed skulle toppa på 5,6% till sommaren men nu ligger snarare estimaten på 5% och med sänkningar inprisade mot slutet av året.

Aktiemarknaden har i sin tur möjligen tjuvstartat när tillväxtaktier gått betydligt bättre än värdeaktier i år. NASDAQ 100 är upp knappt 20% medan DOW som är symbolen för värdeaktier är upp cirka 2%.

Källa: Infront

Källa: Infront

När aktiemarknaden trendar uppåt går ofta tillväxtaktier bättre än mer mogna bolag med starka kassaflöden och vanligen relativt hög direktavkastning. Dessa traditionella bolag, så kallade värdebolag utgör samtidigt en tryggare hamn när det stormar på världens finansiella hav.

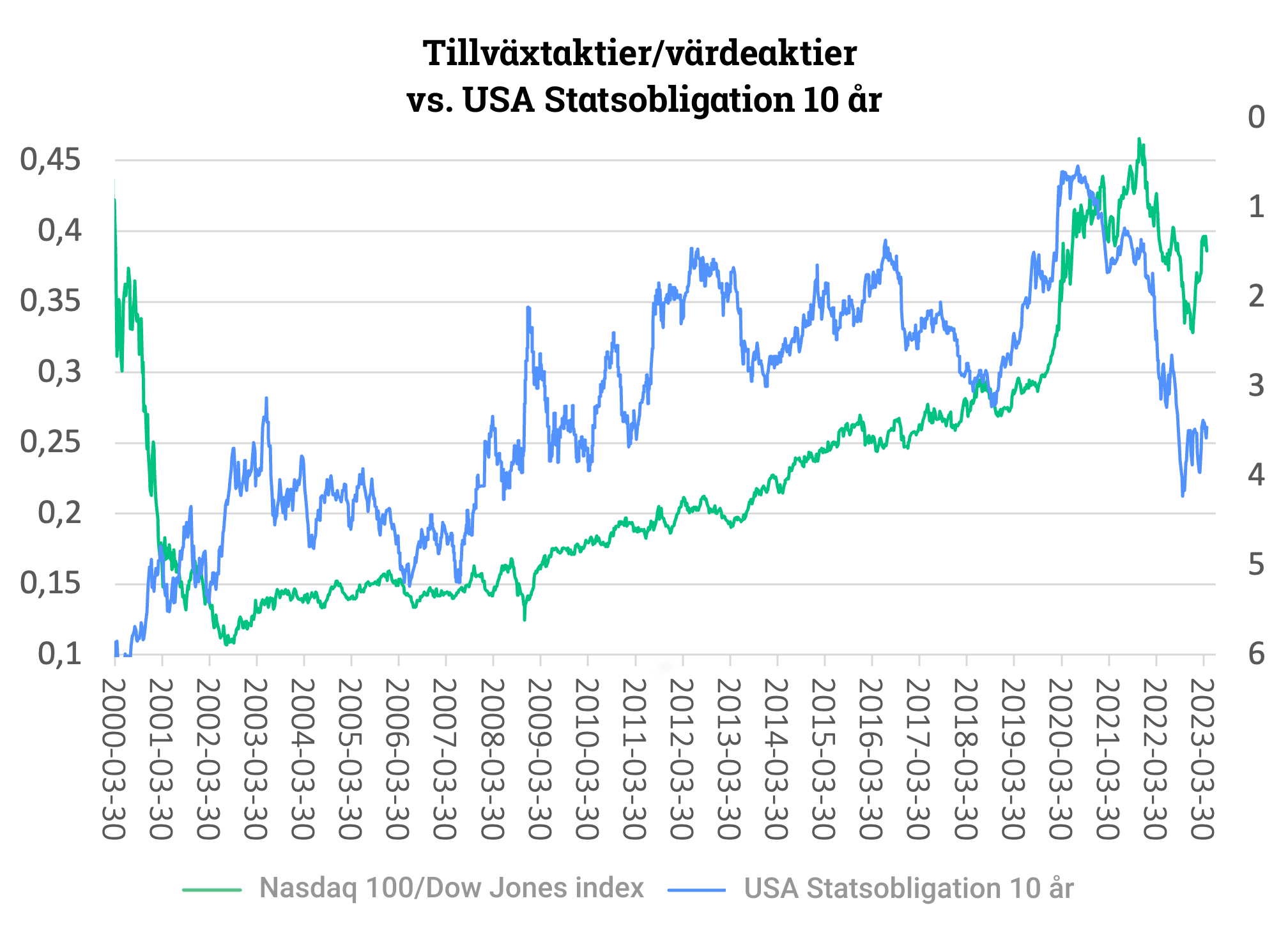

Bilden ovan visar tillväxtaktier i förhållande till värdeaktier mätt som kvoten mellan NASDAQ 100 och Dow Jones Index (grönt, vänster skala) mot räntan på en 10-årig amerikansk statsobligation (blått, höger skala, omvänd).

Under IT-kraschen i början av 2000-talet var tillväxtförväntningarna astronomiska men när bubblan sprack, kollapsade börsen med tillväxtaktier i spetsen medan räntorna successivt sjönk. Först efter några år började marknaden för tillväxtaktier ta fart igen. Inflationen och räntorna föll delvis av strukturella skäl under de följande årtiondena och det talades då om att inflationen var död. Nu har vi blivit varse att så inte riktigt var fallet.

När pandemin bröt ut i början av 2020 behövde centralbankerna stötta ekonomierna och trycka pengar för att på så sätt smörja maskineriet genom att köpa obligationer i andrahandsmarknaden. Långa obligationsräntor föll. Centralbankerna hade redan tidigare sänkt styrräntorna till noll och i en del fall till negativa nivåer. Därför kvarstod så kallade kvantitativa lättnader i centralbankernas verktygslåda.

I den miljön ökade jakten på avkastning och värdet på tillväxtaktier steg snabbt eftersom nuvärdet av bolagens framtida kassaflöden nu ökade.

När inflationen började stiga brett under andra halvan av 2021 och börserna toppade kring årsskiftet 2021/2022, steg långa obligationsräntor kraftigt. Börser föll och volatiliteten på finansmarknaden ökade. I den miljön sökte sig världens investerare till värdeaktier och riskfria tillgångar igen varpå tillväxtaktier fick se kraftigt sjunkande börskurser.

Marknadens förväntningar är nu att inflationen är på väg ner och att centralbankerna snart kan behöva sänka räntorna igen. I denna miljö har marknaden röstat för tillväxtaktier.

Om det är den perfekta mjuklandningen vi ser framför oss, ja då kommer nog tillväxtaktier att fortsätta gå bra. Om det i stället är så att centralbankerna kan behöva sänka mot slutet av året därför att vi går mot en hårdlandning, ja då är det nog värdeaktier som gäller om aktier fortfarande är i blickfånget. Frågan är helt enkelt om det är Value for Money som gäller eller om det är Money for Growth?

Lycka till på marknaden,

Magnus Lilja

Chef Avanza Private Banking

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.