Catella: ”Är det köpläge för fastighetsinvesterare nu?”

De framåtblickande indexen för inflationen och räntan kan säga en hel del om vart marknaden är på väg. Arvid Lindqvist, analyschef på Catella, delar sin analys och tittar närmare på var det kan finnas möjligheter för investerare.

Den rapporterade BNP-tillväxten för andra kvartalet på minus 1,0 procent på årsbasis målar sannolikt upp en alltför positiv bild av svenska ekonomi. Catellas framåtblickande index för BNP-tillväxten visar på att vi sannolikt befinner oss i en djup recession, men det visar även tecken på att ekonomin bottnar ut under hösten.

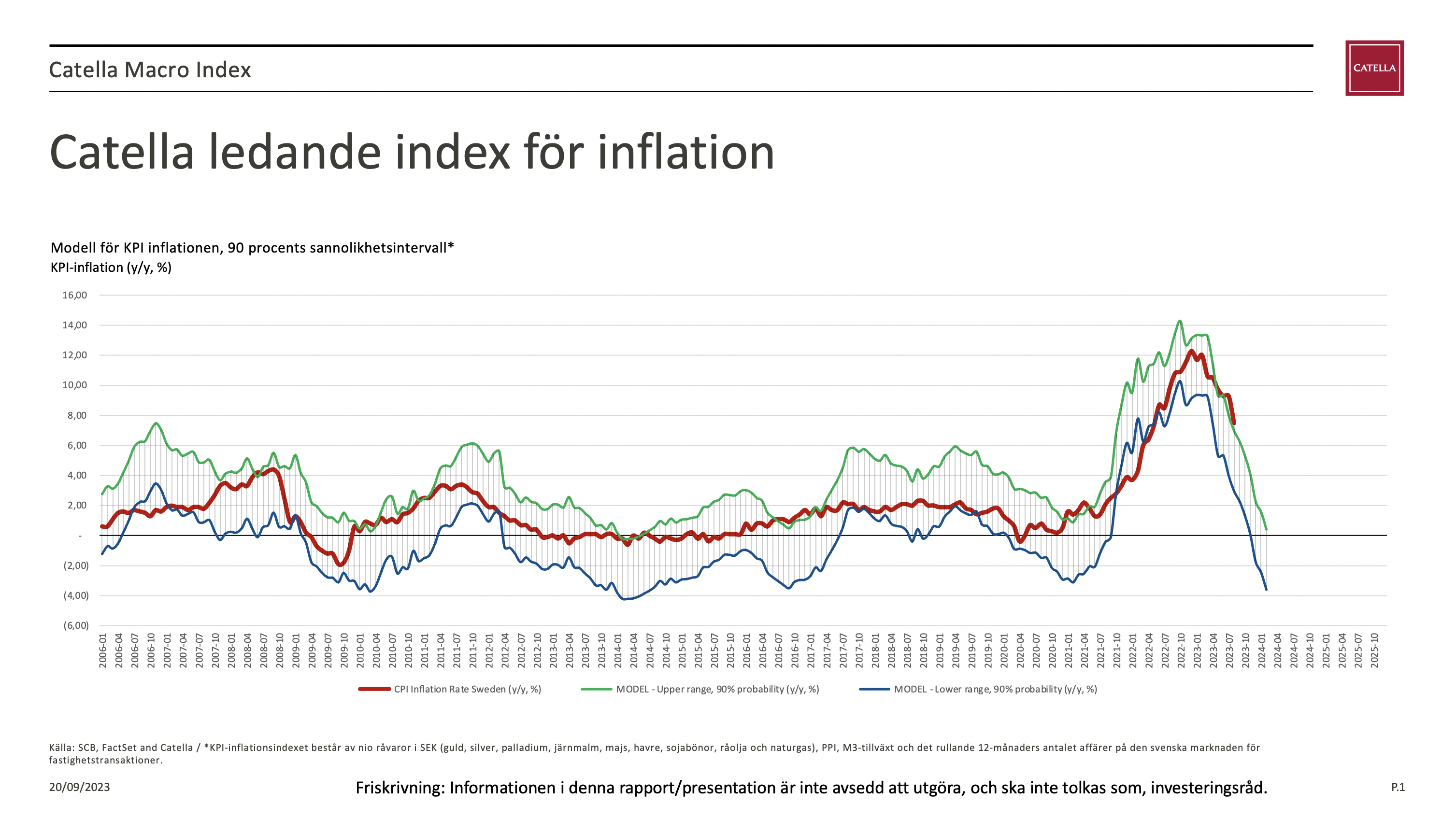

Modellen indikerar med 90 procents sannolikhet att den genomsnittliga BNP tillväxten under 2023 landar inom intervallet minus 1,7 till minus 3,5 procent (vilket är betydligt lägre än koncensusvyn). Lågkonjunkturen leder till lägre inflation eftersom den minskar efterfrågan i ekonomin. Catellas framåtblickande index för inflationen indikerar ett tydligt tryck nedåt på inflationen under det kommande halvåret (kanske till och med deflation). Inflationsmodellen visar på att inflationen i årstakt landar inom intervallet plus 0,5 till minus 3,5 procent i januari 2024 (även här med 90 procents sannolikhet).

Ett troligt scenario framöver är att ECB är klara med sin höjningscykel och att Riksbanken höjer styrräntan ytterligare en gång innan de går in i en sänkningscykel. Inflationen exklusive räntor och energi minskade med 0,3 procent i månadstakt i augusti, så det är framför allt den svaga svenska kronan som talar för ytterligare en räntehöjning i Sverige. När cykeln vänder kommer både korta och långa marknadsräntor att sjunka avsevärt (korta räntor mer än långa).

Strukturella makroförhållanden som en globalt snabbt åldrande befolkning, mindre globalisering och den kommande energiomställningen talar dock för svag ekonomisk tillväxt i kombination med hög och volatil inflation under den kommande tioårsperioden. Det är troligt att de stora centralbankerna kommer att tvingas acceptera en inflationstakt i intervallet 3–4 procent över tid. De nominella långräntorna faller dock inte tillbaka till noll. I stället kommer den femåriga marknadsräntan troligen att pendla runt 3–4 procents nivå under kommande år. Sett ur ett långt historiskt perspektiv är det en normal långränta (men en mycket låg realränta om det kombineras med en ihållande relativt hög inflation). Långvarig stagflation är ett ganska positivt makroscenario för fastigheter eftersom driftnettona tenderar att följa inflationen över tid.

Vad säger framåtblickande index om fastighetsbolagen?

Catellas framåtblickande index för inflation kan användas för att skapa en modell för fastighetsaktiernas utveckling på börsen under de senaste 20 åren (totalavkastningen för OMX Stockholm Reals Estate). Modeller ligger ca 11 månader före börsen. Under de kommande månaderna pekar modellen nedåt, men vi går mot en vändpunkt på fastighetsbörsen, driven av den kommande massiva nedgången i inflationen (vilket i sin tur leder till lägre marknadsräntor). Enligt modellen är det sannolikt att fastighetsaktiemarknaden kommer att bottna någon gång under det kommande halvåret. Modellen indikerar med 75 procents sannolikhet att OMX Stockholm Real Estate kommer att vara 15–75 procent högre i augusti 2024 jämfört med dagens indexnivå.

För fastighetsbolagen är det dock fortsatt tufft. Aktiviteten på den svenska kommersiella fastighetsmarknaden har varit avvaktande under det senaste halvåret. Antalet fastighetstransaktioner låg på ca 290 i årstakt i augusti, vilket är klart under det långsiktiga genomsnittet på 350 transaktioner per år. Vi kan dock se de första tecknen på ett trendskifte mot högre aktivitet. Köpare och säljare börjar närma sig varandra och direktavkastningskraven har tagit tydliga skift uppåt i stort sett över hela marknaden under de senaste kvartalen. Speciellt de noterade fastighetsbolagen är betydande säljare.

De senaste årens kraftigt höjda marknadsräntor och stigande kreditmarginaler har stor effekt på bolagen och det blir sämre kvartal för kvartal. Dessutom kommer en lägre styrränta 2024 inte att rädda de mest högbelånade fastighetsbolagen. Detta beror på att den senaste årens stigande marknadsräntor och ökande kreditmarginaler nu rullar igenom i fastighetsbolagens genomsnittliga finansieringskostnader. För att få ner sin skuldsättning behöver bolagen antingen sälja fastigheter och/eller skaffa nytt kapital (främst eget kapital). Börskurserna för de noterade fastighetsbolagen har tagit riktigt mycket stryk sedan marknadstoppen i november 2021. Sektorn är dock väldigt ojämnt prissatt. Vissa bolag med stabila, inflationskopplade driftnetton och relativt låg belåning ser riktigt billiga ut, medan andra bolag fortfarande ser dyra ut. För investerare med god likviditet kan vi vara på väg in i det bästa köpläget på fastighetsmarknaden på en generation, det gäller både på börsen och direktmarknaden. Tiden får utvisa.

// Arvid Lindqvist, Analyschef på Catella.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.