Itab kämpar i motvind

Analysen är ursprungligen publicerad den 28/11-2023 i Börsveckan nummer 48

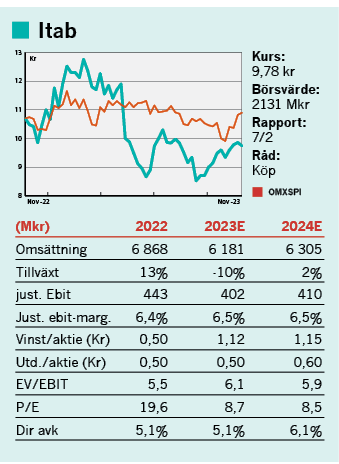

Trots en svag marknad med fallande omsättning har Itab lyckats höja lönsamheten. Det imponerar, men frågan är om det räcker på en iskall detaljhandelsmarknad.

Butiksinredningsbolaget Itab har de senaste åren arbetat systematiskt med att bli mer av en systemleverantör snarare än utrustningsleverantör och det arbetet verkar ha burit frukt. Itab kallar det ”retail technology” och de senaste tre åren har andelen av detta i relation till omsättningen ökat från 22 procent till 28 procent. Det syns också i lönsamheten som är riktigt bra i ett historiskt perspektiv. Under den senaste femårsperioden har Itab haft en genomsnittlig rörelsemarginal på 3,9 procent eller 3,4 procent exklusive 2022. Det som varit svajigt är rörelsekostnaderna då bruttomarginalen historiskt legat ganska stadigt kring 23 procent. Så det arbete som görs nu med effektiviseringar har gett resultat där andelen tekniska lösningar ökat i mixen samtidigt som prishöjningar också bidragit till lönsamhetsförbättringarna.

Stigande lönsamhet

I det perspektivet är det imponerande att lönsamheten hittills under 2023 faktiskt överstiger nivån från 2022 som redan i sig var bra. Och det i en period med fallande omsättning. För niomånadersperioden så taktar Itab 6,4 procent (6,0) vilket är starkt. Lite oroande dock är att sviten med stigande lönsamhet bröts i Q3 isolerat då ebit-marginalen blev något lägre än i fjol på 8,5 procent (9,3). Det är ett enskilt kvartal, men med en utmanande marknad där kommande kvartal blir tuffa så blir det ändå ett orosmoment. För ifjol togs också en del engångsposter bland annat i samband med nedläggning av Itab:s verksamhet i Ryssland (motsvarande 2,5 procent av omsättningen) så förbättringen är inte lika markant sett till underliggande resultat. Men gott nog ändå.

Bruttomarginalen har också stärkts i år så kanske har det skett ett trendskifte även där. För Q3 landade bruttomarginalen på knappt 29 procent (25) och på rullande 12-månaders basis så ligger bruttomarginalen på 26,3 procent. Den stärkta bruttomarginalen gör att lönsamhetslyftet framstår som uthålligt då bruttomarginal normalt är en ganska trögrörlig variabel.

Hittills under 2023 har Itab:s omsättning minskat med 15 procent på organisk basis, och med lika mycket i Q3 isolerat. Nedgångarna har varit som mest uttalade i Nord- och Centraleuropa med starkare siffror i Australien och USA. Det som står emot är dagligvaruhandeln som ökat till att nu utgöra strax över 50 procent av omsättningen på rullande 12 månader. Ser man till produktsegment så har olika lösningar för smarta grindar och utpasseringssystem också gått bra. Ett tidens tecken eller ej må vara osagt, men det hjälper i alla fall Itab.

Om man ser till balansräkningen så är den i klart bättre skick än tidigare efter flera år av arbete med att banta ned skuldsättningen. Vid utgången av Q3 hade Itab en nettoskuld (exklusive leasing) på 306 Mkr (806) motsvarande 0,8x gånger rullande 12 månaders ebit. Bolaget har också arbetat med att frigöra rörelsekapital med bland annat lägre lagerbindning och på rullande 12 månader har det gett 435 Mkr, vilket delvis är nödvändigt då kassaflödet från rörelsen före förändring i rörelsekapital minskat till 350 Mkr (409 Mkr för niomånadersperioden).

Svag kursutveckling

Man kan dock inte säga att Itab fått betalt för en bra operativ utveckling på börsen med en aktiekurs som stadigt dalat nedåt sedan 2021. Och det som oroar är givetvis försäljningsutvecklingen. Hur bra Itab än arbetar med interna processer så är detaljhandelsmarknaden iskall just nu och det går inte att komma runt. Som vi ser det kommer Itab att komma ut på andra sidan krisen som ett bättre bolag med bra förutsättningar, men det kan bli en relativt lång ökenvandring till dess.

Om man har tålamod att vänta så får man ett bolag som ändå gör mycket rätt, om än i en tuff marknad, till väldigt låga multiplar. Det begränsar nedsidan.

Jämförelsetalen är lättare för kommande Q4 så vår bedömning är att nedgången i omsättning som taktar på sammanlagt -12 procent under niomånadersperioden landar på -10 procent för helåret 2023. Nästa år räknar vi med en modest återhämtning med stöd av prishöjningar och bibehållen lönsamhet. Slår dessa prognoser in så värderas inte Itab högre än p/e 8-9x med ett schablonmässigt avdrag för minoriteter på 10 procent (det var 10,5 procent 2022). Ev/ebit landar någonstans kring 6x.

Vi tror på vändning

Här har vi alltså ett case där verksamheten har det motigt, men där ledningen trots allt gör ett fint jobb lönsamhetsmässigt. Man betalar en låg prislapp i väntan på en slags vändning även försäljningsmässigt och då tror vi att Itab kan få relativt stor utväxling på de interna satsningar man genomfört under de här tuffa åren som varit. Det blir ett köpråd på 12 månaders sikt.

Text: Lars Frick

Investeringsrekommendationerna på den här sidan härstammar från Placera Media och sprids av Avanza Bank (Avanza). Källan bedöms som tillförlitlig men leverantören ansvarar för innehållet. Investeringsrekommendationerna sprids löpande utan känd periodicitet och informationen kan ändras över tid. Investeringsrekommendationen är en sammanfattning eller ett utdrag från en investeringsrekommendation som du hittar i dess helhet hos Placera Media. Det är viktigt att du fattar egna beslut och bildar dig en egen uppfattning om lämpligheten att placera i de finansiella instrument som nämns på hemsidan. Du ska alltså inte bara förlita dig på informationen i investeringsrekommendationen. Avanza och Placera Media ingår båda i Avanza-koncernen. Här hittar du mer information om investeringsrekommendationer. Avanza står under Finansinspektionens tillsyn.