Behåll dina aktier under utbetalningstiden av din pension

Äntligen kan Private Banking och Pro-kunder behålla sina aktier och börshandlade produkter i tjänstepensioner och privata pensionsförsäkringar även när man startar utbetalningen.

Tidigare har pensionen alltid omvandlats till en fondförsäkring i samband med att du påbörjar utbetalning. Vilket har inneburit att du varit tvungen att placera ditt kapital i dagshandlade fonder under hela utbetalningstiden. Men, nu kan du som ännu inte påbörjat din utbetalning äntligen välja mellan fondförsäkring och depåförsäkring när du lägger upp din utbetalningsplan.

Här går vi igenom skillnaden mellan fondförsäkring och depåförsäkring under utbetalningstiden och hur det påverkar dina utbetalningar.

Fondförsäkring under utbetalningstiden av pensionen

Kapitalet i en fondförsäkring behöver vara placerat i dagshandlade fonder under utbetalningstiden. Det går inte heller att ha likvider på försäkringen bortsett det kapital som säljs av inför kommande utbetalning.

Om du väljer fondförsäkring när du lägger upp din utbetalningsplan innebär det att du får jämnt fördelade utbetalningar under den utbetalningstid som du valt. Ett snabbt exempel: Väljer du en utbetalningstid på 5 år med månadsvisa utbetalningar får du 1/60-del av värdet utbetalt under den första månaden och den andra månaden får du 1/59-del utbetalt, och så fortsätter det.

Depåförsäkring under utbetalningstiden av pension

Om du i stället väljer depåförsäkring får du behålla dina innehav även under utbetalningstiden.

Med ett undantag, att du inte längre kan placera ditt kapital i månadshandlade fonder. Det finns även ett så kallat diversifieringskrav, vilket innebär att en aktie eller en börshandlad produkt maximalt får utgöra 90% av det totala värdet på pensionen.

Skulle du dock vilja placera 100% av ditt innehav i en och samma fond eller till och med ha ditt kapital som likvida medel så är det möjligt i en depåförsäkring.

Och häng med nu, det finns även en skillnad mellan dessa försäkringsformer under utbetalningstiden. När du väljer depåförsäkring, oavsett utbetalningstid, under utbetalningstiden får du 3% av värdet inför det första utbetalningstillfället utbetalt per år under de första 5 åren. Utbetalningsbeloppet är alltså detsamma, oavsett värdeutveckling på pensionen, under det första 5 åren. Från och med det 6:e utbetalningsåret får du jämnt fördelade utbetalningar baserat på de utbetalningstillfällen du har kvar. Här är det bra att komma ihåg att om du har valt en 5-årig utbetalningsplan kommer hela din pension betalas ut vid sista utbetalningstillfället. Det kan alltså påverka hur stor inkomstskatt du ska betala.

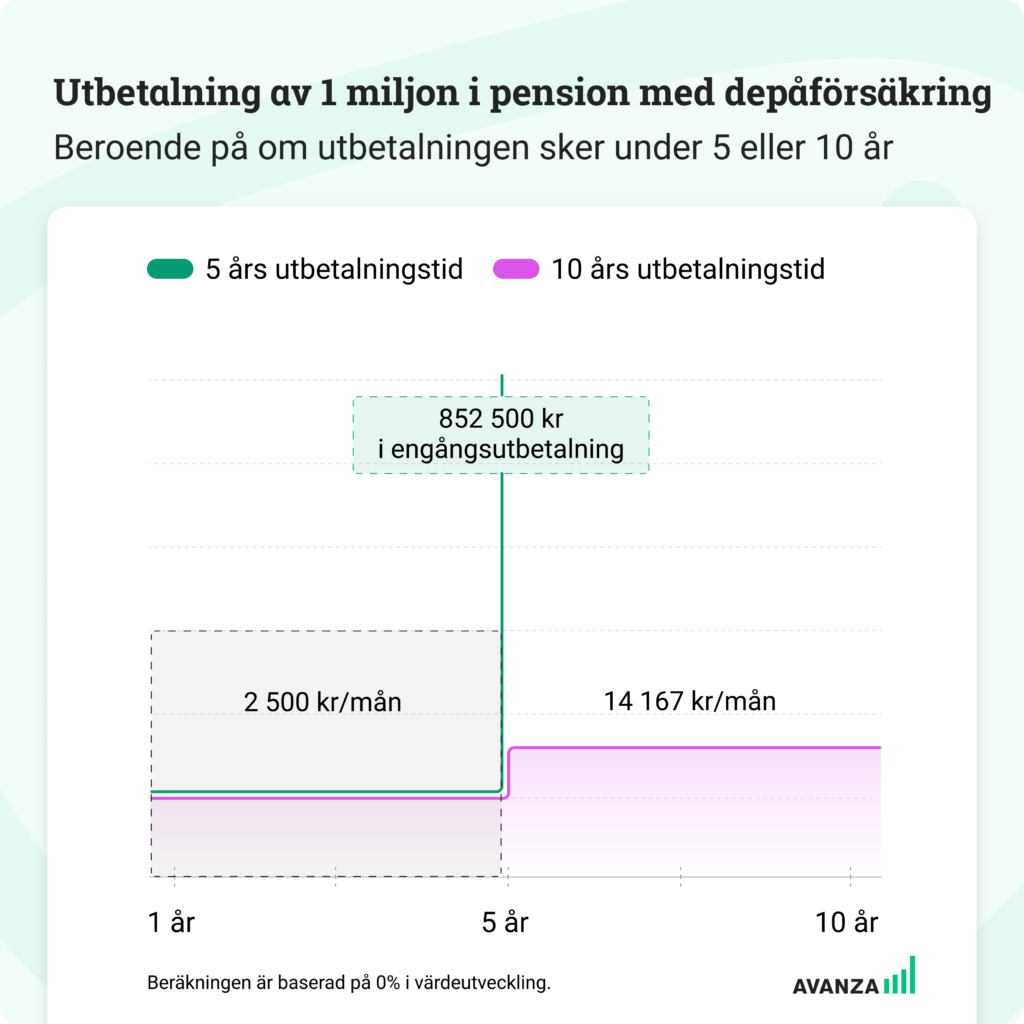

Exempel på en utbetalningsplan depåförsäkring:

Vi utgår från att värdet på din pension inför första utbetalningstillfället är 1 000 000 kronor.

Om du då har valt en utbetalningstid på 5 år med månadsvis utbetalning så innebär det att du under 4 år och 11 månader kommer få 2 500 kronor i månaden före skatt.

Om vi tittar på det mer i detalj så handlar det om att du får 3% årligen fördelat på 12 utbetalningar, med undantag för sista utbetalningen år 5. Vid sista utbetalningstillfället kommer resterade värde som finns på pensionskontot att betalas ut, vilket då blir 852 500 kronor före skatt, om vi bortser från eventuell värdeutveckling.

Det kan vara bra att vara medveten om att inkomstskatt dras på utbetalningarna och blir det då en stor sista utbetalning kan din inkomstskatt bli högre.

Om du i stället väljer en utbetalningstid på 10 år med månadsvisa utbetalningar så får du fortfarande 2 500 kronor i månaden före skatt under de första 5 åren, men från och med det 6e utbetalningsåret får du jämnt fördelade utbetalningar baserat på de utbetalningstillfällen du har kvar.

Enligt ovan exempel så blir det alltså 850 000 kronor som kommer att fördelas jämnt på 60 utbetalningstillfällen under 5 år.

Hur lång utbetalningstid kan jag välja på en depåförsäkring?

För tjänstepensioner kan du välja en utbetalningstid mellan 5–30 år eller livsvarig.

När det kommer till privata pensionsförsäkringar kan du även här välja en utbetalningstid på mellan 5–30 år dock inte livsvarig.

Kan jag göra ändringar under utbetalningstiden på en depåförsäkring?

Om du väljer en livsvarig utbetalningstid kommer det inte vara möjligt att göra några ändringar förutom utbetalningsfrekvensen.

Det är möjligt att förlänga utbetalningstiden. Den sammanlagda utbetalningstiden får inte överstiga 30 år.

Efter 5 års utbetalning är det möjligt att förkorta utbetalningstiden om du har kvar ditt återbetalningsskydd.

Vill du ändra utbetalningstiden behöver du registrera önskad ändring senast 30 dagar innan ett nytt utbetalningsår börjar. Förväxla inte detta med kalenderår. Utbetalningsåret börjar alltid den månad du fått din första utbetalning. Det innebär att om du startat din utbetalning i 25 juni 2024 behöver du registrera din ändring senast den 25 maj 2028 för att ändra utbetalningstiden från och med 25 juni 2028. Skulle det vara så att du lägger in din ändring efter den 25 maj 2028 så kommer ändringen i stället att verkställas 25 juni 2029.

Hur lägger jag upp en utbetalningsplan?

Hos oss lägger du upp en utbetalningsplan genom att logga in och klicka på:

- Min Ekonomi –> Översikt.

- Klicka på de tre prickarna till höger om aktuellt konto.

- Välj ”Utbetalningsplan” och sedan ”Lägg upp utbetalningsplan”.

10 mest ägda aktierna i pensionen hos våra Private Banking och Pro-kunder

- Investor B

- Volvo B

- Microsoft

- Handelsbanken A

- Evolution

- NIBE Industrier B

- Novo Nordisk B

- Latour B

- Swedbank A

- Apple

Det är även möjligt att flytta tjänstepensioner och privata pensionsförsäkringar till oss.

För att se om du har några pensioner som är möjliga att flytta till oss så gör du det enkelt med hjälp av ditt BankID och Pensionsjakten. Ni hittar Pensionsjakten på sajten och i appen hittar nu det under fliken Meny.

Har du några funderingar kring detta tveka inte på att logga in och skicka iväg ett meddelande eller ring till oss. Du kan även läsa mer om att ta ut din pension på hemsidan här.

/Emma, Pensionsspecialist Private Banking.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza. Försäkring tillhandahålls av Avanza Pension.