Så investerar våra rikaste kunder

På Avanza vill vi skapa en bättre framtid för miljoner människor genom att göra sparande billigare, bättre och enklare. Det har gjort att 50 000 miljonärer valt oss för sitt sparande. Det ger oss en unik inblick i hur våra mest förmögna kunder förvaltar sitt kapital. Låt oss titta lite närmare på hur våra Private Banking-kunder förvaltar sitt kapital och hur det skiljer sig mot våra andra kunder.

Bättre riskspridning

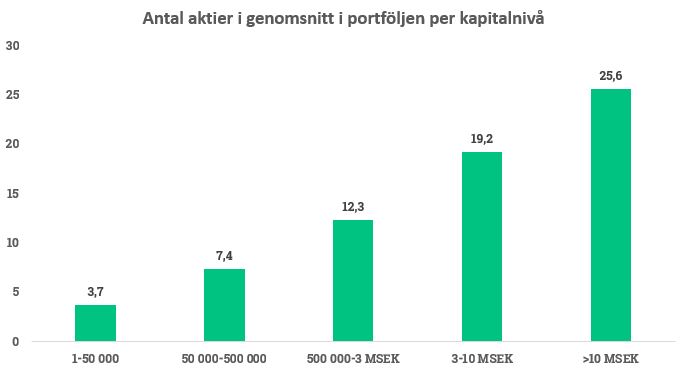

Det finns ett tydligt samband mellan större kapital och bättre riskspridning. Närmare varannan person har enbart en aktie i portföljen i Sverige enligt Euroclear. Singeldepåerna är desto mer ovanliga hos våra Private Banking-kunder där var tjugonde kund har en aktie i snitt. Däremot har varannan kund istället minst 12 olika innehav.

I ovan graf ser vi att de kunder som har upp till 50 000 kronor investerat i aktier har 3,7 olika aktier i snitt. I takt med att portföljen växt till 3 miljoner kronor så har även antalet aktier växt till 12,3 stycken. De kunder som har minst 10 miljoner kronor i aktier har i snitt 25,6 innehav. En intressant reflektion är att vi ser att de kunder som har minst 12 olika aktier i portföljen har lyckats uppnå den bästa avkastningen historiskt. Även riskjusterad avkastning, alltså om vi justerar för den risk man tagit.

Sitter lugnt i båten i turbulenta börstider

Andra halvåret 2018 var turbulent och satte investerarna på prov. Från slutet på augusti fram till mellandagarna sjönk Stockholmsbörsen nästan 18 procent. I USA som är världens största ekonomi och kapitalmarknad upplevde man sämsta året sedan finanskrisen och sämsta december sedan depressionen på 1930-talet. Under augusti när börsen toppade sålde våra kunder av aktier för att därefter nettoköpa varje månad i samband med den sjunkande börsen. Snittkunden på Avanza nettosålde aktier under november och december när nedgången tilltog. En rimlig förklaring skulle kunna vara att den genomsnittliga Private Banking-kunden är äldre än den genomsnittliga kunden och därmed rimligtvis upplevt turbulenta börstider tidigare. En annan bidragande orsak skulle också kunna vara att det blir en behagligare resa med betydligt fler innehav i portföljen.

Frågan om Time in Market eller Market Timing är den vinnande strategin tvistar de lärde om. Det handlar alltså om huruvida det viktigaste är att uthärda sämre börstider i väntan på att tidvattnet lyfter samtliga båtar över tid eller om det är mer lönsamt att hoppa från tuva till tuva i jakten på avkastning. Alldeles oavsett så ser vi att våra förmögna kunder har mer is i magen och dessutom gärna köper aktier under börsturbulens. Ifjol gjorde de 41 affärer i snitt från börstoppen till årsskiftet i samband med att börsen föll.

Vilka är favoritinnehaven?

Gratisfonden Avanza Zero som ger exponering mot Stockholmsbörsens 30 mest omsatta aktier är favoritinnehavet. Därefter är det Sveriges största investmentbolag Investor med familjen Wallenberg som lockar. På tredje plats hittar vi familjen Perssons klädimperium Hennes & Mauritz. Ett genomgående tema på topplistan är att det är bolagen på Stockholmsbörsens storbolagslista Large Cap som favoriseras.

- Avanza Zero

- Investor B

- Hennes & Mauritz B

- Nordea

- Volvo B

- Swedbank A

- ABB

- Kinnevik B

- Skanska B

- SEB A

- Telia Company

- Spiltan Aktiefond Investmentbolag

- Ericsson B

- Modern Times Group B

- SCA B

Min reflektion av detta är att våra förmögna kunder är betydligt bättre på att följa ”skolboken” när de investerar. En god riskspridning sänker den bolagsspecifika risken och svängningarna i portföljen likväl som risken för magont. Dessutom favoriseras ju aktier med hygglig utdelning och trots att det piskar upp till storm på börshavet så brukar utdelningarna ändå trilla in på depån. Industrimagnaten John D. Rockefeller som grundade Standard Oil lär ju ha sagt ” Do you know the only thing that gives me pleasure? It’s to see my dividends coming in” och faktum är att få bolag slopade utdelningen under krisåret 2008 samtidigt som utdelningstillväxten globalt trendar uppåt med 5 – 7% årligen. Fler borde helt enkelt göra som våra rika kunder, alltså sprida på risken i portföljen och utnyttja de lägen som dyker upp på börsen emellanåt. Allt tyder på att de åtnjuter en lugnare finansiell tillvaro.

Här hittar du de mest populära svenska innehaven i samtliga kunders portföljer!

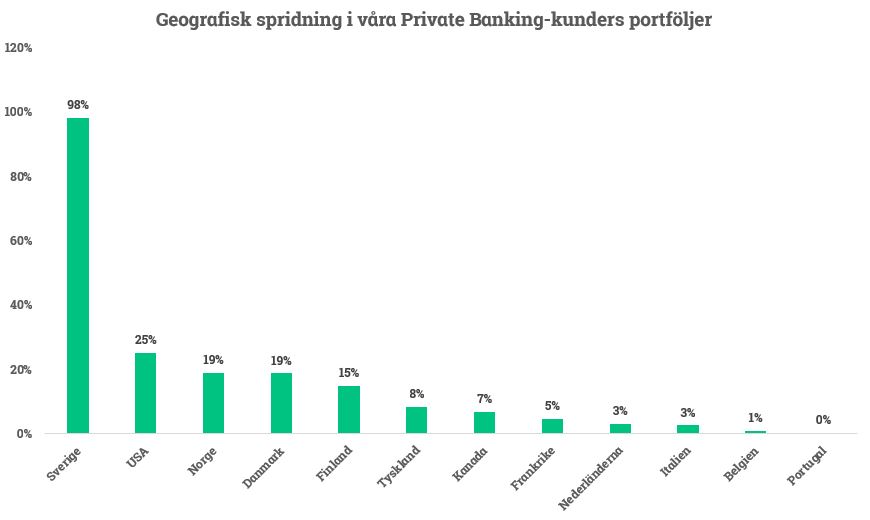

Hur ser den geografiska spridningen ut?

Föga förvånande har våra kunder ett home bias, alltså en tendens att favorisera den inhemska börsen och bolagen som vi har runt omkring oss. Det är ju trots allt de bolagen vi ser i vår vardag, som vi kanske jobbar på eller har vänner som gör. Dessutom är de ju de bolagen vi hör om på ekonominyheterna.

98 procent av kunderna har exponering mot Sverige, en siffra som är lite högre än snittkunden. Däremot är våra förmögna kunder mer benägna att komplettera portföljen med utländska innehav. Det är nära på dubbelt så vanligt att leta sig utanför Sveriges gränser i jakt på trevliga guldkorn, för en försiktig slant av det totala kapitalet.

Här hittar du de mest populära utländska innehaven i samtliga våra kunders portföljer!

Sammanfattning

- Bättre riskspridning – varannan kund har minst 12 aktier i portföljen och över 19,2 olika aktier i snitt.

- Utnyttjar i större utsträckning de möjligheter som börsen ger under turbulenta tider.

- Gratis indexfonden Avanza Zero är det vanligaste innehavet följt av stora bolag från börsens storbolagslista. Investor B, Hennes & Mauritz och Nordea är topptrion.

- Sverige favoriseras men dubbelt så vanligt att komplettera med utländska innehav jämfört med snittkunden.

Lycka till och avkastning på dig!

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.