VIX och SKEW – Optionsmarknadens dolda budskap

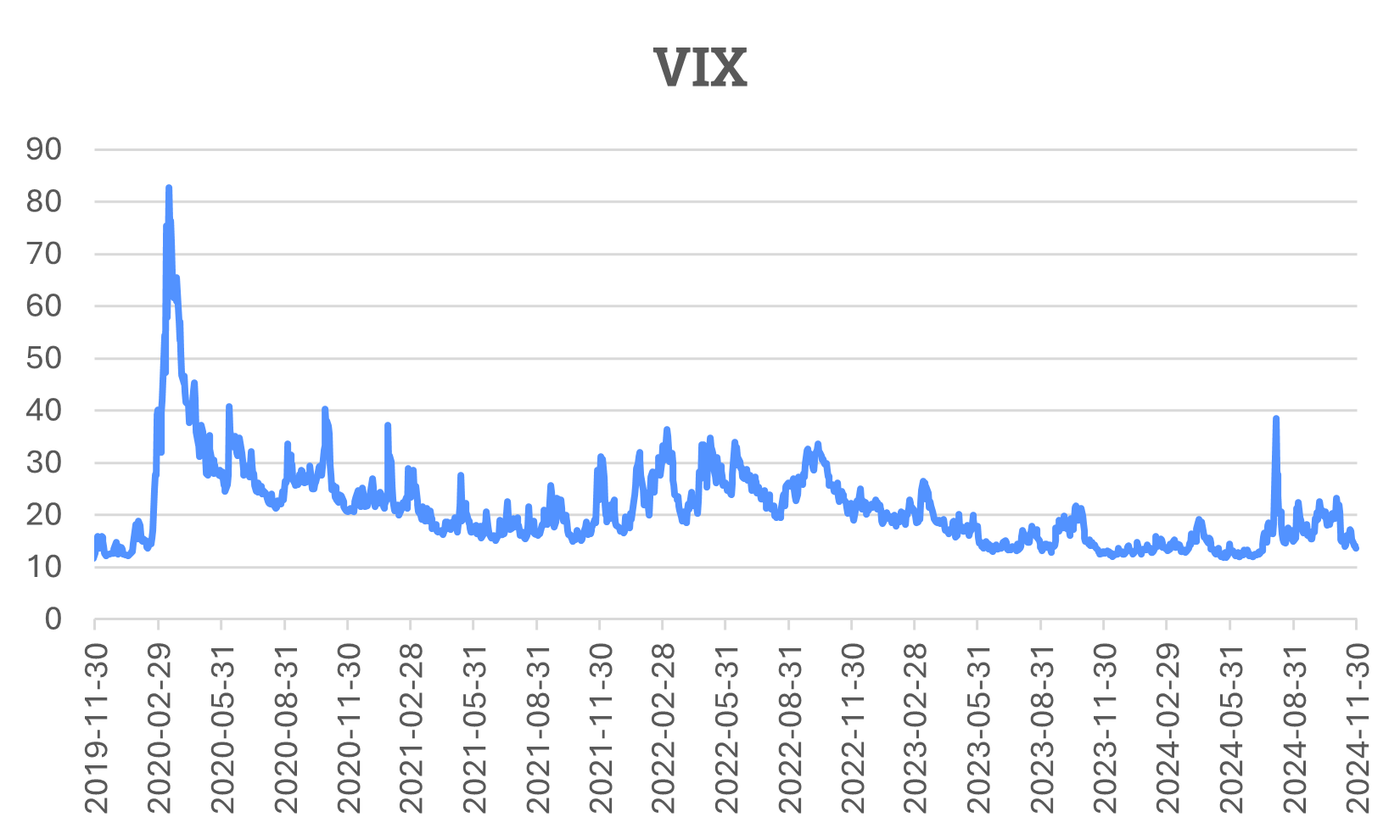

VIX-indexet, känt som marknadens ”skräckindex”, handlas idag kring 14 vilket är långt ifrån nivåer som setts i samband med finansiella kriser som finanskrisen 2008 eller COVID-19-kraschen år 2020. I ett historiskt perspektiv indikerar en så låg nivå att investerare är optimistiska, då det inte finns några förväntningar på större rörelser på kort sikt. Men låg volatilitet har också en baksida – när marknaden är som lugnast brukar oväntade stormar kunna blåsa upp.

Vad är VIX-Index?

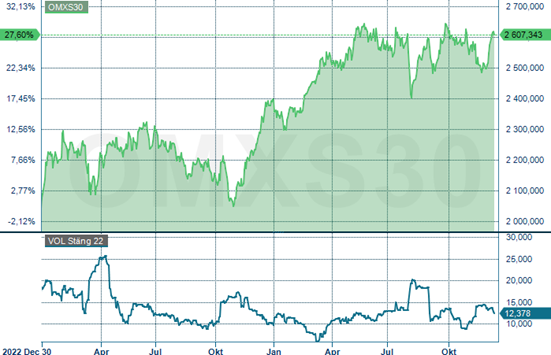

VIX, eller ”CBOE Volatility Index”, är ett mått på den förväntade volatiliteten på S&P 500-indexet (SPX) de nästkommande 30 dagarna. VIX indexet beräknas utifrån en korg av optionspriser på S&P 500-indexet kring at-the-money (ATM), vilket ger marknadens implicerade pris på volatilitet – alltså vad marknaden tror om framtida rörelser. Eftersom VIX indexet återspeglar en 30 dagars horisont kan vi utläsa hur mycket S&P 500 förväntas röra sig under en sådan period. Om vi antar att VIX är 20 betyder det att marknaden förväntar sig en årlig rörelse på ±20 %, vilket motsvarar cirka ± 5,8 % med en 30 dagars horisont (20 / 12^0,5 = 5,8%). Med nuvarande nivå av VIX (14%) förväntas en marknadsrörelse på 4% över kommande 30 dagarna (plus eller minus). Nedan illustreras historiska nivåer på VIX:

Källa: Infront

Vad betyder de olika nivåerna av VIX och hur ska man tolka det?

-

- Lågt VIX (värde under 15):

Marknaden är lugn och förväntar sig små rörelser. Detta kan reflektera att investerarna är optimistiska och att det finns en låg efterfrågan på ”skydd” dvs. primärt säljoptioner. - Medelhögt VIX (värde mellan 15–25):

Marknaden prissätter ökad osäkerhet och det finns en större efterfrågan på att skydda portföljen, generellt med köpta säljoptioner. - Högt VIX (värde över 25):

Marknaden känner sig orolig, till exempel under finansiella kriser eller hastiga nedgångar – hög efterfrågan på att skydda portföljen.

- Lågt VIX (värde under 15):

Annons

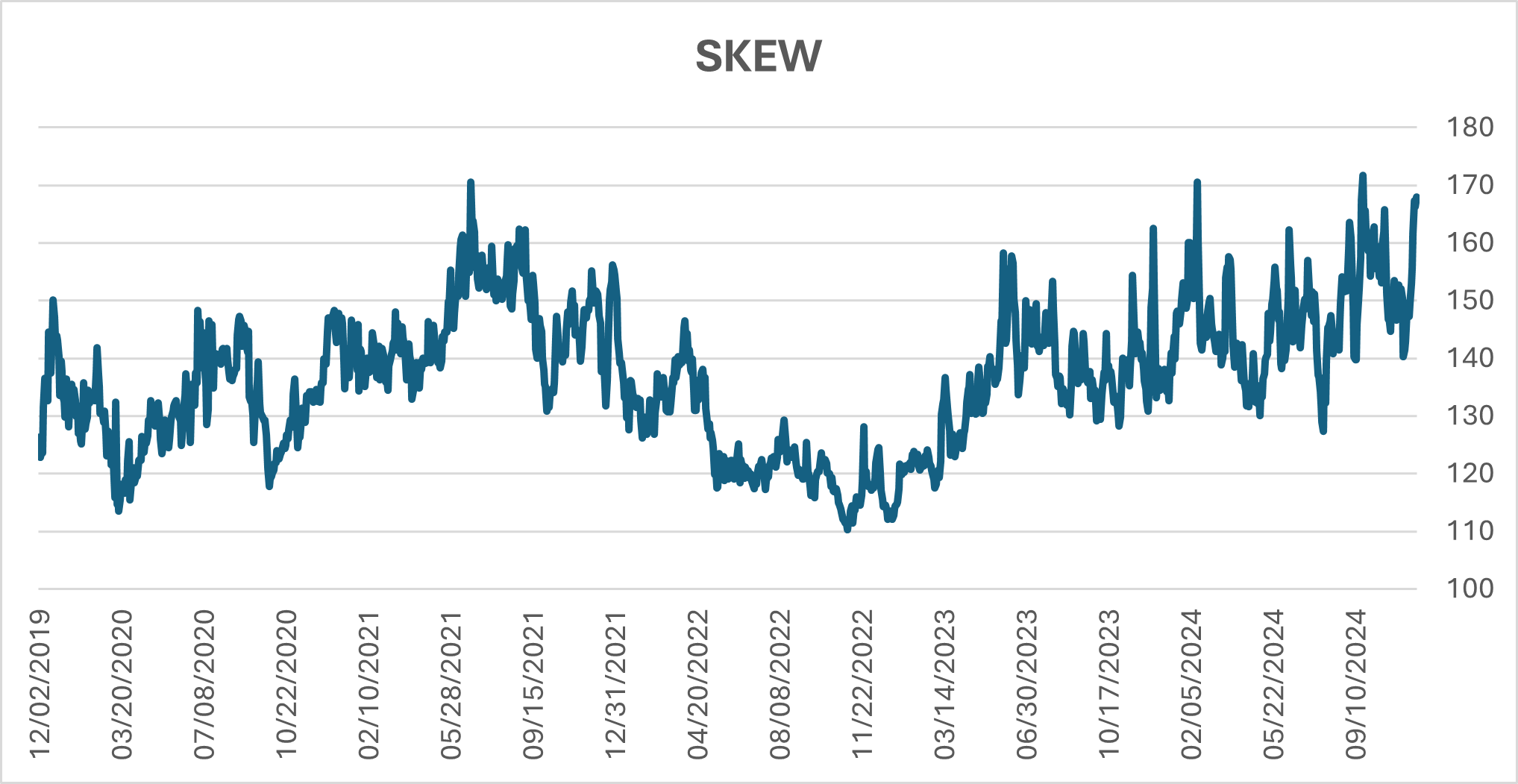

Vad är SKEW?

SKEW-indexet är en beräkning som mäter marknadens prissättning av sannolikheten för större rörelser för S&P 500-indexet. Till skillnad från VIX, som fokuserar på den förväntade volatiliteten generellt, tittar SKEW på asymmetrin i sannolikhetsfördelningen dvs. hur sannolikt det är att S&P 500-indexet gör en oväntad stor rörelse med särskilt fokus på nedsidan. SKEW, i likhet med VIX, baseras på priserna på optioner på S&P 500-indexet. En skillnad mot VIX är att SKEW baseras på out-of-the-money optioner (OTM) istället för optioner som är nära at-the-money. I skrivande stund noterar SKEW-indexet ett värde på 167, där ett historiskt intervall brukar vara mellan 100 och 150.

Källa: Infront

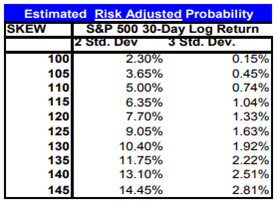

Med nuvarande nivåer på SKEW indikerar detta att optionsmarknaden prissätter OTM optioner som att det finns en relativt hög risk för en större rörelse i marknaden, trots att VIX ligger på historiskt låga nivåer. Detta är vad bilden ”estimated risk adjusted probability” nedan visar.

Källa: CBOE

Skew över 100 signalerar en större risk på nedsidan, eftersom måttet speglar priset på säljoptioner i förhållande till köpoptioner som är out-of-the-money . Högre skew indikerar en större skevhet i prissättningen mellan just köp och säljoptioner dvs. det finns en asymmetri i prissättningen och således sannolikhetsfördelningen.

För att beskriva det hela mer precist är SKEW index ett mått på sannolikheten att börsen rör sig mer än två standardavvikelser nedåt utifrån den förväntade genomsnittliga avkastningen på S&P 500 för en kommande 30-dagarsperiod.

Nuvarande volatilitetsnivå på VIX om 14% indikerar en förväntad standardavvikelse på S&P 500 om cirka 4% på en månad. Enligt tabellen ovan är sannolikheten 14,45% för en negativ avvikelse om 2 standardavvikelser från den genomsnittliga månadsavkastningen, vid en indexnivå på 145 för SKEW Index.

Marknadens smile före börskraschen 1987

Som kuriosa kan nämnas att marknaden inte tog hänsyn denna så kallade svansrisk (tail risk) för möjliga negativa utfall på aktiemarknaden före börskraschen 1987. Då prissatte marknaden typiskt såväl köpoptionerna som säljoptionerna som var ”Out of the money” med samma volatilitet ungefär som en klassisk smiley 😊 och som illustreras i bilden nedan.

Källa: Quantra Quantinsti

Källa: Quantra Quantinsti

SKEW på OMXS30

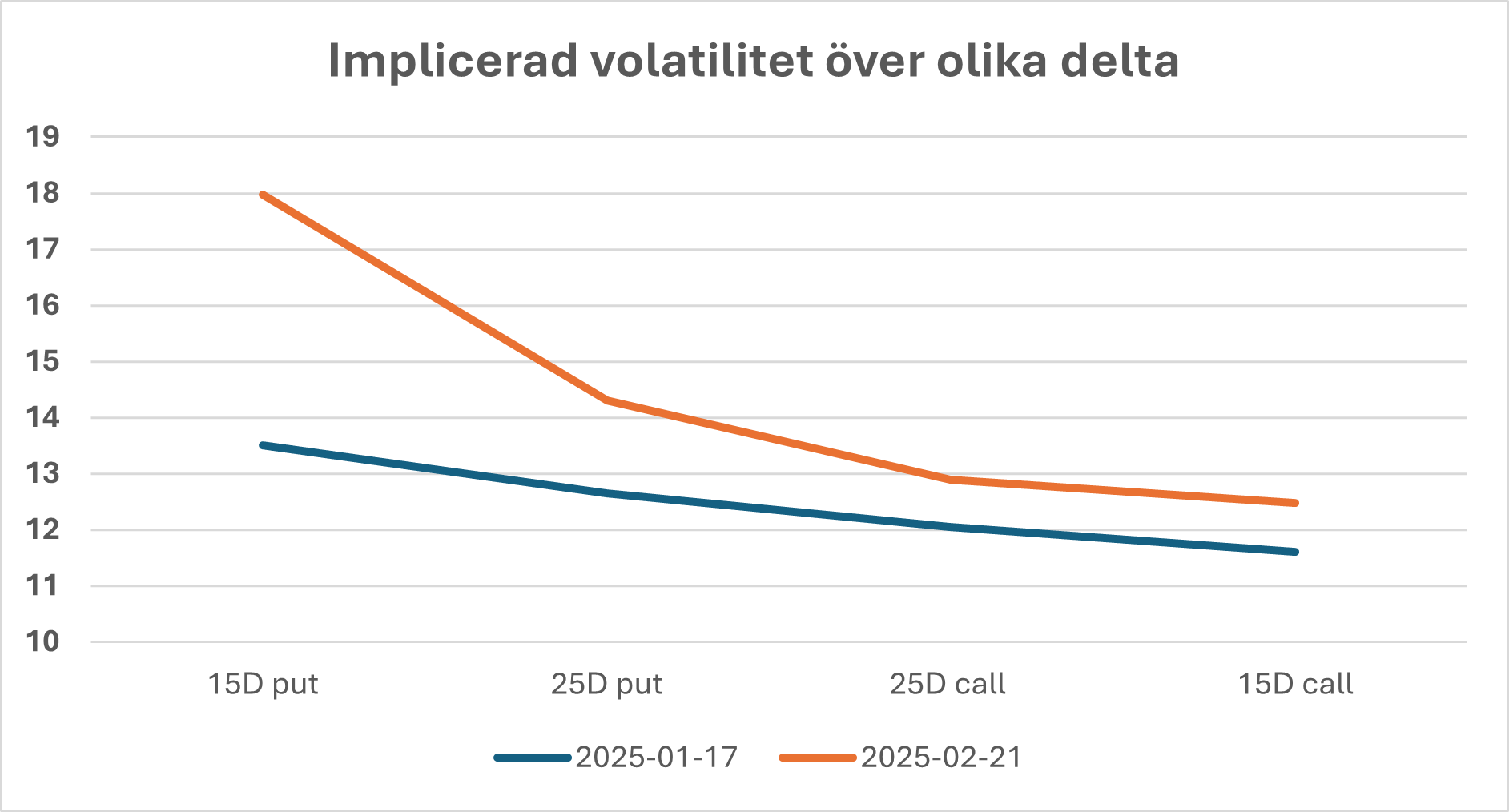

Ett annat sätt att se på SKEW är utifrån aktuella priser på OMXS30 optioner. Nedan illustreras som exempel skillnaden i implicerad volatilitet för 25 delta köp- och säljoptioner samt för motsvarande 15 delta optioner för förfallodag i januari samt februari.

Källa: infront

Här kan vi tydligt se att det finns en skew i prissättningen, dvs. marknaden är villig att betala högre implicerad volatilitet för säljoptioner kontra köpoptioner. Detta kan även visualiseras grafiskt mot historisk realiserad volatilitet i grafen nedan för OMXS30.

Källa: infront

Ovan kan vi se att historisk realiserad volatilitet är på låga nivåer (idag ca 12,38%) kontra hur optionsmarknaden prissätter både OTM och ATM optioner enligt nedan avsnitt om Term structure. Detta indikerar att marknaden är optimistisk och det finns en låg efterfrågan av att skydda portföljen, men man kan även vända på det och säga att ur ett historiskt perspektiv finns det en låg kostnad kopplat till att skydda portföljen.

Dock är det förknippat med en relativt hög kostnad att köpa längre OTM säljoptioner än att välja strikes närmare ATM, där till exempel den implicerade volatiliteten för att köpa en 15 delta säljoption i februari prissätts till 18% volatilitet och en ATM (50delta) säljoption prissätts till 12,3% volatilitet enligt bilden ovan.

Term structure för volatiliet på OMXS30

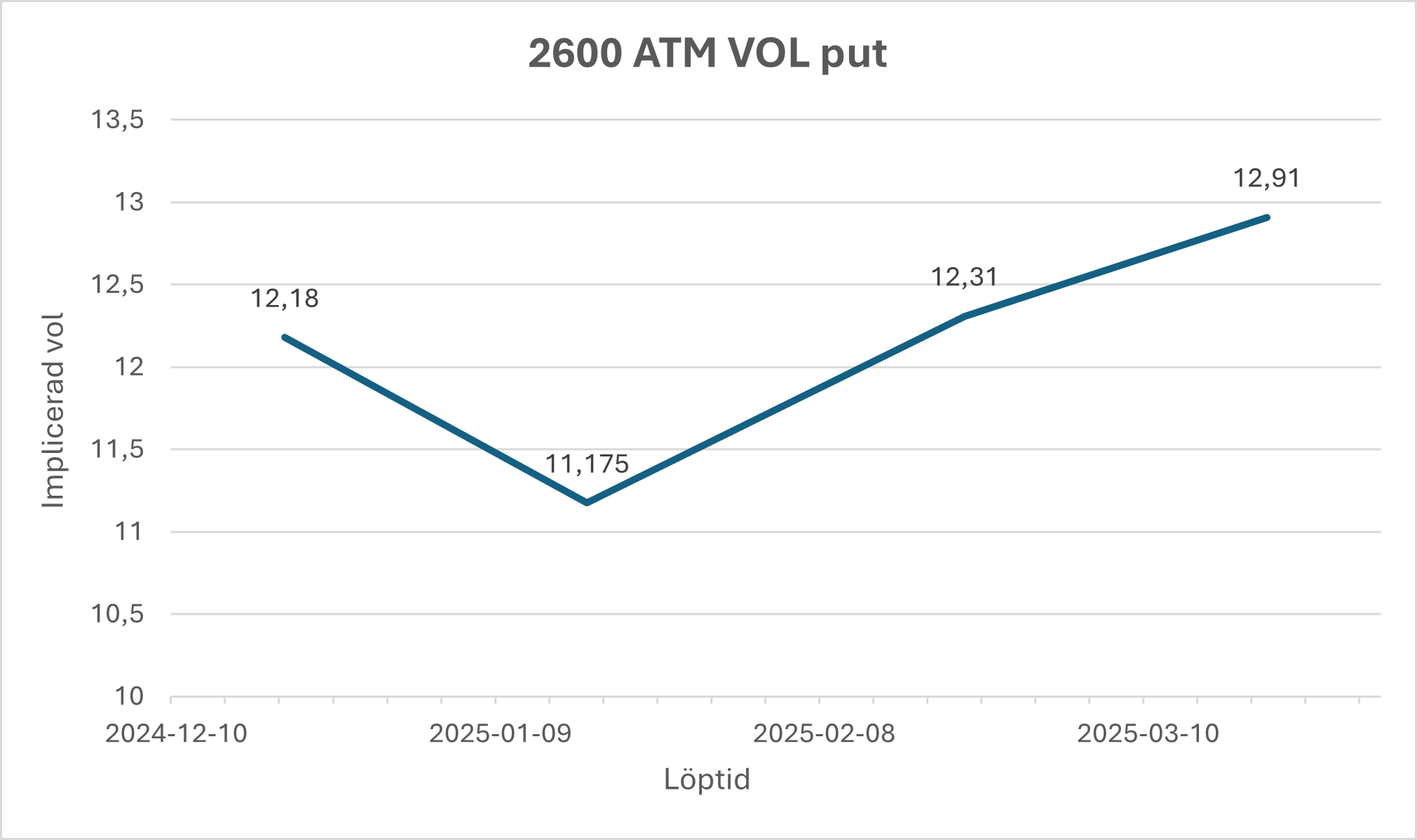

En annan intressant aspekt av volatilitet är att den kan mappas ut enligt en term structure – dvs. hur volatilitet prissättas över olika tidshorisonter för samma delta.

Källa: Infront där (KöpIV + säljIV) delat på 2 för strike 2600

I exemplet ovan har jag mappat ut hur volatiliteten är prissatta för en at-the-money säljoption på OMXS30 (strike 2600) med förfall 20/12, 17/1, 21/2 och 21/3. Där kan vi se att marknaden idag för längre tidshorisonter prissätter högre implicerad volatilitet ju längre till förfallodag på optionen, med undantag för januari där volatiliteten prissätts förhållandevis lågt (anledningen till det är för att marknaden justerar för färre handelsdagar genom att prissätta volatiliteten lägre). Detta är ett relativt normalt stadium av prissättning på optioner.

I en kraftigt stressad marknad kan kurvan istället invertera – dvs. implicerad volatilitet blir då högre på kort sikt än på längre sikt. Anledningen till det är att volatilitet på längre sikt anses ha inslag av mean reversion. Vilket vi även kan se i VIX-grafen ovan, när volatiliteten går upp kraftigt kommer den med tiden återvända till ett normalläge.

Hur kan jag tänka som investerare?

Det man ska ta med sig är hur marknaden idag prissätter term structure i förhållande till det historiska volatilitetsutfallet i första bilden med OMX ovan. Nuvarande realiserad volatilitet är 12,378%, vilket innebär att term structure idag prissätter ATM volatiliteten relativt lågt i förhållande till den realiserade volatiliteten. Sedan kan man fortfarande se att den implicerade volatiliteten på OTM säljoptioner fortfarande ligger markant över den realiserade volatiliteten, det är detta som bidrar till SKEWet när investerare vill skydda sig från nivå som är längre out-of-the-money.

Hur marknaden de facto kommer att handla får tiden utvisa. Jag ser fram emot ett spännande år på börsen 2025.

Tveka inte att höra av dig om du vill prata mer kring optioner!

//Oliver Lönnberg, Kundansvarig Avanza Pro

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och ska inte ses som investeringsråd och/eller åsikter från Avanza.