Snart dags för utdelningssäsong

Vi befinner oss mitt i rapportsäsongen och som brukligt när boksluten trillar in så kastar vi ett extra getöga på föreslagen utdelning. För alla utdelningsjägare där ute är det som julafton, vilka bolag kommer vara mest frikostiga med att öka utdelningen? Låt oss titta lite närmare på det!

Utdelningstillväxt på agendan

Det är något alldeles speciellt med utdelningar, vinst kan justeras medan utdelningarna är reda pengar som trillar in på kontot. Kanske är det även därför som just utdelningen inte sällan agerar krockkudde i sämre tider. Det kanske var av just den anledningen som industrialisten och grundaren av Standard Oil John D. Rockefeller sa:

”Do you know the only thing that gives me pleasure?

It’s to see my dividends coming in.”

Bland de bolag som redan visat korten har utdelningstillväxten varit aptitlig. I samband med boksluten så lägger styrelsen fram ett utdelningsförslag till årsstämman att besluta om. Ofta är det ren formalia varpå vi investeraren kan ta fasta på eventuell höjning av utdelningen redan nu.

Båda verkstadsbolagen Sandvik och Atlas Copco höjde sina utdelningar mer 21% vardera. I Atlas fall är det en uppskattad höjning med hänsyn tagen till avknoppningen och särnoteringen av Epiroc. Investor följde sin vana trogen och höjde utdelningen med en krona, något de gjort sedan 2009. Däremot sänkte Investor utdelningen 2007 och det dröjde ända till 2010 innan utdelningen passerade den forna nivån. Trots humorn som sifferleken kring en kronas höjning varje år medför så minskar det den årliga utdelningstillväxten. Från 2009 fram till idag har utdelningstillväxten varit +14 % i snitt varje år men årets höjning blir ”enbart” +8,3%.

De två fjolårsraketerna som efter många år i dvala delade på vinstpallen var Ericsson och Telia. Men på utdelningsfronten så orkade Telia ”bara” höja utdelningen med +2,6%. Något som bör ses i ljuset av utdelningskapningen 2017 då 3 kronor i utdelning hyvlades ned till 2 kronor. Så än så länge är vi en bra bit ifrån utskiftningen till aktieägarna då. I Ericssons fall föreslås oförändrad utdelning.

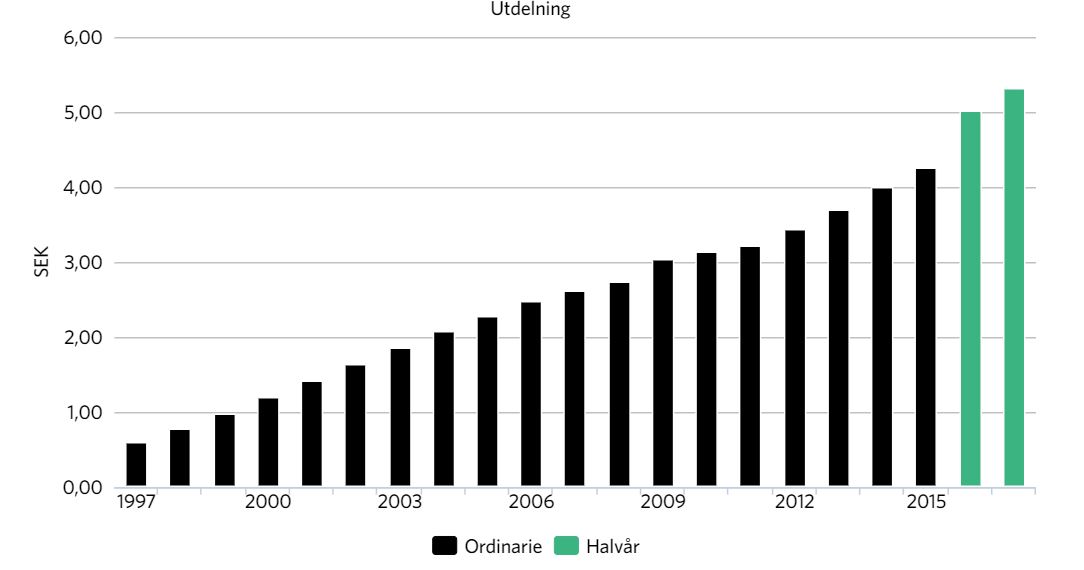

Fastighetsbolaget Castellum är en småspararfavorit som höjde utdelningen med +15% och kan därför stoltsera med att ha höjt utdelningen 21 år i rad. Det är rekord i Sverige och frågan är om kollegan Hufvudstaden håller jämnt takt i samband med deras bokslut på Alla Hjärtans-dag? En höjning där känns behjärtansvärd. Det är därmed bara några år kvar tills dess att dessa två fastighetsbolag eventuellt når 25 år av obruten utdelningstillväxt. Då koras Sveriges första utdelningsaristokrater. Vad gäller Castellum så uppgår den årliga utdelningstillväxten sedan 1997 till 11,7% och utdelningen idag är faktiskt 10 gånger högre än utdelningen då.

Bolagen sänker ogärna utdelningen

Just det här med utdelning och huruvida det är en garanti eller ej tvistar de lärde. Självklart finns inga garantier på börsen men det finns mycket som tyder på att utdelande bolag tenderar att bjuda på lägre volatilitet. Kanske beror det på att en fallande aktiekurs i ett generellt surt börssentiment driver upp direktavkastningen. Självfallet finns ingen garanti för att bolagen bibehåller eller ökar utdelningen men man ska nog inte underskatta signalvärdet, allra minst i detta kvartal när många oroas för konjunkturen.

Bland de bolag som nu återfinns inom OMXS30 så var det faktiskt bara tre bolag som slopade utdelningen mitt under brinnande finanskris 2008. Bankerna SEB och Swedbank samt vitvarugiganten Electrolux. Två investorägda bolag med andra ord, vilket kanske var skälet till att Investor sänkte utdelningen -15,7%. Året efter återupptog SEB och Electrolux utdelningen medan Swedbanks aktieägare fick vänta till 2010.

Årets stora nummer var utan tvekan klädhandlaren Hennes & Mauritz. Bolaget har aldrig sänkt utdelningen sedan börsintroduktionen 1974 och bibehållit utdelningen på 9,75 kr sedan 2014. Ifjol försökte de sig på en liten abrovink, signalen och missnöjet från marknaden var tydligt. I år bibehöll de utdelningen som numera är uppdelad på två tillfällen, en trend vi sett på senare år.

Historisk utdelningstillväxt på börsen

Utdelningstillväxten är starkt korrelerad med vinstutvecklingen i bolagen, åtminstone över tid. På kort sikt kan nog bolag bibehålla eller till och med öka utdelningen vid fallande vinster, på bekostnad av ökad utdelningsandel, för att skicka ett signalvärde i marknaden.

USA är världens största ekonomi och kapitalmarknad, därför blir det intressant att vända blicken över Atlanten när man vill ha intressant statistik. Den här grafen visar att utdelningstillväxten på S&P 500 i genomsnitt har uppgått till 5,8% per år sedan 1960. Sätt det i relation till inkomst av tjänst så inser man snabbt att inkomst av kapital eller löneförhöjningen i portföljens springer snabbare. För 2019 förväntar sig de flesta en hygglig vinsttillväxt om än lite mer modest. SEB skrev i sin senaste publikation Nordic Outlook att bedömd vinsttillväxt landar på 5% för 2019 efter nedrevidering. Om så blir fallet återstår att se men då får vi nog fortsatt se en hel del höjningar även nästa år.

Bolagen med hög direktavkastning

Har du orkar läsa ända hit ned så har du gjort dig förtjänt av att skörda frukten. Här hittar du inspiration kring utdelningsaktier från olika länder. Mina kollegor på Placera har samlat ihop guldkornen på svenska börsen likväl som populära grannländer.

- Här kan du läsa om Danmarks bästa utdelningsaktier

- Här kan du läsa om Norges delikatesser för utdelningsjägare

- Här kan du läsa om Tysklands bästa utdelare

- Här kan du läsa om Frankrikes bästa utdelningsaktier

Bolagen med högst förväntad direktavkastning på Stockholmsbörsen (exklusive bolag som rapporterat bokslut):

| Bolag | År 2019 | År 2020 |

| A3 Allmanna IT- och Telekom AB A | 9,2% | 9,2% |

| Tethys Oil AB | 8,9% | 8,9% |

| Nordea Bank Abp | 8,8% | 9,0% |

| Oriflame Holding AG | 8,4% | 8,4% |

| Clas Ohlson AB Class B | 8,0% | 8,0% |

| KappAhl AB | 7,8% | 7,6% |

| Ratos AB Class B | 7,7% | 7,7% |

| Cibus Nordic Real Estate AB | 7,3% | 7,4% |

| Boliden AB | 7,0% | 6,4% |

| Ratos AB Class A | 7,0% | 7,0% |

| Besqab AB | 6,9% | 6,9% |

| Skandinaviska Enskilda Banken A | 6,9% | 7,3% |

| Swedbank AB Class A | 6,7% | 7,0% |

| Lucara Diamond Corp. | 6,6% | 6,6% |

| Skandinaviska Enskilda Banken C | 6,6% | 7,0% |

| Svenska Handelsbanken A | 6,6% | 6,8% |

| Inwido AB | 6,5% | 6,6% |

| Nobia AB | 6,5% | 6,9% |

| Semcon AB | 6,4% | 6,9% |

| Arctic Paper S.A. | 6,4% | 9,5% |

| AB Sagax Pref. | 6,2% | 7,3% |

| Arion Banki hf Shs Swedish DR | 6,2% | 8,6% |

| Kindred Group | 6,2% | 5,9% |

| Ferronordic Machines AB | 6,2% | 3,7% |

| Svenska Handelsbanken B | 6,2% | 6,3% |

| Telia Company AB | 6,1% | 6,2% |

| H&M Hennes & Mauritz B | 6,1% | 6,2% |

| Mekonomen AB | 6,1% | 6,7% |

| HiQ International AB | 6,1% | 6,4% |

| Hifab Group AB Class B | 6,0% | 7,3% |

| Resurs Holding AB | 5,9% | 6,6% |

| eWork Group AB | 5,9% | 6,5% |

| Byggmax Group AB | 5,8% | 6,8% |

| JM AB | 5,8% | 5,8% |

| Nobina AB | 5,8% | 6,6% |

| Lammhults Design Group B | 5,7% | 6,5% |

| Coor Service Management AB | 5,7% | 6,0% |

| Dedicare AB | 5,7% | 6,0% |

| Bilia AB Class A | 5,6% | 5,6% |

| Serneke Group AB Class B | 5,6% | 6,2% |

| Tieto Oyj | 5,6% | 5,8% |

| Niloerngruppen AB Class B | 5,6% | 6,1% |

| SSM Holding AB | 5,5% | 5,5% |

| SSAB AB Class B | 5,5% | 5,7% |

| Peab AB Class B | 5,4% | 5,7% |

| SJR in Scandinavia AB Class B | 5,4% | 6,4% |

| Nordic Waterproofing A/S | 5,4% | 6,2% |

| Pricer AB Class B | 5,2% | 6,0% |

| Acando AB Class B | 5,2% | 5,9% |

| NetEnt AB Class B | 5,2% | 5,4% |

| SinterCast AB | 5,2% | 6,2% |

| JLT Mobile Computers AB | 5,1% | 6,4% |

| Skanska AB Class B | 5,1% | 5,4% |

| NAXS AB | 5,1% | 5,1% |

| NP3 Fastigheter AB | 5,0% | 6,2% |

| Corem Property Group AB Class A | 4,9% | 5,6% |

| Capacent Holding AB | 4,8% | 8,6% |

| Dios Fastigheter AB | 4,8% | 5,1% |

| Intrum AB | 4,7% | 5,6% |

| Duni AB | 4,7% | 5,0% |

| Magnolia Bostad AB | 4,7% | 5,4% |

| Projektengagemang Sweden B | 4,7% | 4,7% |

| Cloetta AB Class B | 4,6% | 5,1% |

| Bonava AB Class B | 4,6% | 4,8% |

| SSAB AB Class A | 4,6% | 4,8% |

| Stora Enso Oyj R | 4,5% | 4,8% |

| Axfood AB | 4,5% | 4,5% |

| Micro Systemation AB Class B | 4,5% | 4,5% |

| Bredband2 i Skandinavien AB | 4,4% | 5,0% |

| Catella AB Class B | 4,4% | 5,2% |

| Bulten AB | 4,4% | 4,4% |

| Betsson AB Class B | 4,4% | 3,9% |

| Tele2 AB Class B | 4,4% | 4,8% |

| DistIT AB | 4,3% | 5,4% |

| C.A.G Group AB | 4,3% | 4,8% |

| Global Gaming 555 AB | 4,3% | 5,7% |

| ABB Ltd. | 4,2% | 4,4% |

| Dustin Group AB | 4,2% | 4,8% |

| Klovern AB Class A | 4,2% | 4,4% |

| Klovern AB Class B | 4,2% | 4,4% |

| FM Mattsson MoraB | 4,2% | 4,2% |

| Millicom | 4,2% | 4,4% |

| SKF AB Class A | 4,2% | 4,3% |

| Volvo AB Class B | 4,2% | 4,5% |

| SKF AB Class B | 4,1% | 4,2% |

| Volvo AB Class A | 4,1% | 4,5% |

| Stora Enso Oyj A | 4,1% | 4,4% |

| Generic Sweden AB | 4,1% | 4,1% |

| Catella AB Class A | 4,1% | 4,8% |

| Tele2 AB Class A | 4,1% | 4,8% |

| Scandic Hotels Group AB | 4,0% | 4,2% |

| Electrolux AB Class B | 4,0% | 4,2% |

Baserat på aktiekurser under handelsdagen 31/1. Källa: Factset.

Lycka till under utdelningsperioden!

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.