AI driver gapet mellan tillväxt och värde på börsen

När vi summerar första halvlek på börsen är det dels återöppnandet av Kina som överraskat dels hur AI kan komma att påverka världen framåt. Nasdaq 100 har haft sitt starkaste första halvår någonsin!

Kinas återöppnande tog marknaden på sängen och börser runtom i världen med Europa i spetsen tog ett kliv uppåt i början av året. Många investerare missade nog det tåget och hade väntat sig en svagare utveckling på finansmarknaderna. När sedan vetskapen om hur AI kan komma att påverka oss efter att exempelvis Chat GPT blivit allemans hjälpmedel, steg framför allt Mega-Caps inom Tech-sektorn kraftigt. Microsofts investering i hundramiljardersklassen inom området utgör också en ögonöppnare.

Ett fåtal bolag skapar stora delar av indexutvecklingen

Bolag som Nvidia, Microsoft, Apple och Tesla har bidragit starkt till den senaste tidens tjurrusning på börsen. Det syns främst på index som Nasdaq 100 som ökat med hela 38,75% sedan årsskiftet. Dow har haft en blygsammare utveckling med 3,8%.

Är det en ny bull-market vi ser eller hur kan vi förklara att marknaden går så starkt trots att centralbankerna fortsätter att dra åt svångremmen? Den framåtblickande makrobilden pekar fortfarande nedåt och ju mer de stramar åt desto större risk att den tilltänkta mjuklandningen i stället leder till en hårdlandning av världens ekonomier. Det är nog det som gör marknaden så ambivalent.

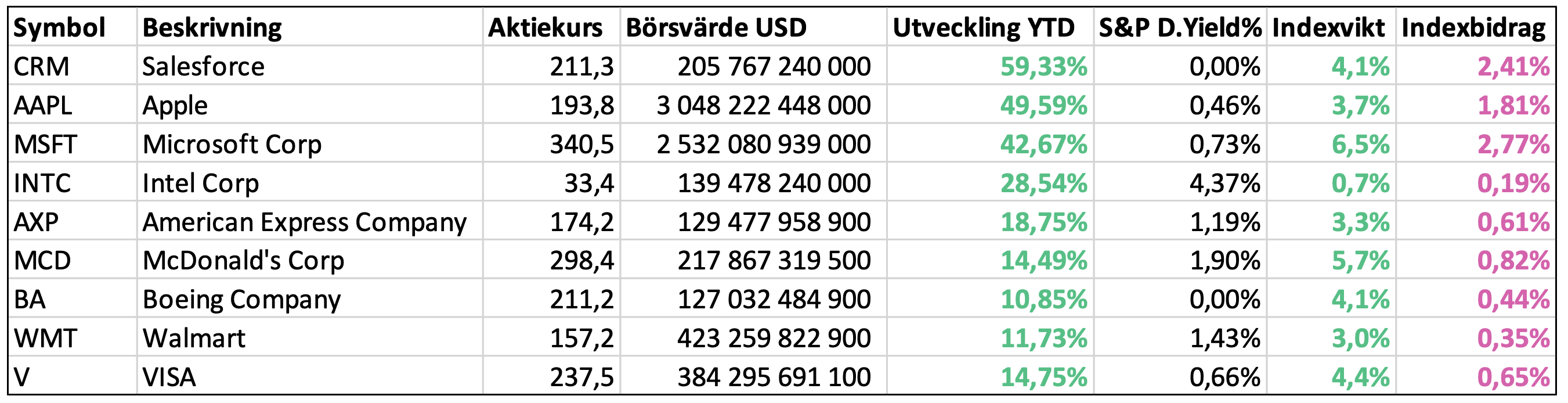

Dow Jones Industrial Index

De nio bolagen med starkast utveckling i DJI har bidragit med 10% av den totala avkastningen på 6% för index som helhet om vi också räknar med utdelningar. Bland dessa bolag hittar vi såväl Microsoft som Apple.

Microsoft med en indexvikt om cirka 6,5% har gett en avkastning om hela 43% YTD vilket bidrar med 2,77% för hela Indexutvecklingen under första halvåret. Tillsammans med Apple som gett 50% avkastning och med en indexvikt på 3,7% bidrar de med 4,6% i avkastning för Index som helhet vilket är mer än hela indexutvecklingen.

Eftersom DJI är ett prisviktat index får exempelvis Microsoft och Apple betydligt lägre indexvikt än om det vore ett värdeviktat index utifrån börsvärdet för respektive bolag.

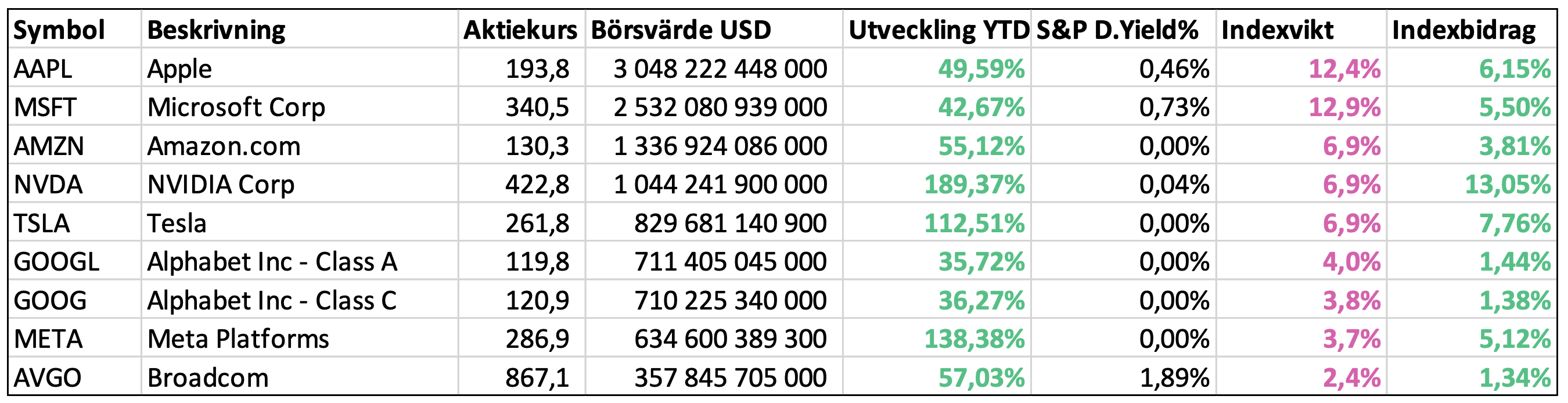

Nasdaq 100 Index

Källa: Infront, Nasdaq

Nasdaq 100 å andra sidan är ett värdeviktat index med vissa restriktioner. Microsoft utgör cirka 12,9% och får ett större genomslag för den totala indexutvecklingen jämfört med 6,5% vikt i DJI. Microsoft bidrar med 5,5% av den totala indexutvecklingen i Nasdaq 100 och med 2,77% i DJI.

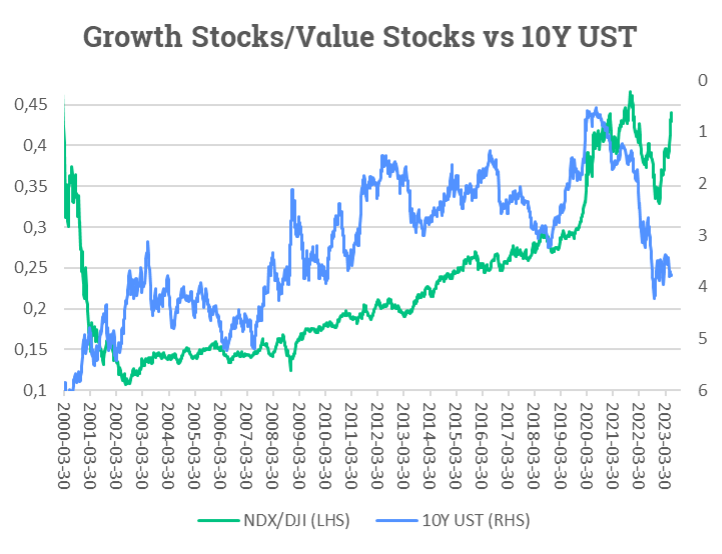

Värdebolag eller tillväxtbolag i portföljen?

DJI speglar relativt bra hur värdebolag går på börsen medan Nasdaq 100 är en approximation för tillväxtbolag. Nasdaq brukar gå starkt i förhållande till DJI när långa räntor trendar nedåt. Nuvärdet på framtida kassaflöden ökar och gynnar tillväxtbolag i större utsträckning än värdebolag.

Källa: Infront

Kvoten Nasdaq/DJI ökar när Nasdaq går starkare än DJI (grön linje, vänster skala). Det sker vanligen när långa räntor går nedåt (blå linje, omvänd skala, höger).

I början av året sjönk långa räntor och tillväxtaktier gicks starkare delvis som följd av återöppnandet av Kina. Därefter har långa räntor rört sig sidledes till uppåt men tillväxtaktier har fått nytt bränsle efter insikterna om hur AI kan skapa värde för bolagen.

Hur kan jag tänka som investerare?

Den starka börs vi sett under första halvåret är driven av två helt olika händelser, Kina respektive möjligheterna med AI. Det är ett fåtal bolag som står för den stora delen av avkastningen för såväl DJI som Nasdaq 100. Det rör sig framför allt om riktigt stora tech-bolag som finns med i båda indexen men med olika vikter i respektive index.

Apple, Microsoft, Amazon, Nvidia, Tesla, Alphabet och Meta Platforms står tillsammans för mer än hela indexavkastningen för Nasdaq 100. De utgör också cirka 58% av index och får stor påverkan på indexutvecklingen. För en investerare som i stället hållit övriga 93 bolag i index i sin portfölj har avkastningen varit negativ. Det ger perspektiv på riskerna med årets uppgång.

Om centralbankerna lyckas med konststycket att bädda för en mjuklandning kan marknaden komma att se positivt på börsutvecklingen även om luften är tunn uppe på nuvarande indexnivåer. Om vi däremot står inför en tid med brantare fall i efterfrågan och minskande vinster för bolagen lär vi snarare få se en större korrektion på börsen. Det är det räntemarknaden prissätter och den brukar få rätt kring makrobilden.

Kina är en osäkerhetsfaktor liksom den fortsatta utvecklingen av Rysslands invasion av Ukraina. Om kriget skulle eskalera kan det komma att bli stökigt på börsen.

Lycka till på marknaden!

/Magnus Lilja, Chef Private Banking.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och ska inte ses som investeringsråd och/eller åsikter från Avanza.