Aktierna med lägst värdering i OMXS30

Börsutvecklingen i år har varit tämligen turbulent. Redan i början av mars besökte vi björnmarknadsterritorium efter en nedgång på över 20 procent. Än så länge är det dock främst aktiekurserna som kommit ned. Om vinsterna håller i sig så börjar börsen onekligen se aptitlig ut ur ett värderingsperspektiv. Låt oss spana in hur OMXS30-bolagen värderas.

Årslägsta nivå hittar vi i början av mars. Då hade OMXS30 sjunkit -22,89 % från 4 januari samtidigt som breda börsen hade tappat närmare -27 %. Sedan dess har börsen repat mod och i takt med fallande marknadsräntor under maj har vi också sett en tilltagande riskvilja. (Vi bortser från Flash Crash 2 maj).

Börsens värdering ser inte utmanande ut

Det genomsnittliga P/E-talet för aktierna i OMXS30 uppgår till 16,9x för innevarande år. Nu är ju dock index som bekant värdeviktat och många blytunga pjäser har en desto lättare värdering. Tack vare detta värderas OMXS30 till 15,0x för innevarande år och 13,6x för nästa års förväntade vinst. Samtidigt uppgår direktavkastningen till hyggliga 3,5 %. Det är inte en avskräckande värdering givet att vinstprognosen materialiseras.

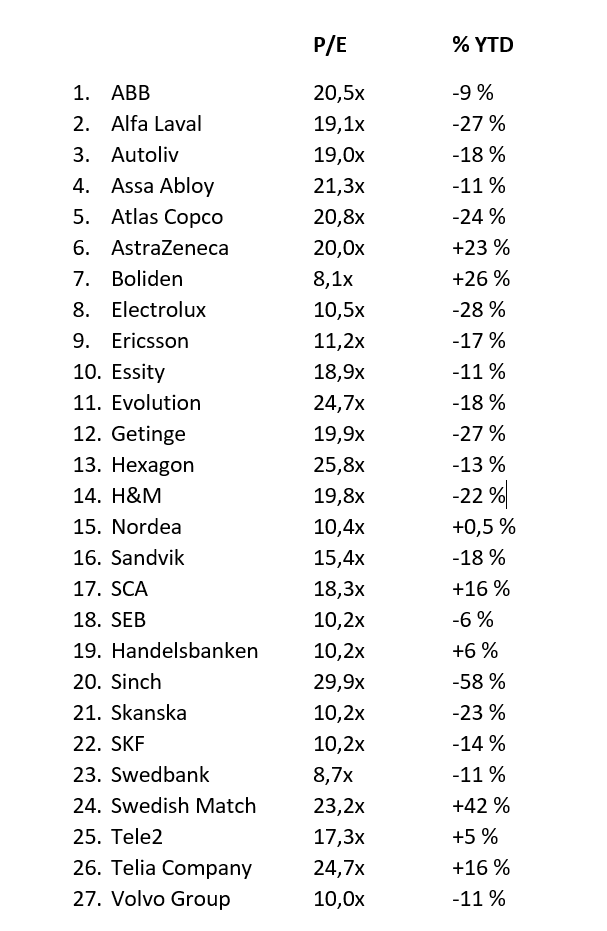

Boliden har lägst värdering i OMXS30 med ett P/E-tal på 8,1x följt av Swedbank på 8,7x och Volvo Group på 10,0x. Omvänt hittar vi högst värdering för tillväxtaktien Sinch som handlas till 29,9x årets förväntade vinst, följt av Hexagon på 25,8x samt Evolution och Telia Company som båda handlas till 24,7x.

Boliden handlas en bra bit under sin egen historiska genomsnittsvärdering på 10,9x senaste 5 åren och 14,1x senaste 10 åren. En bidragande faktor är troligtvis att marknaden ser en avmattning av konjunkturen och därmed också fallande råvarupriser i korten. Vinsten ifjol var 50 % högre än under 2019, en påminnelse om hur snabbt det kan gå i cykliska bolag. Det handlar alltså om en låg värdering på höga vinster. Att P/E-talet letar sig ned i takt med att marknaden alltmer tror på en avmattad konjunktur är nog rimligt.

I andra ringhörnan hittar vi föga förvånande tillväxtbolagen Sinch och Evolution som haft det tufft den senaste tiden. Även fast deras värderingar ligger i indexets toppskikt så värderas aktierna lågt i relation till deras historik. Som bekant återfinns tillväxtaktier för stunden i frysboxen tack vare stukad riskvilja, stökiga omvärldsfaktorer och högre ränteklimat som sammantaget ökar avkastningskravet.

Det jag finner intressant är att defensiva aktier handlas till höga värderingar. Troligtvis handlar det om en flykt till ”trygga hamnar” när vågorna på börshavet piskar upp till storm. Det som lockar i Telia är troligtvis en värmande kupong på en bit över 5%. Jag finner det dock tänkvärt att aktien handlas till en vinstmultipel som är högre än exempelvis Apple, Meta Platforms (Facebook), Alphabet (Google) och Netflix. Hängslen och livrem är ordet.

Nedan ser du hur aktierna i OMXS30 värderas just nu givet innevarande års estimat samt kursutvecklingen i år.

Vägen framåt hänger på E:et

Det hela hänger som sagt på E:et i P/E-talet, alltså vinsten. Aktiekurserna har redan kommit ned och givet att inte vinsten också faller så har värderingen kommit ned rejält.

I skrivande stund handlas snittaktien i OMXS30 -26 % lägre än respektive högstanivå senaste 2 åren. Bäst har aktier med defensiv karaktäristika klarat sig. AstraZeneca och budaktuella Swedish Match handlas några få procent från fornstora nivåer. I botten hittar vi tillväxtaktierna Sinch och Evolution som inkluderats i indexet relativt nyligen men även investmentbolaget Kinnevik och H&M.

I nedan lista ser du hur mycket aktierna i OMXS30 sjunkit sedan respektive akties högstanivå senaste två åren.

Jag önskar dig en lönsam sommarbörs,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.