Årets vinnaraktier även framtidens vinnare?

Den senaste månaden har vi haft den något tvivelaktiga förmånen att uppleva historiens snabbaste börskrasch. Det tog blott 16 handelsdagar för amerikanska S&P 500 att tappa 20 procent och därmed var historiens längsta (11åriga) tjurmarknad bruten. På bara 22 handelsdagar tappade indexet 30 procent, även det nytt rekord. Men har också fått uppleva världens snabbaste återhämtning. Ja, björnmarknaden varade bara i 6 dagar. Efter några dagar av extrema börsuppgångar har nu amerikanska börserna nu stigit +20 procent sedan botten.

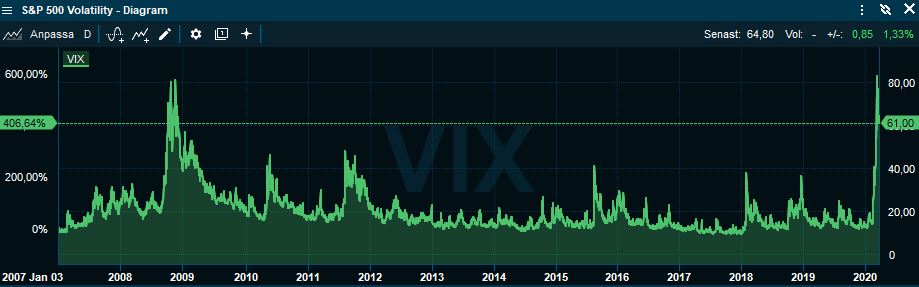

Under denna tid har vi fått uppleva historiska ras på 11 procent en enskild dag, men även historiska uppgångar som när Dow Jones 24/3 rusade hela 11,4 procent, vilket gör den till den bästa börsdagen på 87 år. Att börsen studsar upp enskilda dagar ska dock inte tas som en given signal om att vändningen är här. Kraftiga svängningar och dagar med ordentliga uppstudsar, är ett klassiskt mönster i tider av börsoro och börsen lär fortsätta vara mycket volatil ett bra tag framöver. Det ser vi inte minst i att VIX-index som mäter volatiliteten på marknaden, senaste veckorna varit uppe på nivåer över 70, vilket inte hänt sedan Lehman Brothers-kollapsen 2008.

Marknaden styrs nu av flöden sentiment, snarare än av fundamenta och uppstudsarna är som sagt ingen given köpsignal, utan snarare bara ett ytterligare bevis på hur osäkert läget faktiskt är. För att börsen ska stabiliseras krävs det sannolikt att själva virusspridningen avtar, så att samhällen kan öppna upp igen. Men när det väl sker, då kan återhämtningen mycket väl gå fort. Det lägger inte minst USA:s historiskt stora stödpaket och FEDs i praktiken obegränsade penningpolitiska stimulanser, en bra grund för. De stora kursrörelserna är däremot ett skolexempel på hur svårt det är att tajma marknaden. Risken att tajma fel är påtaglig och det kan få förödande konsekvenser på vår långsiktiga avkastning.

10 dagar som halverade avkastningen

Fondbolaget C Worldwide gjorde en uträkning på vad en investerare på amerikanska aktiemarknaden hade uppnått för avkastning om hen investerat månadsvis på börsen senaste 50 åren. De jämförde sedan detta med vad samma investerare hade uppnått om hen istället hade missat de 10, 20, 30, 50, 75 eller 100 bästa dagarna.

För den långsiktiga som investerade kontinuerligt landade avkastningen på 2 744 procent. För den som däremot missade de 10 bästa börsdagarna, landade avkastningen på hälften 1 272 procent. Ja, genom att missa 10 av 10 000 dagar halverades avkastningen. Missade man de 75 bästa dagarna (mindre är en procent av alla handelsdagar) raderades avkastningen helt. Som du ser är effekten av att gå miste om ränta-på-ränta effekten är enorm.

Jo men vad hade resultatet blivit om jag istället lyckats undvika de sämsta börsdagarna under samma period, invänder säker någon nu. Och ja, det hade såklart förbättrat resultatet, men hur vet man i förväg vilka dagar dessa är? Du får knappast en push-notis i mobilen om att det nu är dags att sälja för imorgon infaller en historiskt dålig börsdag. Tyvärr, dessa notiser tenderar att komma när handelsdagen är över. Att vara med på de bästa börsdagarna är däremot enkelt. Det handlar om att vara långsiktig, ha tålamod och investera kontinuerligt.

Årets vinnarbolag – kan även bli framtidens vinnare

Även om man inte kastar sig in och ut i marknaden, kan det såklart finnas anledning att ta tillfället i akt att kvalitetsgranska portföljen. Med det menar jag inte att vi enbart utifrån dagens toalettpappershysteri, ska springa iväg och köpa Essity och ICA. Nej att världen bunkrar toalettpapper och ravioliburkar nu, innebär faktiskt bara att vi kommer köpa mindre av dessa produkter när viruset väl är bekämpat. Att Corona skulle få oss att uppsöka damernas/herrarnas oftare i framtiden, tar jag för högst osannolikt.

Något som jag däremot tror kommer ske, det är att vi mer långsiktigt förändrar vårt sätt att arbeta och konsumera. Människor över hela världen arbetar nu hemifrån och bolag börjar med nya rutiner. Rutiner som fungerar bra och som har god potential att överleva även efter coronakrisen. Själv tar jag mig därför en extra titt på amerikanska tech-jättar som gynnas av denna arbeta-hemma-trend. Vilket för övrigt även råkar vara bolag tillhör årets amerikanska vinnaraktier. Och där hittar jag bland annat bolag inom:

Digital kommunikation/chattjänster/videokonferenser

Varför återgå till enbart fysiska möten när vi insett att det ofta går lika bra att ta dem digitalt? Exempel på bolag:

- Microsoft – Deras tjänst Microsoft Teams ska hjälpa bolag att sköta telefonsamtal, videomöten, fildelning, chatt och telefonkonferenser på ett och samma ställe, och fick enligt bolaget 12 miljoner nya användare på en enskild vecka i mars.

- Zoom VideoCommunications – erbjuder digitala tjänster för videokonferenser m.m.

- Slack Technologies – Kan liknas vid arbetsplatsens Messenger och tillhandahåller en molnbaserad plattform för intern kommunikation.

IT-säkerhet

80 procent av alla bolag har varit utsatta för minst en cyberrelaterad attack senaste året och experter varnar för att risken för IT-anger ökar när fler jobbar på distans. Exempel på bolag som tillhandahåller IT-säkerhetstjänster:

- ZScaler – Som Placeras Fredrik von Schantz skrivit om här.

- Check Point Software – Som Placeras Fredrik von Schantz skrivit om här.

E-handel

Svenska nätapotek vittnar om hur de nått en ny äldre målgrupp i och med Corona. Något som även märks på e-handlarnas kurser på andra sidan Atlanten. Exempel på bolag:

- Amazon.com – all världens bolag varslar personal, här har vi en jätte som faktiskt anställer.

- Shopify – uppstickaren på e-handelsmarknaden vars e-handelsplattform möjliggör för små- och medelstora handlare att skapa sin egna webbutik.

Molntjänster

Platform as a service (PaaS) ger användarna möjlighet att skapa egna molnbaserade program med hjälp av leverantörens specifika verktyg.

- ServiceNow – Molntjänstbolag som specialiserat sig på att effektivisera och digitalisera interna processer hos bolag.

- Salesforce.com – utvecklar molnbaserade lösningar och CRM-program.

Detta är bara ett par exempel på bolag och branscher som kan rida på distansarbetesvågen (och många andra vågor för den delen). Listan kan göras nästan hur lång som helst och kan till exempel fyllas på med halvledarbolag som NVIDIA och AMD. Ju mer digitala och uppkopplade vi blir, desto större kapacitet behövs det i datacenter och så vidare. Men alldeles oavsett vad man väljer att titta på, är det aldrig fel att fundera över vart samhället är på väg och vilka branscher som har en ordentlig strukturell medvind.

Och alldeles oavsett om vi gör några förändringar i portföljen eller inte, tycker jag i vart fall att vi ska påminna oss om att efter regn kommer sol. Är man bara långsiktig, är man en närmast garanterad vinnare över tid. Det visar i alla fall statistiken över de senaste 50 åren och varför skulle kommande 50 vara annorlunda?

//Johanna

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.