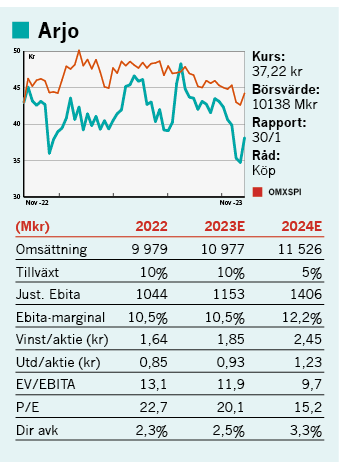

Arjo på rätt spår i USA

Analysen är ursprungligen publicerad den 6/11-2023 i Börsveckan nummer 45

Arjo uppvisar stigande bruttomarginal, bättre kassaflöde och hygglig organisk tillväxt. Smolket i bägaren har varit en svag USA-marknad, men Arjo menar att där går det nu åt rätt håll.

För 2023 har Arjo som mål att växa organiskt med 3,5 procent och det ser bolaget onekligen ut att gå i mål med. För tredje kvartalet nådde bolaget en organisk tillväxt på 4,6 procent, 0,6 procentenheter bättre än väntat. Totalt ökade omsättningen med 10,2 procent. Om man ser till de tre huvudsakliga regionerna Nordamerika, Europa och resten av världen så har den organiska tillväxttakten i år varit ganska snarlik kring 4 procent, men i Q3 gick marknaderna i olika riktningar. I Europa sjönk den organiska tillväxten till 2,5 procent med svaghet i bland annat Tyskland. Det som räddade tillväxten var Nordamerika, i synnerhet den kanadensiska marknaden som visat tillväxt 14 kvartal på raken.

Bättring i USA

Något trögare är det i USA, men ändå bra med en tillväxt på 8 procent. I USA har efterfrågan länge bromsats pga. personalbrist och svag finansiell situation hos kunderna. Det lär inte ha blivit bättre efter räntehöjningscykeln, så det mest sannolika utfallet är att det kommer vara en trög marknad även kommande kvartal. Men Arjo menar ändå att det går åt rätt håll nu, med solid efterfrågan inom hyrtjänster och service och en bra mix i efterfrågan från akutvård och icke-akut vård. Den organiska tillväxten i USA på 8 procent stödjer den bilden. Sammantaget ska man nog inte förvänta sig för mycket, men en nivå som sakta trendar uppåt är sannolikt. Vi anser också att Arjos resultatbaserade ersättningsmodell är intressant på sikt, trots att det varit lite trögt med utrullningen av denna, men här uppger bolaget att det börjar ta fart. Vården är trögrörlig och innovationer slår igenom långsamt, men i ett bredare perspektiv där värdebaserade modeller prövas i olika sammanhang så ser det ändå lovande ut. Givetvis finns också demografi (åldrande befolkning) med som en drivkraft, men det är en så pass långsiktig variabel att det inte riktigt är relevant med vår investeringshorisont.

Lite svårare är det att nå marginalmålet med en ebitda-marginal på 23 procent eller över. Där låg Arjo på 18,1 procent i Q3, vilket dock ändå är en förbättring jämfört med motsvarande period i fjol som låg på 16,7 procent. Kanske lönsamhetsresan är det som kan locka med aktien? Där är en stigande bruttomarginal ett stort plus. Bruttomarginalen är normalt svår att påverka då prisbilden sätts av marknaden, liksom kostnaderna för insatsvaror. I det perspektivet är det förtroendeingivande att Arjo lyfte bruttomarginalen under Q3 till 42,1 procent (40,6). Med stöd av bruttomarginalen som i sin tur gynnats av mixeffekter med en högre andel service/uthyrning lyfte även ebita-marginalen under Q3 till 10,1 procent (8,6) trots stigande rörelsekostnader. Vidare uppger vd Joacim Lindoff att leveranskedjor och produktionseffektivitet nu är tillbaka på pre-covidnivåer vilket ger stöd för lönsamhetsförbättringar. Före pandemin hade Arjo stadigt en bruttomarginal runt 44 procent. Det som talar mot stigande lönsamhet är inflationen där kostnaderna hittills stigit snabbare än pris ut mot kund och Arjo arbetar löpande med prisjusteringar. Nu ser det ut som om räntehöjningscykeln har toppat ut så allt annat lika torde även inflationstakten att avta. Men osvuret är bäst.

Hög nettoskuld

Arjos finansiella situation kunde vara bättre. Med en nettoskuld på 3 553 Mkr exkl. leasing (4 735 inkl leasing), motsvarar det 3,5x ebita för de senaste tolv månaderna. Men bolagets operativa kassaflöde har stigit under sex av de senaste sju kvartalen vilket ger utrymme för att banta skuldsättningen ytterligare. Rörelsekapitalet förbättrades under Q3 bland annat då varulagret bantats med drygt 300 Mkr vilket bidragit till kassaflödet.

För innevarande år räknar vi med en tillväxt på 10 procent och för 2024 med mer modesta 5 procent, i linje med den organiska tillväxten. För 2024 räknar vi med att marginalförbättringen kring 1,5 procentenheter utökas ytterligare 20-30 punkter och att ebitda-marginalen når drygt 20 procent, motsvarande en ebita-marginal på drygt 12 procent. Justerat för nettoskulden ger det en ev/ebita-värdering på 10x för 2024. Det är lågt. Direktavkastningen är okej kring 3 procent, men uppsidan här är Arjos stabilitet givet exponeringen mot hälsovård. Det är förvisso tveeggat svärd då hälsovården också har en svår finansiell situation. Vi tar ändå fasta på att det ser ut att släppa på den viktiga nordamerikanska marknaden (40 procent av omsättningen) samt en stigande lönsamhet. Vi noterar tre insynsköp efter rapporten, däribland nye CFO Niklas Sjöswärd samt styrelseordförande Johan Malmquist. Vi gör detsamma. Köp Arjo.

Kort om Arjo

Arjo är verksamt inom vård i sju olika produktområden: patientförflyttning, hygien, sjukhussängar, trombosprofylax, prevention av tryckskador samt desinficering och kompression. Bolaget har en solid ägarlista med Carl Bennet som största ägare med 25 procent av kapitalet, följd av AP-fonderna 1&4 som totalt äger 14 procent.

Text: Lars Frick

Investeringsrekommendationerna på den här sidan härstammar från Placera Media och sprids av Avanza Bank (Avanza). Källan bedöms som tillförlitlig men leverantören ansvarar för innehållet. Investeringsrekommendationerna sprids löpande utan känd periodicitet och informationen kan ändras över tid. Investeringsrekommendationen är en sammanfattning eller ett utdrag från en investeringsrekommendation som du hittar i dess helhet hos Placera Media. Det är viktigt att du fattar egna beslut och bildar dig en egen uppfattning om lämpligheten att placera i de finansiella instrument som nämns på hemsidan. Du ska alltså inte bara förlita dig på informationen i investeringsrekommendationen. Avanza och Placera Media ingår båda i Avanza-koncernen. Här hittar du mer information om investeringsrekommendationer. Avanza står under Finansinspektionens tillsyn.