Början till slutet för gratispengar

Ett decennium av ”low for long” på räntemarknaden går mot sitt slut. Den ultralätta penningpolitiken har till slut lyckats få ordentlig fart på global tillväxt och även på inflationsbrasan vilken nu kommer som ett brev på posten.

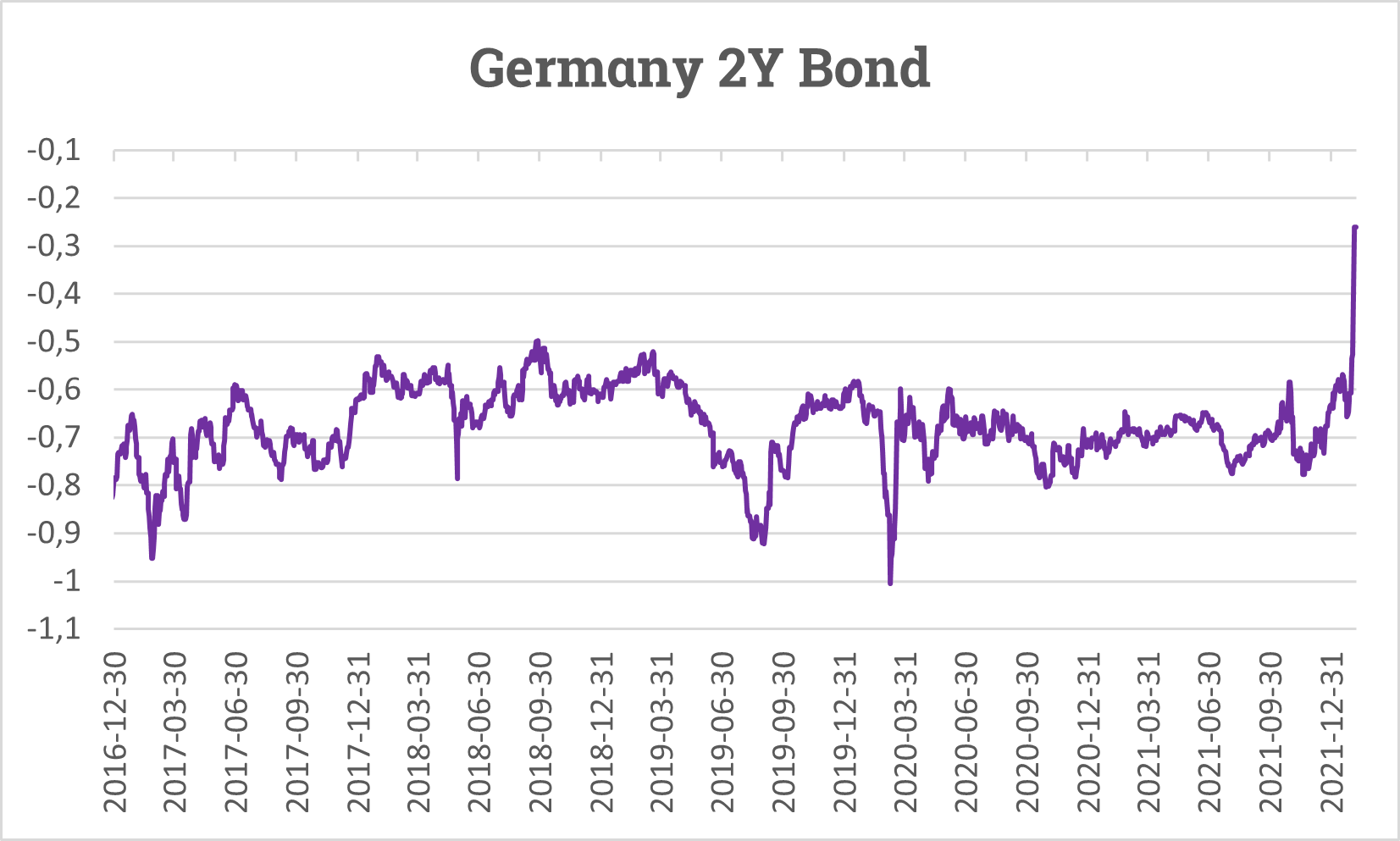

Den senaste statistiken för sysselsättning och nya jobb i USA visade både på starkare jobbsiffror än väntat och stigande löner i ett redan ansträngt läge. ECB var i sin tur bekymrade över inflationen i den senaste kommunikationen nyligen. Marknaden svarade med att sälja av obligationer så att 2-åriga räntor stigit med ofattbara 40 punkter på en dryg vecka (graf nedan).

Källa: Infront

Man skall komma ihåg att när centralbankerna uttalar sig så är penningpolitiken alltid väl avvägd och räntan lagom, för i annat fall hade räntan justerats.

De penningpolitiska stimulanserna bestående både av nollränta (till och med minusränta) och köp av värdepapper i primär- och sekundärmarknaden har drivit upp priset på de flesta investeringstillgångar. Detta har nu skett till den grad att TINA (There Is No Alternative) som uttryck för att köpa börsen, skulle kvalificera för Nyordslistan i Svenska Akademien. Pengar har helt enkelt varit gratis under en (alltför) lång period med samtidig förekomst av inflation, om än relativt låg sådan fram till nyligen.

Denna reala (verkliga) kullerbytta känns egentligen ganska overklig (o-real) när man tittar i ett längre perspektiv.

Varför skall den reala långa räntan vara negativ över tid?

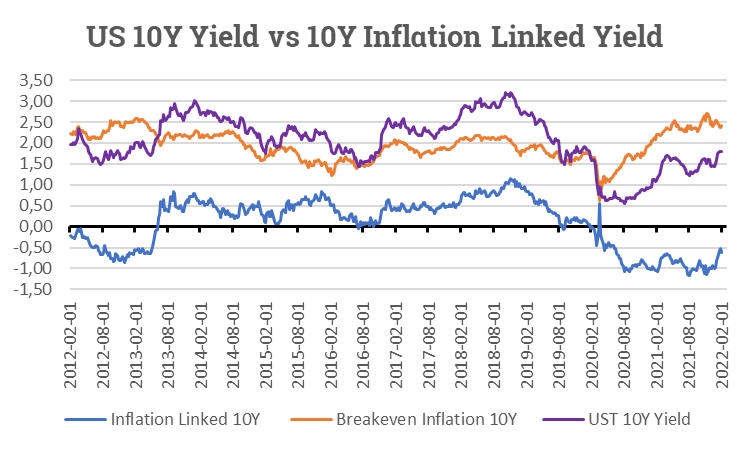

Källa: Federal Reserve Bank of Saint Louis

I grafen ovan visas räntan på 10 åriga amerikanska realobligationer (blå linje). Under en period efter finanskrisen och nu senast som följd av centralbankernas policyrespons i kölvattnet av pandemin är den långa reala obligationsräntan negativ och ligger på -0,6%. Investerare är helt enkelt villiga att betala 0,6% realt för att få kompensation för inflationen.

Den nominella 10-åriga obligationsräntan handlas samtidigt till 1,8% (lila linje). Break-even-inflationen handlas därmed till 2,4% vilket helt enkelt är skillnaden mellan nominell och real ränta (orange linje).

Med full sysselsättning och ett pristryck även på lönesidan är det troligt att FED strävar efter att få se reala räntor åtminstone kring 0% eller strax däröver. För att det skall ske kommer vi behöva se högre nominella räntor, såväl korta som långa. Marknaden prissätter nu fem höjningar från FED i år. Frågan är vad som händer därefter?

Med kommande höjningar från FED i kombination med att FED också minskar sin balansräkning lär räntor sannolikt fortsätta upp. FED kan antingen låta innehav förfalla eller att göra det i kombination med försäljning av innehav på interbankmarknaden. Båda leder till ett efterfrågebortfall och högre räntor. Rimligt är då att reala och nominella långräntor stiger cirka 60-70 punkter ytterligare. Då skulle 10-åringen i USA kunna handla kring 2,5%, en uppgång med 70 punkter från dagens nivå på 1,8% nominell ränta.

Riskpremier fortfarande låga

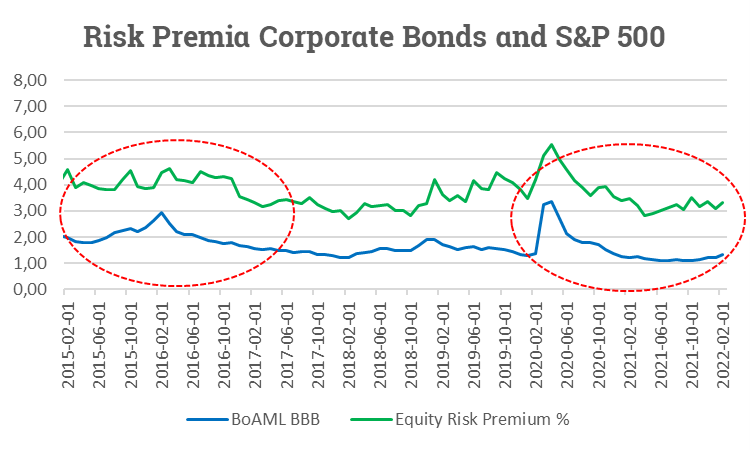

Källa: Federal Reserve Bank of Saint Louis

Riskpremierna har pressats nedåt under pandemin som följd av jakten på avkastning under centralbanksledda stödköp av risktillgångar, framför allt stats- och bostadsobligationer men även företagsobligationer i viss utsträckning.

I grafen ovan visas kredit-spreaden för ”Investment grade” företagsobligationer med kreditbetyg BBB i USA (blå) jämfört med aktiemarknadens riskpremie för S&P 500 (grön). Förra gången FED höjde räntorna ökade riskpremierna för både obligationer och aktier vilket är naturligt (röd cirkel till vänster). Det är troligt med en liknande utveckling denna gång och kanske att dagens riskpremie för aktier som ligger kring 3,3% skulle behöva justeras upp mot nivåer som rådde före pandemin kring 3,75% (röd cirkel till höger).

Aktiemarknaden har vant sig vid höga P/E-tal

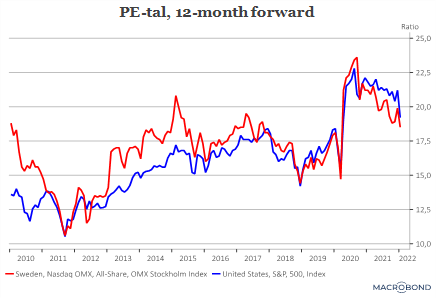

Källa: Macrobond

Den senaste tidens geopolitiska osäkerhet i kombination med att FED är tämligen hökaktig, har gjort avtryck även på hur mycket vi betalar för en vinstkrona på börsen. De framåtblickande P/E-talen har kommit ned en bit vilket visas för S&P 500 (blått) och Stockholmsbörsen (rött) ovan. Det är fortfarande relativt höga nivåer om cirka 19,5 för S&P 500 och 18,5 för Stockholmsbörsen. Före pandemin handlade vi snarare mellan 15 och 17 i framåtblickanden P/E-tal.

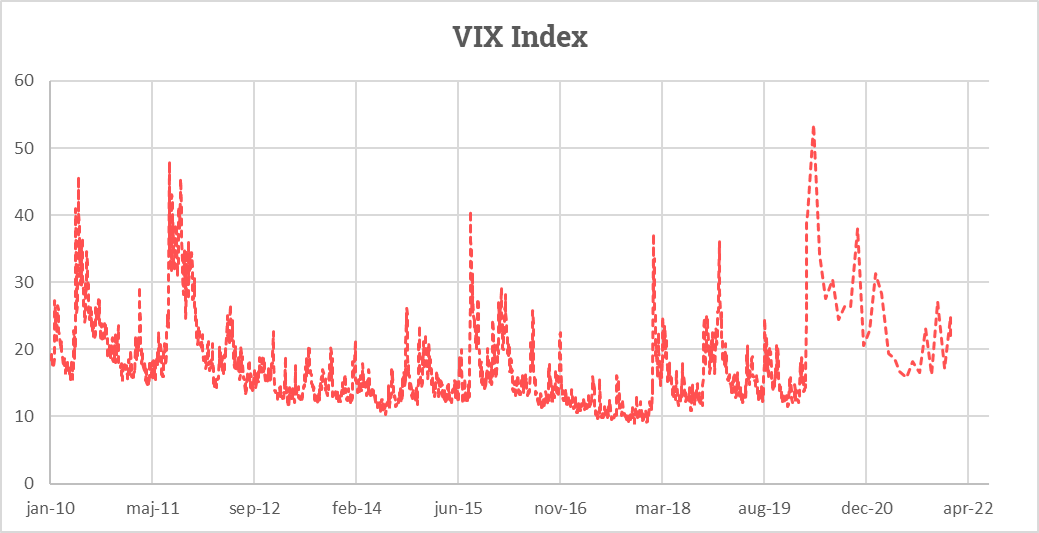

Volatiliteten lägger i högre växel

Källa: Infront

VIX eller skräckindex som det också kallas tycks ha bytt fot och handlar nu med högre golv och större amplitud än tidigare. Det är helt rimligt givet både geopolitisk osäkerhet i världen och dimridåerna kring tillbakadragandet av centralbankernas tunga artilleri. Det är troligt att volatiliteten är här för att stanna ett tag framöver.

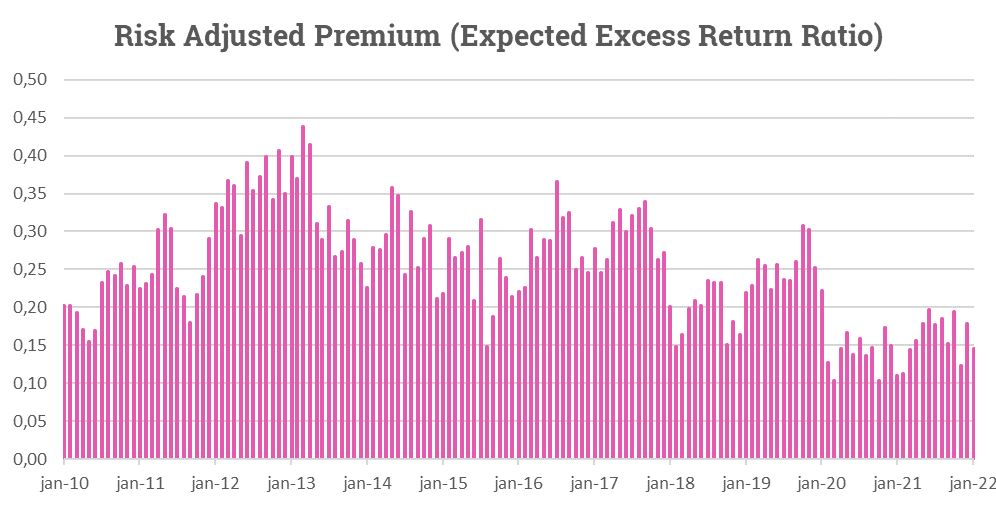

Riskjusterad avkastning kvar på låga nivåer

Källa: Infront

När vi sammanfattningsvis tar hänsyn till den framåtblickande volatiliteten på marknaden i form av VIX för att utvärdera aktiemarknadens riskpremie, ser det fortfarande ut som att vi ligger historiskt lågt enligt grafen ovan. Vi skapar helt enkelt en Sharpe-kvot som är framåtblickande genom att ställa riskpremien i relation till marknandens volatilitet. Skiftet nedåt i riskjusterad förväntad avkastning sammanfaller med sänkta centralbanksräntor och lanseringen av stödköp av obligationer i början av 2020.

Hur kan jag tänka som investerare?

Om det är så att FED och andra centralbanker (BOE höjde 25 bps den 3 februari med fyra ledamöter som ville höja 50 bps, så de tycker uppenbarligen att räntan borde vara högre) kommer att höja räntor och banta balansräkningar, får vi räkna med högre reala och nominella räntor framöver. Om FED tänker minska på gasen och släppa upp reala och nominella räntor så att den reala räntan åtminstone skall ligga kring 0 till något positiv, ja då behöver långräntor gå upp cirka 60-70 punkter härifrån.

Det slår i sin tur på avkastningskravet på börsen och därmed indexnivån på börsen. Om vi utgår från att marknaden går tillbaka mot nivåer före pandemin kan vi förvänta oss att riskpremien för att äga aktier behöver stiga upp mot 3,75% från dagens 3,3%.

Med en 10-åring kring 2,5% över tid och med en riskpremie på 3,75% blir avkastningskravet 6,25% och med det kommer börsen att behöva gå ner till ett P/E-tal kring 16 och då är vi tillbaka där vi var före pandemin. Titta gärna på P/E-grafen högre upp i artikeln.

Antingen behöver börsens bolag se en fortsatt stark vinsttillväxt för att försvara värderingen eller så kommer börsen att få frossa och korrigera igen och då kanske lite mer? Högre räntor kommer att påverka ekonomier och konsumtion negativt på sikt och då dämpas tillväxten och därmed vinsterna. Tiden får utvisa helt enkelt men volatilitet och perioder av stök på börsen får vi nog vänja oss vid under 2022. Det skapar såklart möjligheter för den som har ”krigskassa” så det kanske är så vi får se på börsen framåt?

Lycka till på marknaden,

Magnus Lilja

Chef Private Banking

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.