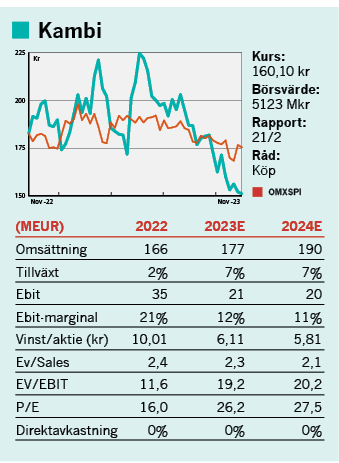

Bra odds i Kambi

Analysen är ursprungligen publicerad den 13/11-2023 i Börsveckan nummer 46

Det har varit många turer i Kambi genom åren och de närmsta kvartalen kommer också vara åt det svaga hållet efter kännbara kundtapp. Vi tror det värsta är taget och i ett lite längre perspektiv ser vi stor potential.

Sportboksleverantören Kambi har gått igenom en riktig berg- och dalbana sedan avknoppningen från Unibet (nuvarande Kindred) för snart tio år sedan. Det har varit stora uppgångar efter vunna kundkontrakt där resan i USA med Draftkings men också Penn var de mest tongivande. Men med vunna kundkontrakt hos snabbväxande kunder så har risken för att förlora samma kontrakt visat sig vara överhängande där såväl Draftkings som Penn båda lämnat. Fortfarande är Unibet, eller Kindred, den största kunden men även där kommer bolagen gå skilda vägar framåt 2026.

Kindred bygger eget

Redan från årsskiftet fortsätter avtalet i en mer avskalad form i takt med att Kindred utvecklar sin egen sportbok. Under den här resan drabbades också Kambi hårt under pandemin då nästan ingen sport spelades under en tid. Aktien rasade då ner mot 60 kr och på toppen 2021 hade aktien nästan tiofaldigats (!) för att sedan åter rasa 70 procent till dagens nivåer kring 150 kr.

Det har dividerats länge om huruvida det är rationellt för en stor spelare att ha egen sportbok eller köpa in tjänsten. På den punkten menade många att Draftkings, som förvärvade Kambis största konkurrent SB Tech, gjorde det för att marknaden då satte ett stort värde på att ha en egen teknisk lösning. Om så var fallet eller inte kan nog diskuteras länge men faktum är att många stora aktörer har egen sportbok medan kasinotjänsterna i regel köps in från tredjepart, såsom Evolution osv, om än att några också har egna kasinospel med i mixen. Så kan också fallet vara med en sportbok ska tilläggas där Kindred exempelvis hade hästkapplöpning i egen regi men resten av sportspelen driftades av Kambi. Kambi menar också att de stora aktörerna faktiskt redan idag köper in vissa delar från tredjepart. Cirka 10-15 procent av spelöverskottet bedöms gå till tredjepart idag och man tror att den andelen kan dubblas framöver. Kambi är förmodligen den bästa fristående sportboken medan det är vårt intryck att operatören Bet365 (med egen sportbok) överlag anses ledande snäppet före Flutterkoncernen (Betfair, Fanduel m.fl). Sedan finns det några andra spelare, bland annat några asiatiska spelare som åtminstone tidigare var vassa på prissättning.

Modulbaserat erbjudande

För att tackla problematiken med att kunder växer ur kostymen och skaffar en egen sportbok så är Kambi i startblocken för ett modulbaserat erbjudande som utvecklats genom primärt produktutveckling men också genom förvärv där exempelvis Unibet väntas fortsätta med delar av erbjudandet. Det är positivt samtidigt som ett nyckelfärdigt helhetserbjudande för såväl online som landbaserat förblir kärnan i verksamheten. Modulerna består i stora drag av en tradingverksamhet, plattform och användarupplevelsen (UX).

Under hösten kom dock ett intressant trendskifte. Ballys är en stor amerikansk kasinokedja som tidigare köpte in en egen sportbok (BetWorks), men nu valt att frångå den lösningen till förmån för Kambis tjänster. Avtalet inleds som en helhetslösning men verkar dock ha vissa överenskommelser där Ballys får tillgång till kod, och kanske kommer det samarbetet utvecklas mot en modulär variant så småningom.

Viktiga kundavtal

Kambi vann dessutom Svenska Spel som kund nu efter att de inte var nöjda med SB Tech och även Livescore valde Kambi där båda kunderna blir tongivande under andra halvåret 2024. Vidare så närmar sig den brasilianska marknaden en reglering, där Kambi redan har avtal med Rei do Pitaco som är Brasiliens största aktör inom fantasy sports (motsvarande Draftkings i USA). I USA fortsätter delstat efter delstat att öppna upp, om än i en makligare takt än tidigare. De två riktigt stora som återstår är Texas och Kalifornien men där finns ingen reglering i planerna än. I Europa ökar det regulatoriska trycket med högre skatter och stramare reglering i flera länder, vilket pressar intjäningen men det kan också ge större incitament att nyttja Kambis tjänster på nya marknader med komplex reglering etc. Under 2023 har Kambi förlängt 7 avtal, däribland Rank Group, Rush Street Interactive och ATG samt tecknat 10 nya där Svenska Spel och Livescore alltså är betydande nya kunder.

Under Q1 2024 ska också den första modullösningen i form av Tzeract, en AI trader som satte oddsen på över 500 marknader på 90 sekunder under fotbolls-VM, komma igång. Förvisso finns redan front end lösningen genom förvärvet av Shape som en ”modul” redan nu. Den valde Svenska spel också förutom Kambis plattform. Bet Builder, Kambis verktyg för att kombinera odds som används i omkring en fjärdedel av spel innan matchstart, pratades det redan 2022 som en modul men den verkar dröja.

Idag har Kambis nätverk med över 40 kunder sammantaget över 5 miljoner aktiva spelare på 50 marknader i mobil, web och landbaserade kasinon/spelkiosker. Kambi är känt för en god regulatorisk plattform, är snabba med lanseringar och har en stark produkt, men oftast till ett högre pris än enklare erbjudanden från konkurrenter.

Rejäl kassa

Balansräkningen är i gott skick med en nettokassa på 38 MEUR efter avdrag för tilläggsköpeskillingar om 24 MEUR. Återköp har tidigare gjorts och vi får se vad som beslutas längre fram, men någon form av återbäring till aktieägarna är troligt, om än att Kambi behöver ha en viss nettokassa för stabilitetens skull. Konvertibeln från Kindred som tidigare kunde stoppa ett bud har återbetalats, så om än bud inte är huvudspåret så finns i varje fall inget hinder längre.

När vi ska bedöma framtidsutsikterna och hur resultaträkningen utvecklas är det betydligt svårare men en hel del rörliga delar. Intressant nog så går åsikterna tydligt isär bland analytiker också där Danske Bank höjde riktkursen efter Q3-rapporten till 260 kr (250) medan Pareto sänkte till 164 kr (200).

Ledningen är optimistisk där det långsiktiga målet är att öka omsättningen från 2022 med 2-3x till spannet 330-500 MEUR och Ebit ska vara över 150 MEUR år 2027. Det ska nås genom att befintliga marknader växer, fler marknader öppnar upp, och att Kambis adresserbara marknad ökar via modulerbjudandet.

2027 innebär det att den adresserbara marknaden blir 50 miljarder Euro, varav 28 är från modulerbjudandet som alltså idag inte adresserats. Kambis adresserbara marknad idag är istället 11 miljarder och den modulariserade cirka 16. Så en potential för mer än en fördubblad omsättning finns att hämta där om bolaget skulle lyckas med sin strategi. Men att nå en lika stark position där som i befintlig form är dock helt klart en stor osäkerhet, samtidigt som den vägen säkerligen kannibaliserar på befintliga intäkter i viss utsträckning. Kundsigneringarna av Ballys, Livescore och Svenska Spel rätar i varje fall i vår mening ut de frågetecken som funnits rörande helhetslösningens konkurrenskraft och det är en bra grund.

Hopp om nya marknader

För att planen ska gå i lås krävs det dock också regulatorisk medvind där Kambi bedömer att Kalifornien & Texas tillsammans är marknader i storleksordningen 4-5 miljarder, Brasilien 2 miljarder, Indien 2,5 och Japan 5,5. Flera av dessa måste definitivt falla väl ut för att målsättningen ska nås.

Vad gäller kostnader så har dessa ökat snabbt inom Kambi historiskt med omkring 20 procent senaste åren. Nu ska däremot kostnaderna växa i en mer långsam takt. Största posten är löner till de drygt 1000 anställda, men med satsningar inom automation ska anställningsbehovet minska.

Förvärven av Shape (användarupplevelse, UX) och Abios (e-sport) ska dessutom ge synergier där stödfunktioner ska centraliseras och plattformar och tradingteam ska integreras.

Ser vi till siffrorna i Q3 så ökade omsättningen hos kunderna 9 procent i Q3 exkluderat Penn som då lämnat som online-kund och -6% om vi inkluderar Penn. För Kambi summerade det till intäkter om 42 MEUR där engångsersättningar från Penn utgör 3,4 MEUR i kvartalet. Syd- och Nordamerika utgör 50 procent och Europa 47 procent. USA är dock största marknaden då amerikansk fotboll är den viktigaste sporten och säsongen knappt startat i Q3, varpå tappet från Penn blir mer kännbart i Q4-Q1. Sen återstår att se hur stort tappet blir från Kindred där en miniminivå om 55 MEUR över tre år träder i kraft vid årsskiftet. Kostnaderna summerade till 37,5 MEUR och väntas bli omkring 39,5 MEUR i Q4. Kambi är således inte särskilt lönsamma i dagsläget. Men tar tillväxten fart så kommer också lönsamheten.

Det är mycket svårprognosticerat och istället för att konstruera en mycket osäker diskonterad kassaflödesanalys kan vi med en förenklad modell ta ett exempel för att få ett grepp om vilka förväntningar som kan ligga i dagens värdering.

Det är mycket svårprognosticerat och istället för att konstruera en mycket osäker diskonterad kassaflödesanalys kan vi med en förenklad modell ta ett exempel för att få ett grepp om vilka förväntningar som kan ligga i dagens värdering.

Med en konservativ utgångspunkt med en oförändrad omsättning på 166 MEUR och en kostnadsbas som tar höjd för den nuvarande höga kostnadsökningstakten från den bedömda nivån i Q4 blir kostnaderna 158 MEUR i årstakt. I ett scenario där Kambi kan växa 14 procent årligen fram till 2027 så når omsättningen då ungefär 280 MEUR. Med kostnader som ökar 10 procent per år längs vägen blir kostnadsmassan cirka 231 MEUR och då skulle rörelseresultatet framåt 2027 landa kring 49 MEUR (17 procents rörelsemarginal). Om vi i det läget tänker oss att vi kan betala 12x ebit så kan vi räkna hem Kambi på ett avkastningskrav om 12 procent. I det scenariot är Kambi alltså inte ens nära att nå målsättningen och trots det får vi 12 procents avkastning per år längs vägen, även om vi därtill konservativt förutsätter att kassaflödet till 2027 återinvesterats.

Bra på sikt

Det närmaste året kommer vara siffror åt det svagare hållet där vi först framåt 2025 börja se mer representativa siffror. Det finns förstås risker, men vi tror att risken för fler stora kundtapp är begränsad samtidigt som den underliggande tillväxten på marknaden tillsammans med nya marknader som öppnar upp och därtill en viss framgång med modulförsäljning mer än väl kompenserar för risken.

Vi sätter därför köp i Kambi.

Text: Peter Hedlund

Investeringsrekommendationerna på den här sidan härstammar från Placera Media och sprids av Avanza Bank (Avanza). Källan bedöms som tillförlitlig men leverantören ansvarar för innehållet. Investeringsrekommendationerna sprids löpande utan känd periodicitet och informationen kan ändras över tid. Investeringsrekommendationen är en sammanfattning eller ett utdrag från en investeringsrekommendation som du hittar i dess helhet hos Placera Media. Det är viktigt att du fattar egna beslut och bildar dig en egen uppfattning om lämpligheten att placera i de finansiella instrument som nämns på hemsidan. Du ska alltså inte bara förlita dig på informationen i investeringsrekommendationen. Avanza och Placera Media ingår båda i Avanza-koncernen. Här hittar du mer information om investeringsrekommendationer. Avanza står under Finansinspektionens tillsyn.