Bryskt mottagande i Instalco

– Analysen är ursprungligen publicerad den 28/8-2023 i Börsveckan nummer 35 –

Instalcos Q2-rapport i tisdags bekymrade marknaden en del, av kursreaktionen att döma. Visst finns det risker när vi kliver in i en sämre marknad, men det menar vi redan är inprisat i kursen också.

Vi tog som bekant in Instalco i portföljen förra veckan och tyckte oss se ett bra läge inför Q2-rapporten som kom in i tisdags. Lite spekulativt och våghalsigt och egentligen inget vi brukar göra, men motiveringen var att Instalco-aktien kommit ner väldigt mycket under sommaren i kölvattnet av Bravidas svaga rapport och en allmänt svagare installationsmarknad. Vi lyfte därför rådet till köp och köpte en liten post till BV-portföljen.

Med facit i hand borde vi avstått. Aktien backade nämligen med cirka 10 procent efter rapporten i tisdags, trots en i våra ögon stabil rapport. Under Q2 växte Instalcos omsättning med 5,5 procent organiskt. Det var förvisso ner från 6,2 procent ifjol men ändå bra givet marknadsläget där vd Robin Boheman menar att marknaden totalt sett backat i kvartalet. Inklusive de löpande förvärven som Instalco ständigt gör så växte omsättningen nära 24 procent i Q2.

Stabil lönsamhet

Rörelseresultatet före avskrivningar på förvärvsrelaterade immateriella tillgångar (ebita) steg också med 24 procent i Q2 exklusive en reservering på 15 Mkr relaterat till ”potentiellt högre kreditförluster” vilket gav en oförändrad marginal om 8,1 procent. Inklusive reserveringen föll ebita-marginalen något till 7,7 procent (8,1), ingen katastrof det heller.

Reserveringen är relaterat till ett stort byggbolag i Sverige som fått finansiella bekymmer och detta är normalt något som hanteras inom dotterbolagen men problemen uppkom efter att dotterbolagen lämnat in sina rapporterade siffror efter kvartalet vilket gjort att Instalco tog upp detta på central nivå. Med cirka 6000 löpande projekt så kan sådant uppstå men ledningen ser inget trendbrott här utan man ser detta som en isolerad händelse och har förhoppning om att det trots allt inte blir en konstaterad förlust här och arbetar med att se till att andra kunder kan ta över projektet i fråga.

Vidare poängterar Robin Boheman att man är väldigt selektiva med projekt och har en betydligt högre grad av försiktighet i utestående offerter. Lönsamhetsfokus är A och O i tuffa tider och man ämnar skydda nedsidan genom att just välja bort projekt med klena marginaler eller stora riskfyllda projekt.

Reserveringen motsvarar 1,5 procent av den rullande rörelsevinsten på 1022 Mkr. Det är således ett litet belopp men marknaden verkar ändå lite orolig över att det kan komma mer av denna vara när vi går in i en försämrad marknad andra halvåret. Bygg och installation har det motigt och tuffare lär det bli framgent. Aktien tror vi får mycket stryk på just farhågorna om en väsentligt försämrad marknad framgent och då orkar investerare inte se särskilt långt fram i tiden. Lite samma tendenser syntes i Notes kursreaktion efter en i våra ögon solid Q2:a.

Nu handlar man aktier framåtblickande och visst kommer det sannolikt bli sämre, men hur mycket sämre står lite grann skrivet i stjärnorna.

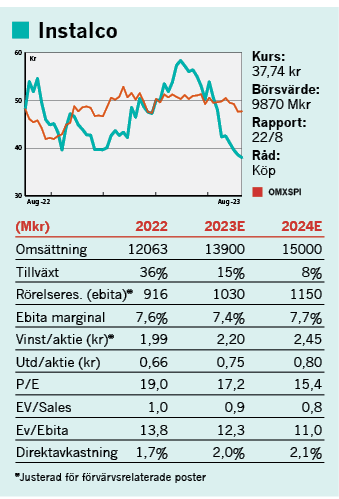

Vi räknade konservativt på Instalco innan rapport och gör smärre justeringar efter Q2:an. Vi tror tillväxttakten kommer mattas av och landa kring 15 procent på helåret, att jämföra med 25 procent första halvåret. Vi tror att ebita-marginalen kommer försämras ner till 7,4 procent (7,6) i år, att jämföra med halvårsutfallet på 7,7 procent (7,4) exklusive reserveringen. Snittet för Instalco är 8,2 procent de senaste 5 åren.

Attraktiv värdering

Adderar vi på den lite högre nettoskulden på 2,77 miljarder kr exklusive leasing till börsvärdet och ställer det mot årets förväntade ebita enligt vår prognos, så landar multipeln kring 12. Det är lågt för att vara Instalco, som under de glada nollräntetiderna värderades till nära 20x. Det är också väsentligt under andra förvärvare (compounders) som Lagercrantz, Addtech, OEM etc men ganska naturligt också då Instalco är mer fokuserad på installation/bygg som kommer ha det tuffare än allmän industri samt det faktum att Instalco erbjuder tjänster och de andra är mer produktbolag.

Instalco har gasat på rejält i inledningen av året och hittills har man genomfört 8 förvärv som adderar 1062 Mkr i omsättning. Vd Robin Boheman kliver fram och köper lite billigare i tuffa tider jämfört med andra aggressiva förvärvare som fått sälja bolag (Vestum et al). Vi tror det kan löna sig i längden och även för 2024 så ser vi att affären kan växa hyggligt med någorlunda bibehållna marginaler om än att nettoskulden kan vara något för hög i våra ögon, nu när vi går in i svagare tider. Orderboken är 13 procent högre idag än för ett år sedan och växte med 2 procent organiskt, vilket är ganska bra i rådande tider, i synnerhet när marknaden backar vilket betyder att Instalco tar marknadsandelar.

Köpläge

Allt sammantaget anser vi att kursreaktionen trots allt är överdriven efter Q2:an, i synnerhet då aktien kommit ner från 60 kr under våren till under 40 kr innan rapport. Kanske är det flödesdrivet, att några enskilda förvaltare bestämt sig för att kliva av när volymer finns i samband med rapport? Hur som haver så menar vi att Instalco är köpvärd på nuvarande kurser och skulle det visa sig att man kan hantera minskade volymer på ett bra sätt ur ett kassaflödesperspektiv samt att orderboken bibehålls på en god nivå så är det inte orimligt att Instalco kan komma tillbaka till kurser kring 50-55 kr på 12 månaders sikt. Så mycket ska man kanske inte hoppas på men att uppsidan känns större än nedsidan idag har vi inga tvivel kring.

Vi upprepar köprådet.

Text: Gabriel Isskander

Investeringsrekommendationerna på den här sidan härstammar från Placera Media och sprids av Avanza Bank (Avanza). Källan bedöms som tillförlitlig men leverantören ansvarar för innehållet. Investeringsrekommendationerna sprids löpande utan känd periodicitet och informationen kan ändras över tid. Investeringsrekommendationen är en sammanfattning eller ett utdrag från en investeringsrekommendation som du hittar i dess helhet hos Placera Media. Det är viktigt att du fattar egna beslut och bildar dig en egen uppfattning om lämpligheten att placera i de finansiella instrument som nämns på hemsidan. Du ska alltså inte bara förlita dig på informationen i investeringsrekommendationen. Avanza och Placera Media ingår båda i Avanza-koncernen. Här hittar du mer information om investeringsrekommendationer. Avanza står under Finansinspektionens tillsyn.