Dags för Fed att ”bonda” med marknaden

Low for longer, ZIRP (Zero Interest Rate Policy), Peak Fed och nu Higher for longer, ja vi känner igen finansmarknadens uttryck för den ekonomiska verkligheten i kronologisk ordning efter finanskrisen 2008-2009.

Efter mer än ett decennium utan inflation kom så inflationsbrasan och tog rejäl fyr. Fed darrade inte på manschetten utan höjde resolut räntorna och vaktar nu den pyrande elden noga. Powell har uttryckt det som att Fed ska fortsätta tills jobbet är gjort. Riksbanken har på senare tid uttryckt liknande budskap.

Det senaste inom centralbankskretsar är ju att tala i termer av bergstoppar för att beskriva den penningpolitiska utvecklingen. Är det möjligen Matterhorn-scenariot som väntar med branta höjningar som kommer att följas av snabba sänkningar eller är det Taffelberget vi har framför oss med ett utdraget lidande för alla konsumenter som redan kämpar för att få ihop vardagsekonomin?

Det handlar helt enkelt om att när vi dragit åt tumskruvarna så hårt att hushållen har fått andnöd, dessutom på hög höjd med tunn luft, ja då ska vi ligga kvar där uppe ett tag, tills vi blir blå i ansiktet, innan vi sedan förhoppningsvis kan få se centralbankerna släppa på syret igen och ta ned oss från berget. Frågan är bara om det kommer att finnas någon glöd kvar hos människor för att det ska kunna ta eld igen?

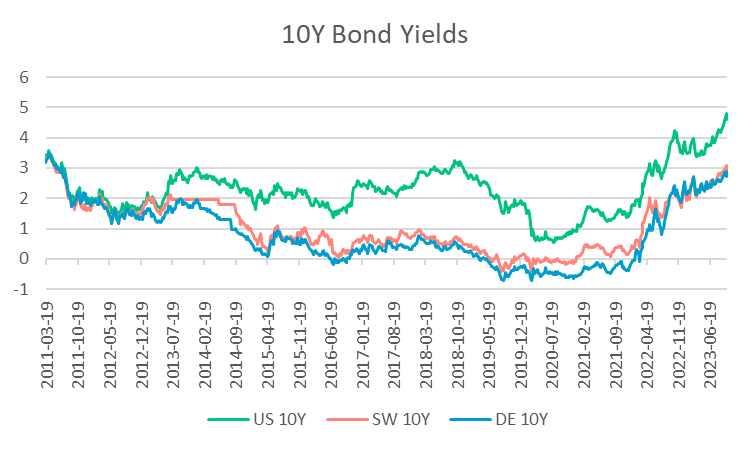

Räntemarknaden som ligger före den realekonomiska utvecklingen hade ju redan prissatt Peak Fed och ställt in sig på recession i USA under 2023 genom att handla ner tioåriga obligationsräntor under tvååriga obligationer. I somras trodde marknaden att toppen var nådd för långräntan eftersom inflationen började röra sig nedåt. Då gick tioåringen i USA snabbt från 4,20% till 3,5%.

Sedan dess har långa räntor fortsatt upp och med ett crescendo de senaste veckorna har tioåringen testat 5%-nivån för att därefter falla tillbaka något.

Händelseutvecklingen har påverkats av att amerikansk ekonomi fortsatt är urstark. Senaste läsningen för antalet nya jobb överraskade marknaden kraftfullt. Arbetslösheten ligger också kvar på låga 3,8% medan timlönerna ökade marginellt mindre än väntat vilket sammantaget visar att amerikansk ekonomi ännu så länge står emot en vägg av räntehöjningar.

Långa räntor är nu på historiskt höga nivåer och det har nu även förvånat Fed att de stigit så snabbt och så högt på kort tid. Det kan vara så att Japan och Kina som är stora innehavare av amerikanska statspapper inte har haft samma köpsug den senaste tiden och att det skulle kunna driva räntorna? Att Fed samtidigt successivt minskar sin balansräkning och därmed minskar efterfrågan på obligationer hjälper inte heller.

Det är nu hög tid att Fed börjar bonda med marknaden för att obligationer i alla dess former ska kunna bli ett vinnande tillgångsslag 2024. Jag tyckte mig skönja sådana utspel från Fed nyligen vilket fick marknaden att handla ner obligationsräntorna. Ju mer centralbankirerna tänker på Taffelberget, desto större risk är det att det hela slutar med hårdlandning. I ett sådant scenario kan obligationer bli en vinnande tillgång.

Lycka till på marknaden!

Magnus Lilja, Chef Private Banking.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och ska inte ses som investeringsråd och/eller åsikter från Avanza.