Eftermarknaden lyfter Kone

Analysen är ursprungligen publicerad den 05/02-2024 i Börsveckan nummer 6

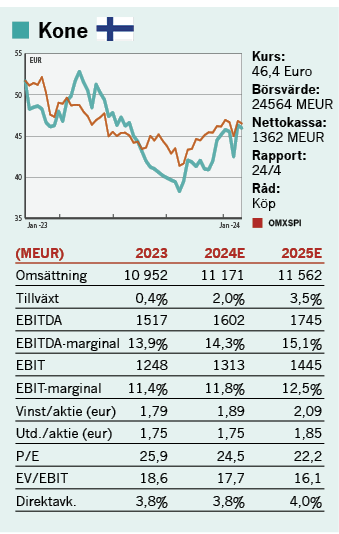

Hisstillverkaren Kone lämnade ett godkänt bokslut i januari med stigande lönsamhet. Bolaget gynnas av ett stort servicebehov och modernisering av befintliga hissar.

Finska Kone är ett anrikt bolag som fortfarande kontrolleras av familjen Herlin, via Antti Herlin, son till grundaren Pekka Herlin, tillika Finlands förste miljardär. Bolaget tillverkar hissar, rulltrappor och automatiska dörrar och har byggt upp en global närvaro. Kina och USA står för 26 respektive 19 procent av årsomsättningen och faktum är att hela 98 procent av omsättningen ifjol kom utanför Finland.

Kone har under de senaste decennierna gynnats av urbaniseringen i framför allt Asien, men också i västvärlden där hissar och rulltrappor representerar ett ökat välstånd med lösningar som förenklar människors vardag. Med stigande kostnadsinflation och ekonomiskt osäkra tider har nybyggnationslösningar tappat fart de senaste åren, varför modernisering och service ökat i vikt och under fjolåret stod det för närmare 55 procent av Kones totala omsättning. Därför har koncernen historiskt, även under svårare tider, kunnat leverera vinster och utdelningar, vilket är en kvalitetsstämpel för bolagets stabilitet.

Bra bokslut

Det färska bokslutet för 2023 bekräftar styrkan i affärsmodellen. I det sista kvartalet minskade visserligen omsättningen med -3,5 procent till 2810 MEUR, men i jämförbar valutakurs låg tillväxten på +0,7 procent där service och modernisering växte med 8,3 respektive 19,5 procent i jämförbar valuta, medan nybyggnationslösningar sjönk med motsvarande 11,1 procent i kvartalet. För helåret 2023 bidrog det sammantaget till en jämförbar tillväxt om 5,0 procent (0,4% inklusive valutaeffekter). Enligt vd Philippe Delorme visade Kone återigen hur robust bolagets affärsmodell är och trots att man fått bevittna både ekonomiska och geopolitiska svårigheter så noterades tillväxt på nio av tolv slutmarknader.

Kone imponerar också med en stigande orderingång under Q4. I Q4 steg denna med 5,4 procent (10,5 % i jämförbar valutakurs) till 2049 MEUR. Geografiskt är det framför allt i Asien som ledningen ser positiv marknadsutveckling och det är återigen inom affärsområdena service och modernisering som visar på styrka. Krav på säkerhet, vilket vi har i Sverige med besiktningsperioder, men också behov av modernisering med föråldrade hissar driver efterfrågan. Som exempel är många hissar och rulltrappor i USA och Europa mer än 20 år gamla varför det finns behov av både service och utbyte. Det är i stor kontrast mot Kina där många hissar och rulltrappor är yngre och i framtiden räknar Kone med ett ökat servicebehov på tillväxtmarknaderna.

Kostnadsinflationen har pressat Kone, men bolaget har tack vare prishöjningar kompenserat för detta och den underliggande rörelsemarginalen stärktes i Q4 till 12,8 procent (12,5). För helåret landade marginalen på 11,4 procent (9,9). Ledningen har därtill sjösatt kostnadseffektiviseringar under 2023 med fokus på den globala organisationen och genomlysning av fasta kostnader. Detta har också påverkat lönsamheten positivt och i utsikterna för 2024 bedömer bolaget att omsättningen förblir stabil till växande utifrån jämförbar valutakurs, samtidigt som man förväntar sig en fortsatt förbättring av marginalen.

Lågt investeringsbehov

Ytterligare positiva komponenter i affärsmodellen är att investeringsbehovet är lågt relativt andra industribolag. Under de senaste tio åren har investeringsbehovet i fasta tillgångar på årsbasis uppgått till 1 procent av omsättningen och det förklarar det stabila kassaflödet och att utdelningen även under pandemiåret 2020 bibehölls. Det yttersta tecknet för att affärsmodellen är robust är ändå att Kone under flera år haft en nettokassa som vid utgången av 2023 låg på 1013 MEUR eller 1362 MEUR ex leasing.

Med Kones fina bolagskvalitéer kan man misstänka att värderingen är hög och visst är det så med en ev/ebit kring 18x för 2024 och 16x för 2025, på förvisso försiktiga estimat. Här får man också en stark balansräkning, en robust affärsmodell och en potential i att ledningen på sikt kan komma lite närmare en rörelsemarginal om 16 procent i linje med målbilden (som dock medvetet är satt väldigt ambitiöst enligt bolaget). För att lyckas nå detta är det nog avgörande med en tydlig återhämtning inom nybyggnationslösningar, inte minst i Kina, som är en väldigt viktig marknad och där Kone historiskt lyckats väl när bostadsbyggandet var högt. Nu har det varit motvind där ett tag så kanske kan utsikterna förbättras de kommande åren i Asien.

Räknar konservativt

Vi räknar försiktigt med en tillväxttakt kring 2-4 procent de kommande åren och en marginal som förbättras successivt de kommande åren. Inga stora hopp men en tydlig stigande trend. Det ger förutsättningar för positiva överraskningar framåt och den stora eftermarknadsaffären anser vi förtjänar en hög multipel och kommer parera för lite trögare nyförsäljning.

Allt sammantaget så är Kone ingen kursraket men ändå köpvärd givet stabiliteten och relativt försiktiga förväntningar framgent.

Kort om Kone

Kone är ett av världens ledande företag inom hiss- och rulltrappsbranschen. Bolagets svenska historia går tillbaka ända till 1887 då den första hydrauliska personhissen installerades i Stockholm av Graham Brothers som senare kom att införlivas i Kone. Största ägare är Finlands rikaste man, Antti Herlin. Koncernen har 64 000 anställda och säte i Helsingfors.

Text: Marcus Ewerstrand

Investeringsrekommendationerna på den här sidan härstammar från Placera Media och sprids av Avanza Bank (Avanza). Källan bedöms som tillförlitlig men leverantören ansvarar för innehållet. Investeringsrekommendationerna sprids löpande utan känd periodicitet och informationen kan ändras över tid. Investeringsrekommendationen är en sammanfattning eller ett utdrag från en investeringsrekommendation som du hittar i dess helhet hos Placera Media. Det är viktigt att du fattar egna beslut och bildar dig en egen uppfattning om lämpligheten att placera i de finansiella instrument som nämns på hemsidan. Du ska alltså inte bara förlita dig på informationen i investeringsrekommendationen. Avanza och Placera Media ingår båda i Avanza-koncernen. Här hittar du mer information om investeringsrekommendationer. Avanza står under Finansinspektionens tillsyn.