Hur minimerar man nedgångar i portföljen när börsen dyker?

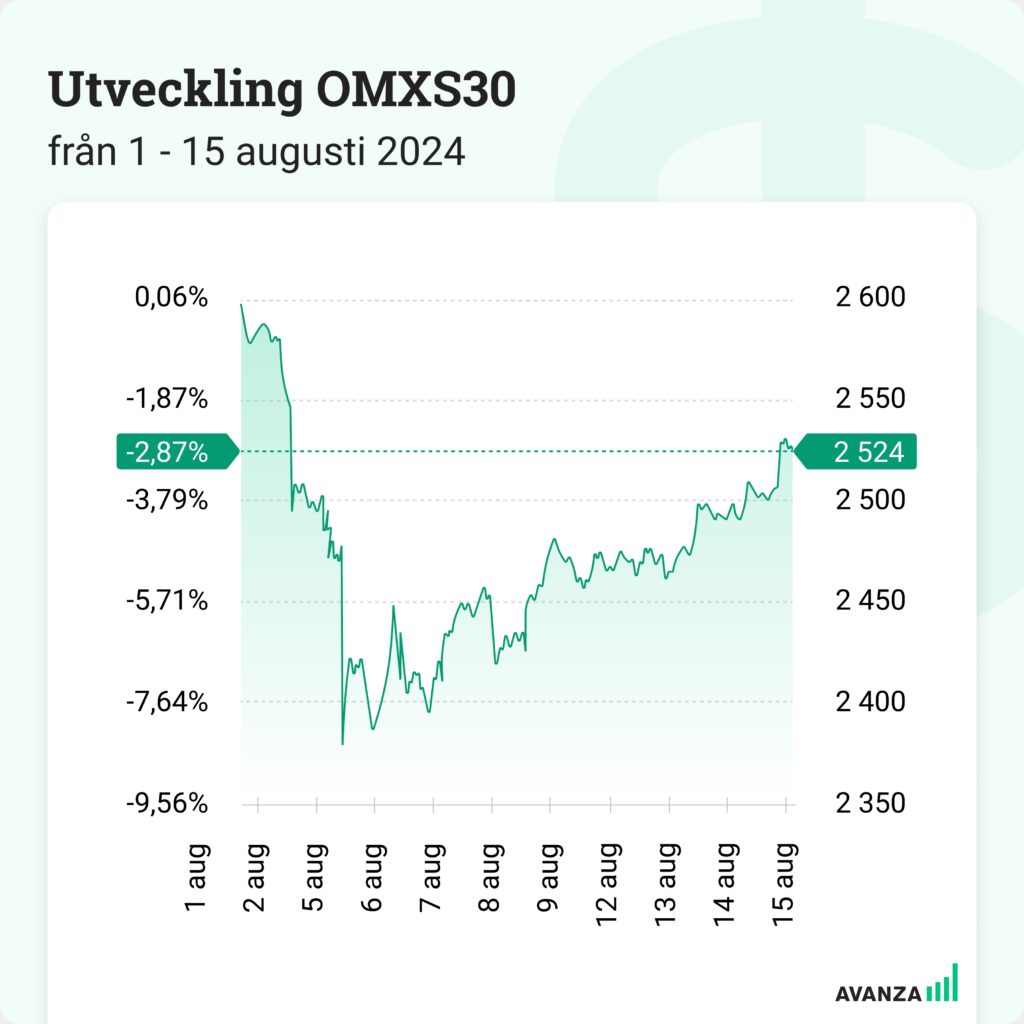

Att hålla koll på sin risknivå är något alla investerare bör fundera över, även i en mer långsiktig portfölj. Generellt anses aktier och aktiefonder ha den högsta risknivån, medan obligationer som till exempel företagsobligationer och sedan statsobligationer tenderar att ha en lägre risknivå. I en uppåtgående marknad kan man lätt glömma av att hålla koll på vilken riskexponering man faktiskt har, vilket man sedan kan bli påmind om vid snabbare nedgång likt den vi sett i början på augusti på OMXS30.

I ett första skede bör man välja en risknivå (blandning mellan till exempel aktier, aktiefonder, obligationer och obligationsfonder) som man känner sig bekväm med att behålla över en längre tidsperiod, vilket då även inkluderar nedgångar i marknaden. En välkänd portföljmodell är till exempel 60/40 portföljen, som har 60% aktier/aktiefonder och 40% obligationer/obligationsfonder och har historiskt ansetts var en bra utgångspunkt för strategisk tillgångsförvaltning i en långsiktig portfölj. För en mer riskbenägen investerare kan man sedan ta upp aktievikten mot 70% till 100% beroende på sin egna riskvilja och hur lång placeringshorisont man har. Vid en kortare placeringshorisont och/eller vid lägre riskvilja kan man istället ta ner aktievikten och öka obligationsdelen i portföljen.

Under de senaste 200 åren har en 60/40 portfölj gett en avkastning på 7,3% per år enligt research från Morgan Stanley. En S&P 500 portfölj (100% mot aktiemarknaden) har istället gett ca 10% per år. En viktig skillnad blir under kraftigt negativa år, där S&P 500 under t.ex. år 2008 gick ner 50% från januari 2008 till mars 2009. Under samma period gick 60/40 portföljen ned ca 29%. Därmed i ett första skede är det viktigt att hålla koll på vilken exponering man faktiskt har och att man är bekväm med sin valda risknivå.

Ett annat sätt att snabbt och effektivt justera sin riskexponering är att använda derivat i sin portfölj, vilket många hedgefonder och institutionella investerare ofta använder i sin riskhantering. Derivat kan nämligen användas för att anpassa och ändra hur stor aktieexponering man har i sin portfölj. Jag tar ett exempel för att belysa hur detta fungerar i praktiken, i exemplet utgår jag ifrån att vi har en portfölj på 10 miljoner kr som är investerat i aktier och aktiefonder som liknar en OMXS30 portfölj, dvs. vår aktievikt i portföljen är idag 100%.

Annons

Alternativ 1: Terminskontrakt mot OMXS30

I vårt exempel ovan har vi en nettoexponering mot börsen och aktier på 100%. Om vi tycker att det svänger för mycket och vill ta ner vår exponering till t.ex. 60% kan vi använda oss av terminskontraktet för OMXS30 istället för att gå in och ändra i våra innehav. Det vi gör är att sälja terminskontraktet OMXS304I (kontraktet för september, OMXS304J blir sedan kontraktet för oktober etc.). Hur vet vi hur många kontrakt vi ska sälja? Vår nettoexponering är just nu 100% mot aktier, för att få ner vår aktieexponering till 60% behöver vi ha en aktierisk på 6 miljoner (10m * 60%), dvs. vi behöver minska risken med 4 miljoner för att gå från en exponering på 10 miljoner till 6 miljoner. Ett terminskontrakt har en exponering mot OMXS30 på 2520 (nuvarande kurs på OMXS30) * 100 = 252 000 kr.

För att minska vår exponering med 4 miljoner kr behöver vi sälja 16 kontrakt OMXS304I (4 000 000 kr / 252 000 kr = 16 kontrakt). Detta kommer nu att innebär att ifall stockholmsbörsen går ner med 10% kommer vår portfölj gå ner med ca 6% (10*60% = 6%, där 60% utgör vår aktieexponering) borträknat med obligationsdelen i vår portfölj.

Ett annat exempel kan vara ifall vi har en traditionell 60/40 portfölj och känner att vi vill öka vår aktieexponering, så kan vi istället köpa terminskontrakt, t.ex. om vi känner att börsen gått ner mycket och vi vill öka exponeringen till 100% (men fortfarande inneha vår obligationer/obligationsfonder). Då kan vi köpa motsvarande 16 st OMXS304I för att öka vår exponering mot aktier till 100% från ursprungliga 60%.

Således är terminer ett effektivt sätt för att justera sin risknivå i portföljen utifrån sin egen framtidstro och hur man vill vara positionerad. Detta kan man göra utan att behöva sälja av sina nuvarande innehav och köpa nya innehav. För att ha ett terminskontrakt i sin portfölj tas istället ett säkerhetskrav, som i dagsläget är 12,5% av nominella exponeringen. Det innebär att det reserveras ett belopp på 252 000 kr * 12,5% = 31 500 kr per terminskontrakt. Detta belopp kan även reserveras mot värdepapperskrediten med sina nuvarande innehav som säkerhet, således behöver man inte reservera egna pengar och är dessutom räntefritt.

Alternativ 2: Säljoptioner

Ett annat sätt för att skydda portföljen är att använda säljoptioner. Varför ska man använda säljoptioner istället för terminen? En anledning kan vara att man vill skydda individuella aktier i sin portfölj, eftersom optioner finns på ett 70-tal olika aktier. En annan fördel med optioner är att man kan välja från vilken kursnivå man vill vara skyddad samt under hur lång tid (löptid på optionskontraktet) skyddet ska gälla.

Säg t.ex. att du äger 1000 stycken aktier som har en nuvarande kurs på 250 kr. Med optionskontraktens utformning kan man själv välja ett lösenpris på optionen från där man vill vara skyddad. Om vi t.ex. köper ett kontrakt med lösenpris 240 kr kommer optionen att ha ett realvärde på slutdagen först om underliggande kursen går under 240 kr. Beroende på vilken lösenkurs man väljer kommer man således vara skyddad från just den lösenkursen. Optioner med högre lösenpris har också en högre kostnad för att köpa in säljoptionen, eftersom det är mer värt att vara skyddad från en högre kurs än en lägre kurs. I vårt exempel skulle vi betala ca 3 kr per kontrakt för att vara skyddad från ett fortsatt kursfall i aktien under 240 kr. Det innebär att vår totala kostnad för att skydda innehavet skulle kosta 3*10*100 = 3 000 kr (10 kontrakt eftersom vi har 1 000 stycken aktier).

Spana gärna in vår optionslista på vår hemsida för att se vad det skulle kosta att skydda just ditt innehav från en specifik kurs till ett bestämt datum.

Hoppas detta kan ge lite inspiration och tveka inte att höra av er till oss om det skulle vara några frågor!

// Oliver Lönnberg, kundansvarig Avanza Pro

Tänk på att de här produkterna är komplicerade, och de passar inte alla. Innan du börjar är det därför en bra idé att du sätter dig in i vilka risker som finns, t.ex. genom att läsa produkternas faktablad och prospekt. Och du ska bara investera om du förstår hur produkterna fungerar. Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i artikeln är skribentens egna och ska inte ses som investeringsråd och/eller åsikter från Avanza.