Investera på börsen med inflations(o)ro

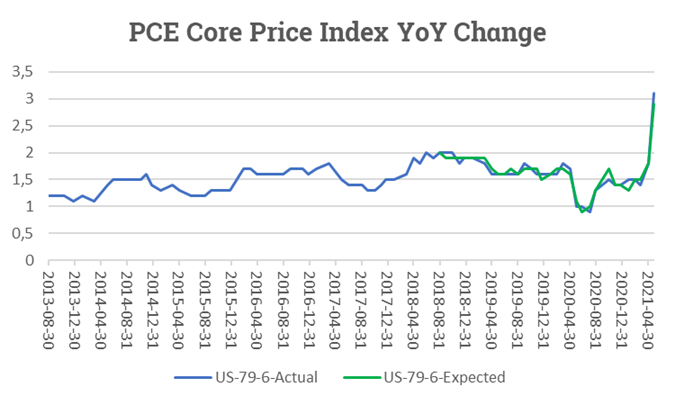

Så kom den efterlängtade inflationssiffran från USA, PCE-deflatorn (Personal Consumption Expenditures) som mäter den underliggande inflationen i USA. Den högre siffran än väntat tycktes inte beröra marknadens aktörer nämnvärt som reagerade ungefär som Sir Väs i Robin Hood som somnar om efter att just ha fått en snyting. I stället tog man fasta på tillväxtutsikterna och handlade upp börsen ytterligare.

Källa: Infront

Inflationen överraskar på uppsidan

Den förväntade årstakten för den underliggande inflationen var 2,9% med ett utfall på 3,1% och givet att det är ett övergående fenomen är det något marknaden kan hantera så länge den litar på att centralbankerna gör sitt i tid för att inte hamna ”behind the curve”. Janet Yellen har på nytt lugnat marknaden genom att uttala sig kring att inflationsuppgången är av övergående karaktär.

Enligt den senaste sentimentsindikatorn från University of Michigan ser respondenterna en inflation på hela 4,6% i snitt över det kommande året för att därefter sjunka successivt.

Breakeven-Inflationen på historiskt höga nivåer

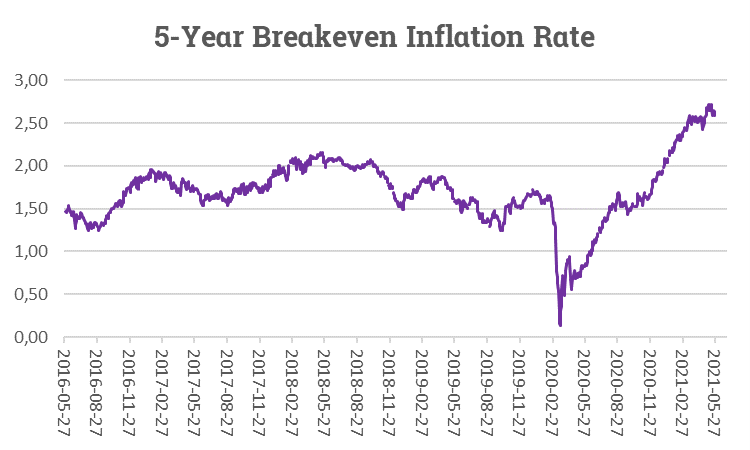

Källa: Federal Reserve Bank of Saint Louis

Marknadens handlade inflationsförväntningar på fem år, break-even-inflationen, ligger kvar på höga nivåer kring 2,6%. Investerare vill ha betalt för risken de tar för att inflationen eventuellt blir högre. Riskpremien på ett par tiondelar finns ju med i de 2,6% ovan.

Det kan också jämföras med att marknaden förväntar sig att den femåriga genomsnittliga inflationen med start om fem år ligger på 2,25%. Om marknaden skulle börja prissätta högre inflation än nuvarande nivåer skulle det sannolikt kunna skapa oro på aktiemarknaden men där är vi inte just nu.

Hur kan man investera i en inflationsmiljö?

Just nu ser vi förhoppningsvis slutet på pandemin i kikaren men frågan är om vi står inför en period av högre inflation eller om den är av övergående natur, kopplat till rivstarten av global ekonomi? Riskaptiten på marknaden är alltjämt hög samtidigt som globala förvaltare lyfter fram just inflationshotet som det största orosmolnet framöver enligt en förvaltarenkät av Bank of America.

I ett sådant här klimat blir det naturligtvis intressant att fundera kring vilka investeringar som kan prestera väl. Om vi tillåter oss att blicka mot USA som ju är riktkarl för global riskaptit så ser vi att historien faktiskt visar att börsen presterat hyggligt under perioder av stigande inflation.

I ett klimat där inflationen är låg (under 3%) men stigande har faktiskt aktier presterat väl historiskt. Under perioden 1973 – 2020 gav aktier en positiv avkastning i 90% av fallen mätt som 12 månaders rullande avkastning, enligt WSJ.

Den potentiella huvudvärken för investerarna här är att den inflationsjusterade positiva avkastningen sjunker till 48% av fallen under perioder där inflationsnivån befunnit sig över 3%. I april uppgick inflationen i USA till 4,2% i årstakt.

Det som driver aktier långsiktigt är stigande vinster. Men nuvärdet av bolagens vinster sjunker som bekant vid stigande inflation och marknadsräntor genom högre avkastningskrav. Stockholmsbörsen har dock klarat sig relativt väl trots inflationsoro eftersom den mer karaktäriseras av ”värdebolag” jämfört med tillväxtbolag vars vinster återfinns långt in i framtiden.

Tillgångsslag som brukar klara sig väl under inflation

Råvaror

Råvarupriserna har stigit kraftigt senaste tiden. Bolag som verkar inom råvarusektorn har historiskt varit volatila men i skrivande stund har de presterat väl. När efterfrågan stiger kraftigt är det inte sällan svårt att möta det med ökat utbud tillräckligt snabbt. Det tar tid att bygga ny kapacitet och under tiden ser vi ofta stigande råvarupriser. Även guld brukar lyftas fram som ett intressant tillgångsslag under perioder av kraftigt stigande inflation eller då marknaden blott oroar sig för stigande inflation.

Fastigheter

Fastighetsbolag har reala tillgångar vars hyresintäkter ofta är kopplade till inflationen. Det innebär alltså att hyresnivåer justeras uppåt i takt med stigande inflation. Däremot är fastigheter mer känsliga för stigande realräntor, vilket man bör hålla koll på.

Skog

Även skog är en real tillgång som brukar sägas ge ett inflationsskydd, även om åsikterna går isär lite grann.

Aktier står emot under tider av måttlig inflation

Avslutningsvis kan sägas att aktier historiskt varit en ganska bra hedge generellt mot stigande inflation. I det korta perspektivet får vi se om stigande priser på energi, frakt, löner och bristvaror såsom halvledare leder till sjunkande marginaler i bolag eller om de kan skjuta detta vidare på kunderna. Faktum är ju att många hushåll sparat mycket under pandemin och kan därför antas ha en något lägre priselasticitet. Det marknaden hoppas på är rimligtvis att inflationen sjunker tillbaka mot lägre nivåer i takt med att vi återgår till det mer normala.

Trevlig sommar,

Nicklas och Magnus

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.