Kan man utnyttja säsongsmönster på aktiemarknaden?

Man brukar prata om att aktier är en vintersport, att sommaren är en lugnare period och att börsen historiskt inte har presterat lika bra då. Det finns flera uttryck för det här: ”Sell in May and Go Away” eller ”The Halloween Effect”. Men finns det ett mönster även på den svenska marknaden och kan man isåfall utnyttja det som investerare?

Går börsen sämre på sommaren?

Den vanligaste teorin är att man delar in året i två perioder, november – april (vinterperioden) och maj – oktober (sommarperioden). Statistiska studier har historiskt visat starka indikationer på att det faktiskt finns ett säsongsmönster i aktiemarknaden. Man brukar prata om att marknaden är effektiv, vilket innebär att priset på en aktie avspeglar all tillgänglig information och alla investerares gemensamma analys. Om det existerar ett säsongsmönster som upprepar sig över tid kan man argumentera för att marknaden inte är helt effektiv. Priset på en aktie ska ju återspegla all tillgänglig information, och då borde inte tiden på året påverka priset i marknaden.

Hur ser det ur historiskt på OMXS30?

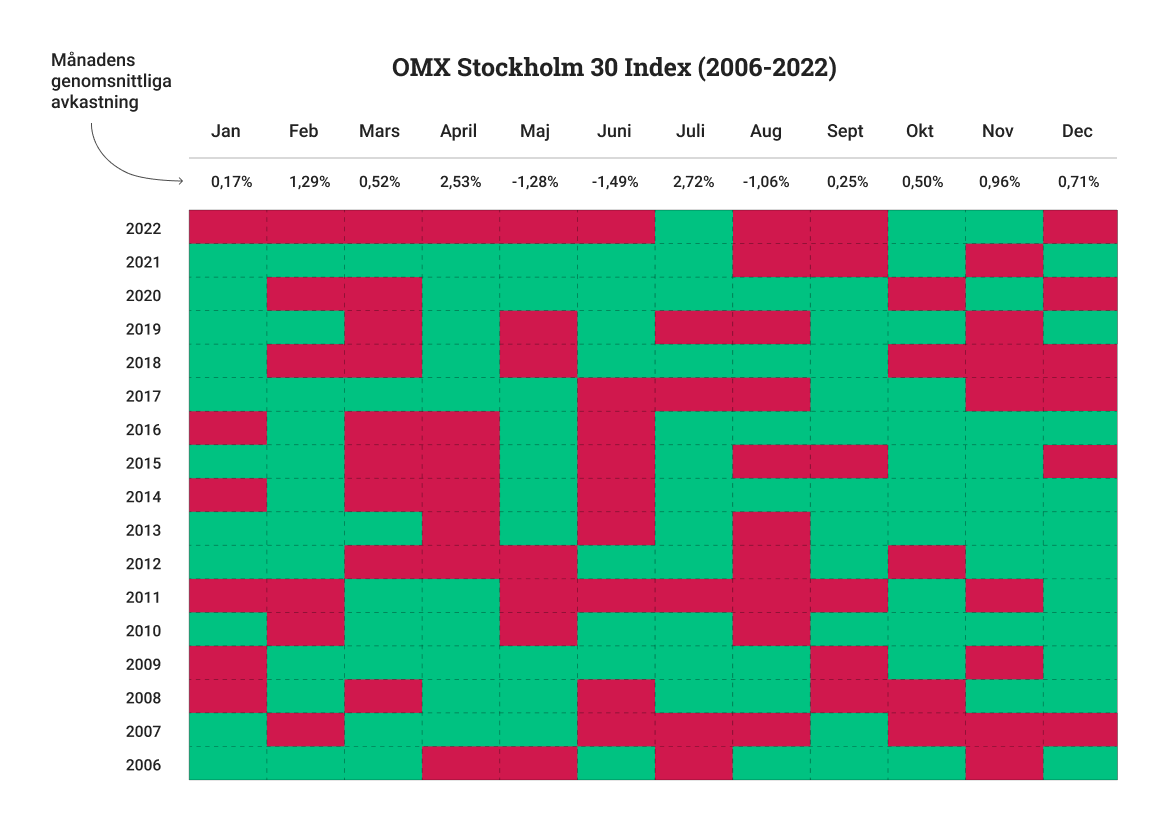

Källa Infront: OMX Stockholm 30 Index – Seasonality Matrix 2006 – 2022

I tabellen ovanför ser du snittavkastningen för varje månad mellan 2006 och 2022. Om man summerar månadsavkastningen för sommar- och vinterperioderna och ställer dem mot varandra blir trenden tydlig.

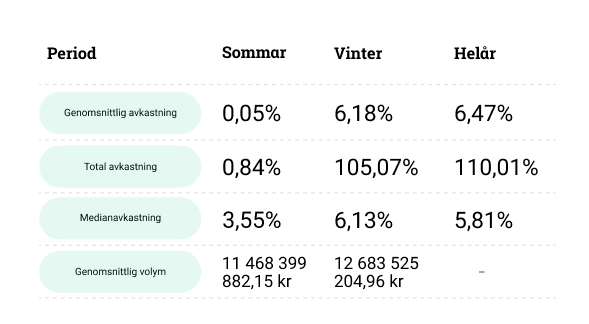

En median på avkastningen och den genomsnittliga handelsvolymen är inkluderad.

Som du ser är det stor skillnad på både snittavkastning och total avkastning mellan sommarperioden och vinterperioden. Om du bara hade investerat mellan november och april under de senaste 17 åren skulle du nästan uppnått samma avkastning som om du hade haft en passiv placering (buy and hold) under samma period. Vi kan också se att den genomsnittliga volymen är högre under vinterperioden jämfört med sommaren. En lägre handelsvolym skulle kunna vara en förklaring till att avkastningen skiljer sig även fast det inte helt går att fastställa. Däremot är skillnaden i medianavkastning inte lika stor vilket indikerar att stora upp- och nedgångar i index har en stor effekt på snittet över tid.

Så vilka slutsatser kan vi dra av det här?

Historiskt har sommaren kraftigt underpresterat vintern på indexnivå i Sverige. Eftersom omsättningen är lägre så blir standardavvikelsen högre – vilket även innebär en sämre riskjusterad avkastning. Under mätperioden har det dock skett händelser på marknaden som har stor effekt på utfallet. De värsta nedgångarna under finanskrisen skedde under sommarmånaderna vilket drar ner snittet. Samtidigt skedde Coronakraschen under mars 2020 vilket påverkar det totala resultat för vinterperioden. Jag tycker att medianavkastningen ger ett mer rättvist resultat då stora rörelser på börsen inte alls har samma effekt. Det är dock värt att nämna att man hade uppnått den bästa avkastningen om man varit investerat under hela tidsperioden vilket hade resulterat i en avkastning på 110,01%.

Att det finns ett tydligt säsongsmönster på aktiemarknaden är väldigt intressant då det egentligen inte borde finnas om marknaden vore helt effektiv. Nu när räntorna dessutom har kommit tillbaka kan du få avkastning på pengarna utan att ta någon risk. Även fast snittet historiskt talar för vintermånaderna så finns det även år där sommaren gått starkare. Glöm inte att den högsta avkastningen är på helåret, fortsätt månadsspara och var långsiktigt på börsen så kommer resultatet att bli väldigt bra i slutändan.

// Oliver Benjaminsson, Kundansvarig Private Banking.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.