Lita på Torsten

– Analysen är ursprungligen publicerad den 11/4-2023 i Börsveckan nummer 15 –

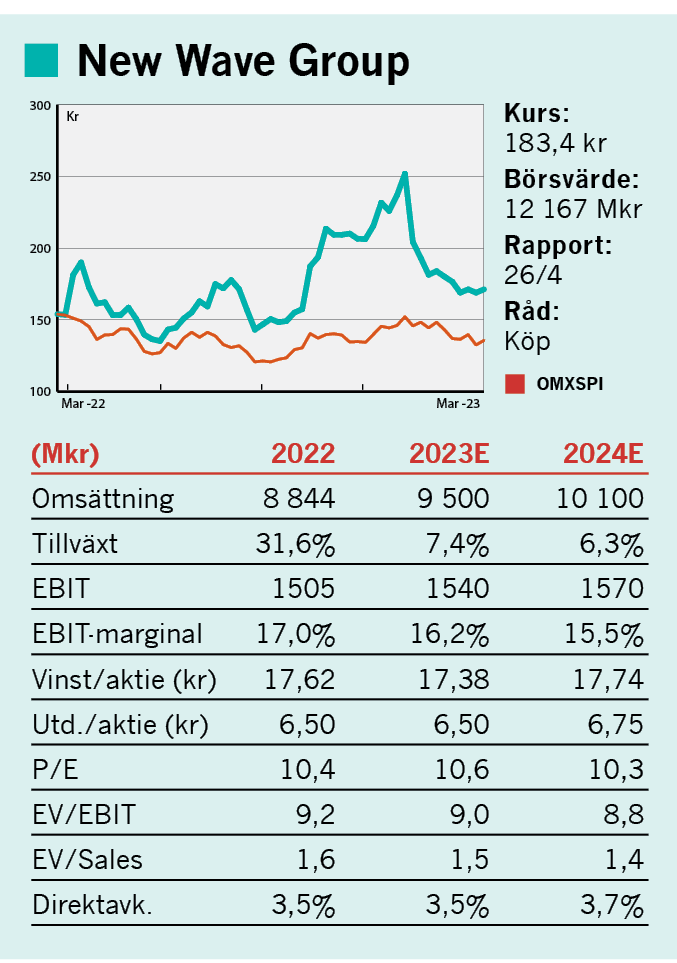

Med en ev/ebit på 8-9 prisar investerare in en viss hårdlandning för tillväxtkoncernen New Wave. Men grundaren Torsten Jansson är optimistisk i det senaste bokslutet och den här gången väljer vi att ta fasta på Torstens ord.

För drygt ett år sedan, när vi sist analyserade New Wave, oroades vi av kostnadsinflationen som rådde överlag i samhället och dess lönsamhetseffekter för bolaget. Med facit i hand kan vi konstatera att grundare och vd Torsten Jansson överraskat oss rejält på uppsidan, vilket också fått aktien att stiga med över 30 procent sedan dess.

Som högst var dock aktien upp ännu mer, upp till 252 kr i början av februari i år. Efter bokslutet har dock aktien tappat ner till nivåer kring 180 kr vilket är en väsentlig minskning. Det har väckt vårt intresse igen.

Avmattning i Q4

Vi börjar med bokslutet då. Här ser vi att omsättningen ökade med 22 procent i det sista kvartalet, varav 6 procent organiskt (justerat för valutaeffekter och förvärv). Det var en avmattning mot helårssiffran som landade på +32 procent totalt sett, varav 20 procent organiskt. Bakom den fina tillväxten finns ledningens satsningar på USA, liksom förvärv där uppköpet av det brittiska profilklädesbolaget B.T.C. Activewear Ltd i Q3 innebär att New Wave Group nu etablerats som en av de riktigt stora spelarna på den brittiska marknaden. En god lagerhållning där man snabbt kan få ut leveranser har också varit en nyckelfaktor, medan många konkurrenter prioriterat kassaflödet och sänkt sitt varulager.

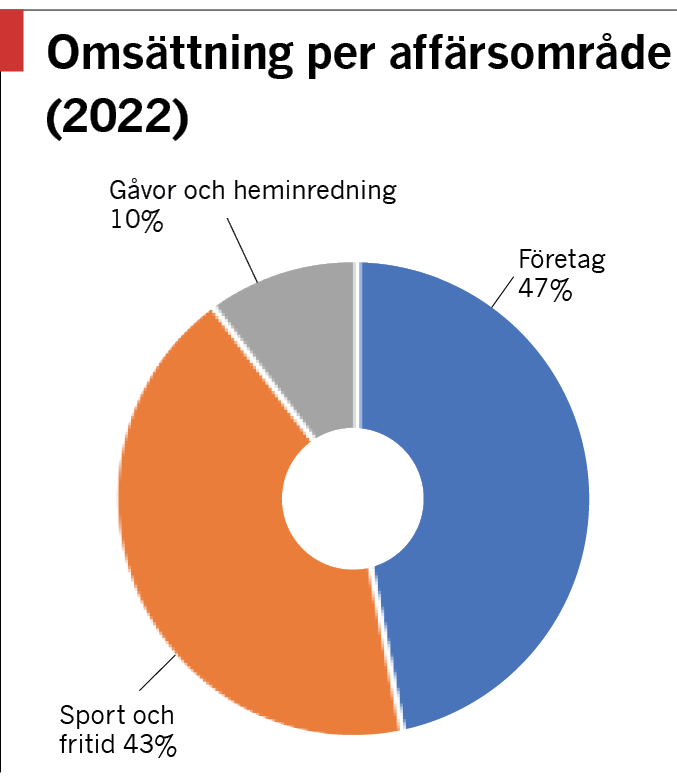

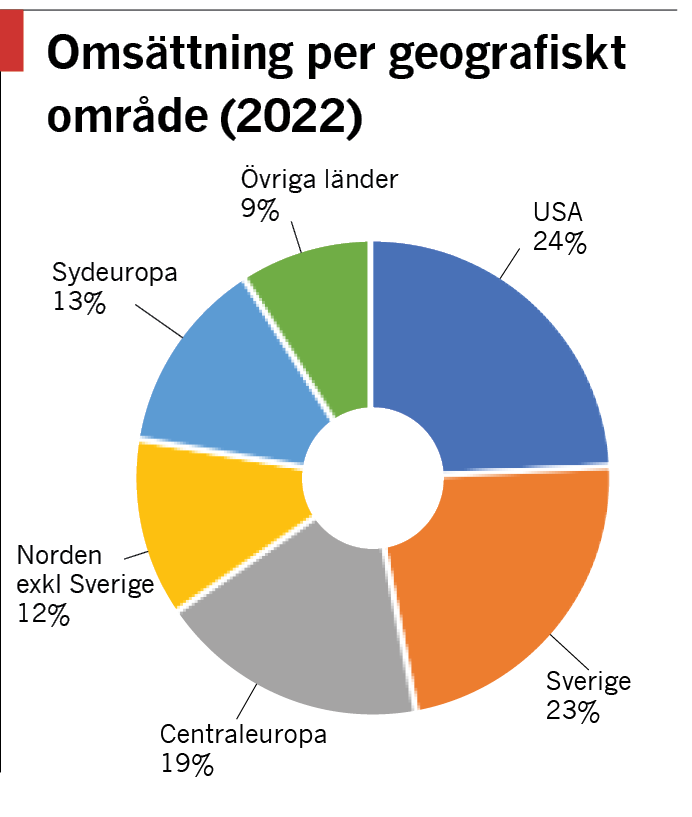

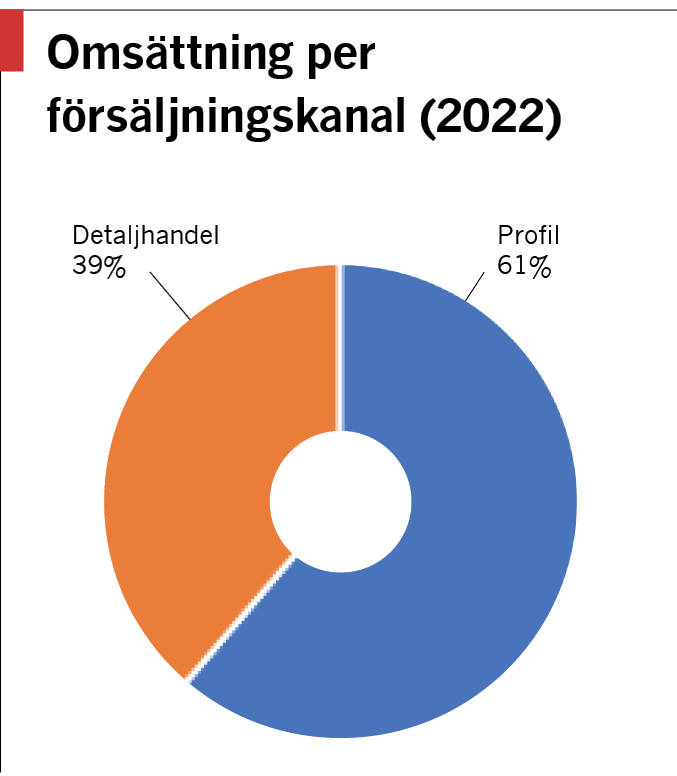

Den positiva utvecklingen under det tuffa året 2022 är inte minst kopplat till segmenten Företag och Sport & Fritid och det är främst regionerna USA och Europa där efterfrågan är särskilt stark. Ser man vidare till försäljningskanaler, profil och detaljhandel, så kan man i övrigt notera tillväxt i båda kanalerna. Med andra ord är det en stark marknad för New Wave vi bevittnar nu.

Och i sitt vd-ord anger Torsten Jansson att koncernen står väl rustad när det gäller t.ex. varumärken, produkter, servicegrad och lager i jämförelse med de flesta konkurrenter. På så vis finns alltså goda förutsättningar för att man skall kunna fortsätta ta marknadsandelar.

Stigande varulager kan vara ett huvudbry för investerare och varulagrets omsättningshastighet minskade de facto något jämfört med föregående år och uppgick till 1,1x (1,2x). Men Torsten Jansson är trygg med situationen i och med att varulagret nu nått den nivån ledningen eftersträvar, vilket framåtblickande borgar för fortsatt god service till kunderna samt därtill möjliggör fortsatt tillväxt.

En viktig nyhet under fjolåret är som sagt förvärvet av B.T.C. Activewear, vilket förväntas stärka New Waves marknadsposition inom rörelsesegmentet Företag med primärt fokus på försäljningskanalen profil. Med en prislapp på cirka 400 Mkr ser vi inte förvärvet som osedvanligt dyrt. Under 2021 redovisade B.T.C. en omsättning på 53 MGBP, motsvarande 676 Mkr till dagens växelkurs, vilket således betyder att vi pratar om en omsättningsmultipel kring 0,6x. Det kan i sammanhanget jämföras med New Waves egen värdering om 1,4x per 2023.

Behärskad skuldsättning

Och trots förvärvet framstår inte balansräkningen som ansträngande. Exkluderat leasingskulder uppgick den räntebärande nettoskulden till 1,6 Mdkr vid fjolårets slut, att jämföra med fjolårets rörelsevinst på 1,5 Mdkr. Det finns därmed utrymme för ytterligare förvärv för att dels växa genom geografisk expansion, men också genom nya varumärken och kategorier.

Under åren 2019 och 2020 uppvisade New Wave en rörelsemarginal i intervallet 8-9 procent, men sedan dess har både ökade volymer, effektiviseringar i organisationen och digitalisering samt till sist kompletterande förvärv vässat lönsamheten ordentligt. Idag är ambitionen att rörelsemarginalen ska uppgå till minst 15 procent och ifjol var utfallet 17 procent. För att försvara dessa höga nivåer betonar ledningen att man ska fokusera på ökad effektivitet per anställd, förutom en god kostnadskontroll och en bra bruttovinstmarginal. Dessutom ser man goda möjligheter att avsevärt förbättra lönsamheten i B.T.C. Activewear de kommande åren.

Ingen dyr aktie

New Wave kliver in i 2023 med ett gott förtroende och baserat på fjolårets siffror är värderingen inte alls ansträngd med en ev/ebit-multipel på 9. Här är successionsordningen en risk och där i exekveringsförmågan hos ledningen som för utomstående tycks vila mycket på Torstens axlar idag. Sannolikt finns en god plan för detta men värderingsmässigt kan man inte utesluta att det finns en viss riskpremie kring just ägar- och ledningssituationen idag.

På vår prognos för 2023 handlas New Wave-aktien till ev/ebit 8. Det är billigt och i våra ögon kan värderingen förklaras av att investerare prisar in en hårdlandning framöver där rörelsemarginalen faller tillbaka mot 2020 års pandemiår om 9 procent. Vi kan inte avfärda ett sådant scenario, men vi bedömer inte sannolikheten som hög baserat på vad som hänt i bolagets utveckling sedan dess med fokus på digitalisering och effektivare organisation. Skulle rörelsemarginalen röra sig ned mot 15 procent tror vi inte heller ledningen sitter stilla i båten utan aktivt anpassar verksamheten utifrån volymutfallet.

Höga ambitioner

Ledningens ambition är att växa omsättningen med 10-20 procent, varav 5-10 procent organiskt. För 2023 skissar vi på en försiktig organisk tillväxt om 2-3 procent givet dämpade konjunkturutsikter, vilket tillsammans med förvärvet av B.T.C. Activewear gör att tillväxten landar på dryga 7 procent för helåret. Framåtblickande ser vi vidare att kostnadsinflationen sjunker tillbaka varför vi antar att rörelsemarginalen faller måttligt till 16 procent i år och 15,5 procent för 2024. Vi väger här också in att ledningen avser att öka ”investeringarna” som bokföringsmässigt tas som kostnader i produktutveckling, marknad och nyetableringar. Detta för att säkra tillväxten 10 år framåt i tiden.

Förvärvsutrymmet lockar

Ovan ligger en bit utanför ramen för säljanalytikernas konsensusprognos, där vi bedömer att vi är försiktigare i antagandet för den organiska tillväxten under 2023. Men trots detta, allt sammantaget, kan man ändå anse att värderingen är förlåtande. Skulle rörelsemarginalen falla ned till 9 procent så kan man översätta detta till ev/ebit 14-15x, vilket förstås är högt men inget alarmerande. Men detta är en alltför stor diskrepans gentemot målet om minst 15 procent i rörelsemarginal, varför vi tycker man ska chansa här och nu. Inte minst så skapar balansräkningen förutsättningar till fler kompletterande förvärv och det är en pusselbit vi ser aktiemarknaden missa. Det blir ett köpråd för New Wave.

Kort om New Wave

New Wave Group är en tillväxtkoncern inom företags-, sport-, gåvo- och inredningssektorn. Genom att erbjuda sina produkter inom profilmarknaden och detaljhandelsmarknaden uppnås god riskspridning. Koncernen utvecklar därtill synergier genom att samordna design, inköp, marknadsföring, lager och distribution av sortimentet.

Börsvärdet är cirka 12 Mdkr och bland större aktieägare finns grundaren och vd:n Torsten Jansson samt investmentbolaget Svolder.

Text: Marcus Ewerstrand, Börsveckan

Investeringsrekommendationerna på den här sidan härstammar från Placera Media och sprids av Avanza Bank (Avanza). Källan bedöms som tillförlitlig men leverantören ansvarar för innehållet. Investeringsrekommendationerna sprids löpande utan känd periodicitet och informationen kan ändras över tid. Investeringsrekommendationen är en sammanfattning eller ett utdrag från en investeringsrekommendation som du hittar i dess helhet hos Placera Media.

Det är viktigt att du fattar egna beslut och bildar dig en egen uppfattning om lämpligheten att placera i de finansiella instrument som nämns på hemsidan. Du ska alltså inte bara förlita dig på informationen i investeringsrekommendationen. Avanza och Placera Media ingår båda i Avanza-koncernen. Här hittar du mer information om investeringsrekommendationer. Avanza står under Finansinspektionens tillsyn.