MilDef lockar

– Analysen är ursprungligen publicerad den 6/3-2023 i Börsveckan nummer 10 –

MilDef lockar med fin tillväxt inom säkerhets- och försvarssektorn. Även om värderingen kan se hög ut så växer bolaget snabbt in i den.

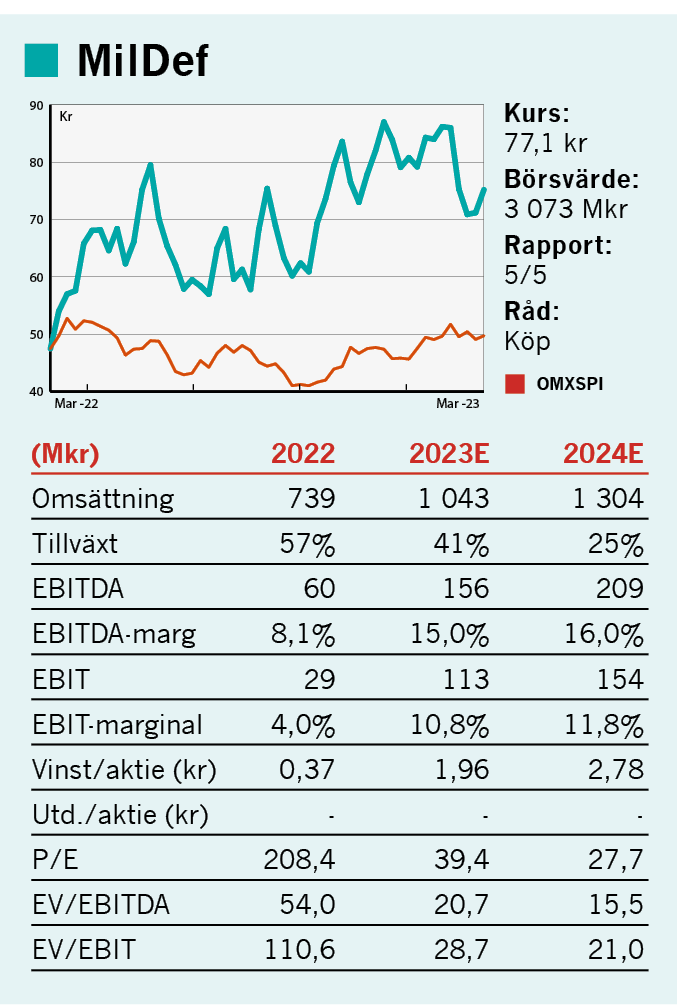

MilDef fick en fin start på börsen efter noteringen, och aktiekursen har rusat med över 50 procent under 2022. Men värderingen tilltalade oss då inte med en ev/ebit om 27x för nästa årsresultat varför rådet blev att avvakta. Vad som överraskat är så klart Ukrainakriget som påverkat tillväxten och förväntningarna i säkerhets- och försvarssektorn.

Nu när bokslutet släppts för räkenskapsåret 2022 kan man konstatera att MilDef går starkt. Omsättningen ökade under Q4 och helåret med 57 procent. I organiska termer en förbättring om 29 respektive 26 procent. Enligt vd Björn Karlsson, som framöver kommer lämna av privata skäl men som föreslagits som styrelseordförande, förklaras utvecklingen av att MilDef fortsätter framgångarna inom strategiska Nato-projekt – framförallt gällande digitalisering och modernisering av fordon.

Välfylld orderbok

Det är inte bara på omsättningsnivån man kan se en fin tillväxttrend. Även orderingången har varit fenomenal under Q4 och fjolåret med en tillväxt om 27 respektive 59 procent. Med en orderstock om 1,2 Mdkr innebär det att MilDef har säkrat en stor del av omsättningstillväxten framöver.

Vi gillar också att bruttomarginalen förstärkts under 2022 till 48 procent (45), varav en oförändrad nivå under Q4 om 46 procent (46). Det indikerar att MilDef kan konkurrera på marknaden med sina lösningar och det är tack vare volymökningar som bruttomarginalen förbättrats under fjolåret.

Efterfrågan drivs framför allt av ett starkt underliggande behov av digitalisering och modernisering hos MilDefs slutkunder och geografiskt utgör Norden den största marknaden och kunderna utgörs inte minst av försvarsmakter. Som exempel på efterfrågan kan nämnas att bolaget tecknat ett 20-årigt ramavtal värt 2,8 miljarder kronor, med en icke namngiven försvarsmakt i ett europeiskt Nato-land. Ordervärdet på̊ denna initiala affär uppgår till cirka 50 Mkr med leveranser under perioden 2023-2024. Ordern omfattar prototyputveckling och systemdesign med fokus på digitalisering, infrastruktur och säkerhet.

Samtidigt har bolaget påverkats negativt av brist på halvledarkomponenter. Det innebär dock bara en periodiseringsförändring i att resultatet i Q4 försämras, men kompenseras då istället av en förbättring under första halvan 2023. Under Q4 hamnade ebitda-marginalen på 13,8 procent (17,2), vilket för helåret 2022 gjorde att marginalen blev 8,1 procent (6,9).

Förvärv stöder internationalisering

Andra nyheter under 2022 är förvärvet av Handheld som betyder att MilDef adderar en välfungerande verksamhet i Tyskland samt en verksamhet i USA som fördubblar MilDefs avtryck. Handheld bidrog med 60 Mkr i omsättningen under Q4. Dessutom har bolaget etablerat en produktionsanläggning i Wales utifrån ambitionen att erbjuda kunderna en utökad nationell försörjningstrygghet. Detta tror vi är en viktig differentieringsfaktor i konkurrensen på marknaden, då pandemiåren visat på sårbarheter i globala försörjningskedjor.

Långsiktigt ser marknadsutsikterna alltjämt positiva ut. Ledningen har som målsättning att växa omsättning med minst 25 procent årligen, inkluderat förvärv, tillsammans med en ebitda-marginal om minst 10 procent. Historiskt har MilDef lyckats växa omsättningen med 19 procent i median under perioden 2016-2022 och vad gäller ebitda-marginalen har man legat över 14 procent under åren 2017 (14,7) och 2020 (17,2). Med andra ord ser målbilden inte orealistisk ut. I balansräkningen finns heller inget att oroa sig för. Exkluderat leasingåtaganden är den räntebärande nettoskulden 168 Mkr. Ställer vi nettoskulden mot förväntat ebitda-resultat för innevarande år så landar nettoskuldskvoten på 1,1x. Någon utdelning för 2022 har inte föreslagits mot bakgrund av den branta tillväxttakten.

Hög tillväxt, hög värdering

Med sin defensiva profil och starka tillväxtutsikter tillhör MilDef inte fyndkategorin. På våra prognoser för 2023 värderas bolaget till ev/ebit 29x. Det är så klart väldigt högt, men i förhållande till tillväxtutsikterna med en förväntad tillväxt i rörelseresultatet om över 35 procent under 2023-2024 är det inte heller en orimlig värdering anser vi och redan till 2024 kommer värderingen ner mot 21x. Med den upprustning som sker finns det också goda möjligheter för uthållig tillväxt för Mildef. Vad som kommer att driva resultatet framöver är inte minst den starka orderboken, nya ramavtal på plats, liksom god kostnadskontroll där brist på halvledarkomponenter inte är ett långsiktigt problem. Kompletterande förvärv kan också tänkas dyka upp för att bredda produktutbudet eller den geografiska närvaron.

Allt sammantaget anser vi att aktien lockar till köp trots en högre värdering än det vi tenderar att gilla. Mildef har ljusa tillväxtutsikter och är en bra aktie inom tillväxtfacket.

Kort om MilDef

MilDef erbjuder produkter och tjänster för taktisk IT till samhällsviktig verksamhet. Bolaget utmärker sig genom skräddarsydda lösningar i krävande miljöer. MilDefs produkter inom hårdvara och mjukvara kombineras med tjänster för att leverera effektiv digitalisering. Idag är man verksamt på den globala säkerhets- och försvarsmarknaden samt inom annan samhällsviktig verksamhet.

Börsvärdet är cirka 3 Mdkr och bland större aktieägare finns förutom MilDef Crete (taiwanesiskt partnerbolag), investmentbolaget Svolder samt 3AP.

// Marcus Ewerstrand, Börsveckan

Investeringsrekommendationerna på den här sidan härstammar från Placera Media och sprids av Avanza Bank (Avanza). Källan bedöms som tillförlitlig men leverantören ansvarar för innehållet. Investeringsrekommendationerna sprids löpande utan känd periodicitet och informationen kan ändras över tid. Investeringsrekommendationen är en sammanfattning eller ett utdrag från en investeringsrekommendation som du hittar i dess helhet hos Placera Media.

Det är viktigt att du fattar egna beslut och bildar dig en egen uppfattning om lämpligheten att placera i de finansiella instrument som nämns på hemsidan. Du ska alltså inte bara förlita dig på informationen i investeringsrekommendationen. Avanza och Placera Media ingår båda i Avanza-koncernen. Här hittar du mer information om investeringsrekommendationer. Avanza står under Finansinspektionens tillsyn.