Riksbanken – om möjligt, gör en u-sväng

Det blir inte alltid som man tänkt sig. Pandemi, flaskhalsar, ekonomisk återhämtning efter nedstängningar av samhällen och ett krig, som var och en för sig är svåra att ens föreställa sig, har fått Riksbanken att konstatera att inflationen nu blivit för hög.

Från att tidigare ha tänkt räntehöjning först 2024 är det nog snarast 2022 som ligger för handen, även hos Riksbanken. På marknaden handlar diskussionen om det är i april, juni eller september som startskottet går för en serie av kommande räntehöjningar.

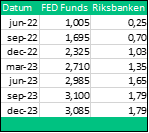

USA som vanligtvis ligger ett par kvartal före, höjde 25 punkter den 16 mars och FED har sedan dess fortsatt kommunicera till marknaden med en mycket hökaktig ton. Det kan komma höjningar om 50 punkter vid behov, eventuellt redan i samband med nästa möte i början av maj. Marknadens aktörer prissätter relativt snabba räntehöjningar, både för USA och Sverige.

Källa: Infront

I prisbilden ligger redan att FED höjer till 1% i sommar för att fortsätta till dryga 3% i slutet av 2023 enligt bilden ovan. För Riksbankens del bedömer penningmarknadens aktörer att räntan eventuellt kan komma att höjas redan i april och helt säkert med 25 punkter i juni. Vid slutet av innevarande år ligger Reporäntan på drygt 1% för att fortsätta upp till strax under 2% nästkommande år. För hushåll med rörliga boräntor kan en sådan utveckling komma att bli kännbar då boräntorna i så fall hamnar kring 3% redan nästa höst.

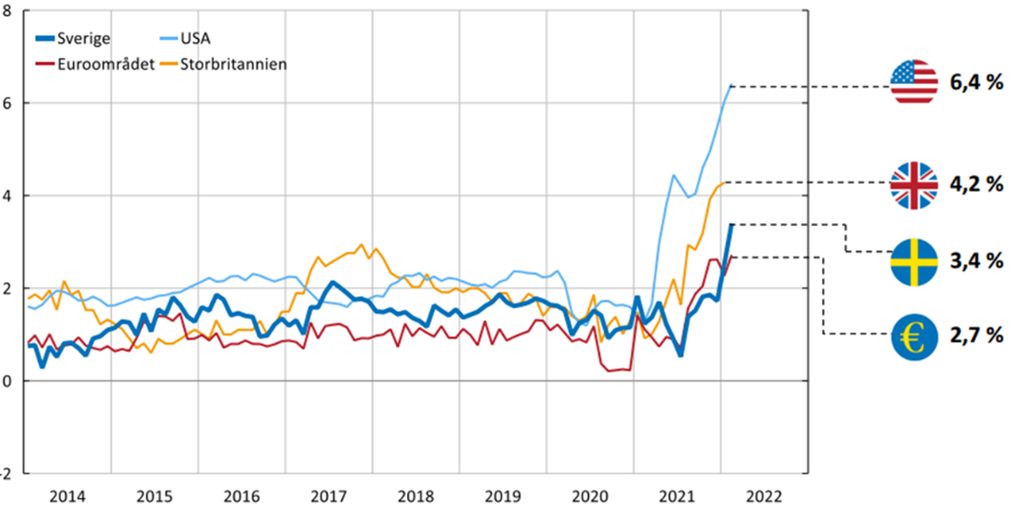

Underliggande inflation fortsätter upp

Källa: Riksbanken (Anm. Sverige: KPIF exkl. energi, Euroområdet: HIKP exkl. energi, livsmedel, alkohol och tobak, USA: KPI exkl. energi och livsmedel, Storbritannien: KPI exkl. energi och livsmedel)

Den underliggande inflationen (bild ovan), rensat för energi för Sveriges del, har redan nått 3,4% och det är alldeles för högt i ett längre perspektiv. Det har fört med sig att marknadens långsiktiga inflationsförväntningar stigit och det är just dessa som Riksbanken har under lupp. För någon vecka sedan kom preliminära inflationssiffror för mars månad förTyskland som steg till 7,3%, den högsta nivån sedan 1981. För Spanien var motsvarande siffra hela 9,8%.

Det är svårt att finna argument för att reporäntan behöver ligga kvar på 0 vilket talar för en höjning redan till slutet av juni. Om Riksbanken vill få mer information om den stundande lönerörelsen kan en första höjning komma i samband med sammanträdet den 19-20 september, som också infaller efter riksdagsvalet.

Centralbankerna driver tanken om TINA

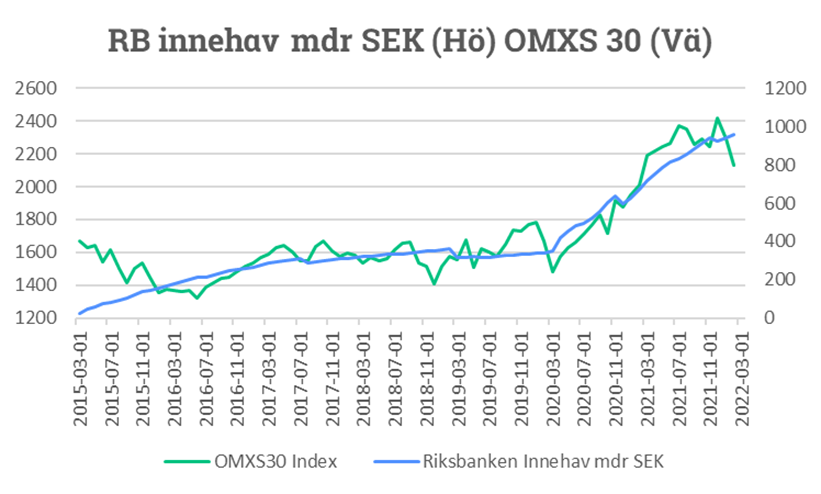

Källa: Riksbanken, Infront

Riksbankens program på 700 miljarder kronor för utökade köp av värdepapper löpte ut i december 2021. Det totala innehavet uppgår nu till hisnande 960 miljarder kronor. Hela tanken med att köpa värdepapper och lägga på balansräkningen är att understödja återhämtningen av ekonomin genom att tillföra likviditet i banksystemet och underlätta tillgången på krediter. Jag kan konstatera att Riksbanken har lyckats!

Däremot driver det också människors beteende enligt TINA (There Is No Alternative) och FOMO (Fear Of Missing Out) vad gäller att hänga med i börsracet. Riksbankens köp och innehav av räntebärande värdepapper har ett starkt samband med börsens utveckling vilket framgår av grafen ovan. Accelerationen av börsens utveckling sammanfaller med Riksbankens ökade köp av finansiella tillgångar i samband med pandemins utbrott i mars 2020 och framåt. Frågan är vad som händer med börsen när Riksbanken skall börja sälja av tillgångarna?

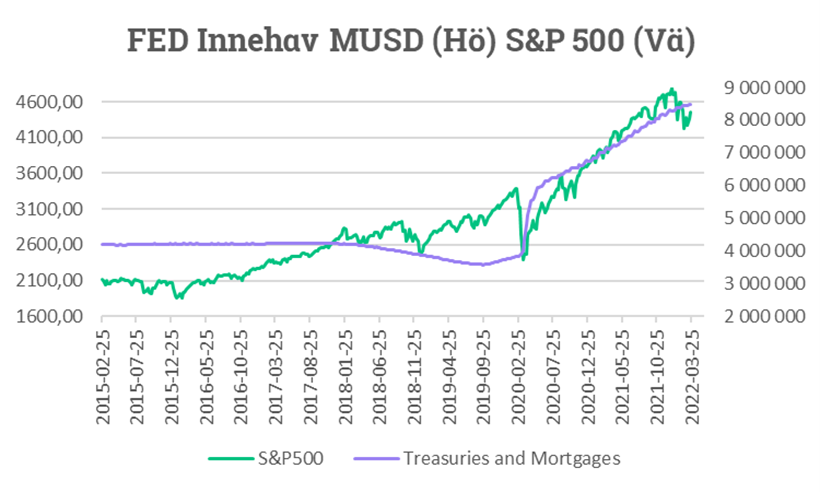

Källa: Federal Reserve Bank of Saint Louis, Infront

På samma sätt kan vi se utvecklingen för S&P 500 i takt med att FED köpt på sig räntebärande tillgångar som nu återfinns på balansräkningen. FED kan snart komma att kombinera korträntehöjningar med försäljningar av dessa tillgångar som byggts upp över tid i syfte att stötta den ekonomiska återhämtningen. FED kan helt enkelt komma att sätta tonen för börshumöret. Det är som om en riktigt stor fond bestämmer sig för att minska exponeringen mot finansiella tillgångar och aktivt börjar sälja av innehaven i portföljen. Kanske är det rentav så att FED faktiskt studerar avkastningskurvans lutning och vill styra densamma? Då kan FED sälja av obligationer med längre löptider för att hålla yieldkurvan positiv mätt som skillnaden mellan 10 år och 2 år.

Hur kan jag tänka som investerare

Med en amerikansk arbetsmarknad som går på alla cylindrar finns inget alternativ till höjda räntor. Det tar tid innan höjningarna får effekt. Arbetslösheten som nu ligger på historiskt låga 3,6% lär fortsätta ned i takt med att fler jobb skapas i en ekonomi som redan befinner sig i full sysselsättning.

FED har därför relativt bråttom att få upp såväl korta som långa räntor. I den korta delen av obligationskurvan har relativt mycket redan prisats in. Den längre delen av kurvan kan fortsatt komma att påverkas av långsiktiga inflationsförväntningar och av framtida försäljningar av obligationer från FED.

Börsen kan då komma att få svårt att försvara nuvarande värdering. S&P 500 handlar kring P/E 20 baserat på nästa års vinstestimat. Det är högt i ett historiskt perspektiv. Börserna kan komma att bli flödesstyrda om och när centralbankerna väl bestämmer sig för att minska sina innehav av värdepapper genom så kallad Quantitative Tightening (QT).

Riksbanken å sin sida har under en relativt lång tid kört med gasen i botten och genomfört kraftiga penningpolitiska stimulanser som nu snabbt behöver ändra kurs, autopiloten måste helt enkelt stängas av. Det får mig att tänka på James Bond under pågående biljakt uppe i bergen i alperna, i hög hastighet med många skarpa kurvor och trånga passager där GPS:en just meddelar: ”om möjligt, gör en u-sväng”

Lycka till på marknaden!

Magnus Lilja

Chef Private Banking

Vill du också bli Private Banking-kund? Se länken nedan:

avanza.se/privatebanking

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza