Säker utdelning i NCC

– Analysen är ursprungligen publicerad den 29/5-2023 i Börsveckan nummer 22 –

NCC har haft det motigt på börsen och värderingen är nu rejält pressad. Med en stark balansräkning finns dock gott om utrymme för utdelningar och bolaget borde klara av lågkonjunkturen hyggligt.

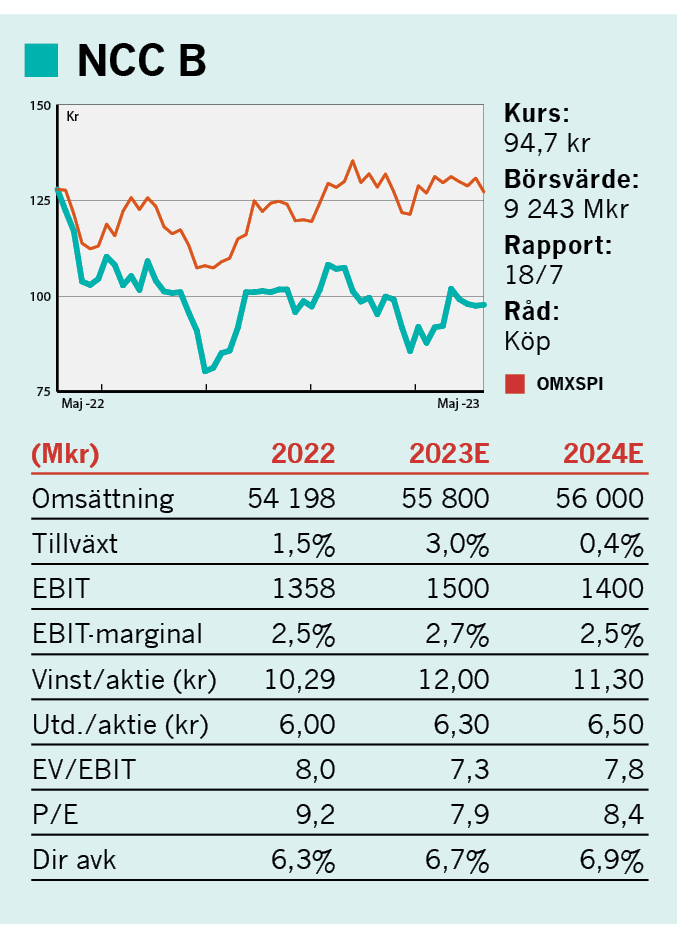

Byggbolaget NCC har verkligen inte rosat marknaden de senaste åren. På fem år har aktien gett en avkastning på -40 procent. Utdelningar har hyfsat till totalavkastningen men även inkluderat dessa så är avkastningen kring -30 procent under den senaste femårsperioden. Det kan jämföras med OMXSGI som under samma period gett +65 procent. Detta är ett kraftigt underbetyg åt huvudägaren Nordstjernan som alltjämt äger knappt 10 procent av aktierna trots att man i december sålde 6,5 procent av bolaget till norska Obos som nu är tvåa på ägarlistan. Priset var 110 kr vilket ska jämföras med nuvarande aktiekurs kring 95 kr.

Det är spontant lätt att se vad norska Obos ser i detta case. NCC:s börsvärde är nere på 9,3 miljarder kr och inkluderat nettoskulden på knappt 1,7 miljarder kr (ex leasing) är värderingen inte högre än 6,5 gånger det rullande rörelseresultatet på 1,68 miljarder kr, eller p/e 7.

Omsättningen är 56,5 miljarder kr på rullande 12 månaders basis och rörelsemarginalen är 3 procent. Snittet de senaste fem åren (2018-2022) är en marginal på 2,4 procent.

Diversifierad intäktsbas

Men NCC är ett relativt komplext bolag. Verksamheten är uppdelad i fem olika affärsområden vilka är; Infrastructure (30% av omsättningen i Q1), Building Sweden (26%), Building Nordics (27%), Industry (8%) samt Property Development (9%).

Infrastructure är byggnation av vägar, broar, markarbeten, järnväg, energi & vattenanläggningar etc. Det är således inte cykliskt. Building Sweden och Building Nordics är byggnation av kontor, bostäder till ungefär hälften, medan renoveringar och byggnation av samhällsfastigheter utgör andra hälften. Industry är asfalt och beläggning. Property Development (kommersiell fastighetsutveckling) är slutligen en riktig joker med väldigt slagigt resultat där projekt resultatavräknas löpande. Egentligen behöver man justera för vinsten från denna verksamhet då det är väldigt svårt att prognostisera resultatet från projektverksamheten. Under 2021 stod detta affärsområde för 26 procent av koncernens rörelsevinst och under 2022 var motsvarande siffra hela 35 procent. Och i senaste Q1 var all vinst härifrån.

Sammantaget kan man säga att runt 60 procent (grovt hugget) av NCC:s omsättning är någorlunda ocyklisk och resterande 40 procent är väldigt cyklisk, där den senare möter tuffa tider närmaste 1-2 åren där byggnation av bostäder och fastighetsprojekt helt stannat av. Runt 60 procent av intäkterna förra året kom från Sverige, runt 20 procent från Danmark och resterande 20 procent är fördelade jämnt över Finland och Norge.

Ser man till NCC:s samlade vinst så är dock andelen cykliskt betydligt högre om man ser till hur utvecklingen har varit de senaste två åren med stora vinster från projektutvecklingen. Här får man anta att det kommer betydligt tuffare tider framgent och det kommer påverka den långsiktiga intjäningen från denna del av koncernen. Vid första kvartalets utgång var 11 (10) projekt pågående eller färdigställda men ännu inte resultatavräknade. Nedlagda kostnader i samtliga projekt var 7,4 (6,3) miljarder kr, vilket motsvarar en total färdigställandegrad om 64 (61) procent. Färdigställandegraden i pågående projekt uppgick till 55 (61) procent.

Syna kärnverksamheten

Projektutvecklingen kommer alltid vara slagig. Viktigast att bedöma är utvecklingen inom de andra delarna, och framförallt Infrastructure samt byggverksamheten i Sverige och Nordics. Här var trenden solid inom Infrastructure men klart sämre inom byggrörelsen i Q1. Justerat för projektutvecklingen förbättrades ändå rörelseresultatet till -107 Mkr (-199) i Q1, som är ett säsongsmässigt svagt kvartal. Orderingången och orderboken har förvisso kommit ner lite men är fortsatt på goda nivåer. Orderstocken på 59 miljarder kr motsvarar 105 procent av den rullande omsättningen. Mer än en tredjedel av ordervärdet under första kvartalet kommer från vatten- och energiområdet, där NCC har en stark position och där marknaden präglas av stora investeringsbehov.

Inflation slår mot tillväxten

NCC påverkas generellt av den allmänna konjunkturen och utvecklingen av BNP. Kostnadsökningar och stigande räntor har en dämpande effekt på marknaden förstås och hela 2022 påverkades bolaget av stigande priser på insatsvaror och energi. På sikt leder högre priser till minskad efterfrågan, samtidigt som stigande räntor påverkar intresset för investeringar i nya fastigheter negativt. Bostäder och kontor drabbas hårdast men lyfter man blicken något så görs ändå stora industrisatsningar i delar av Sverige, inte minst i Norrland. Det finns också en stark underliggande efterfrågan både på bostäder och på samhällsfastigheter som exempelvis skolor, fängelser, sjukhus och äldreboenden, drivet av tillväxt och utveckling i storstadsregionerna och kring andra tillväxtregioner. Detta driver i sin tur även satsningar på infrastruktur som vägar, kollektivtrafik, vatten och avlopp samt energilösningar.

För NCC gäller det nu att visa att bolaget kan vässa lönsamheten inom byggrörelsen samt inom Infrastructure. Värderingen är pressad och ledningen likaså, med vd Tomas Carlsson i spetsen som dessförinnan lyckades väl i Sweco. Han klev in som vd i januari 2018 och har sedan dess inte infriat de högt ställda förväntningarna som låg på honom vid utnämnandet.

NCC sätter ribban högt

Ambitionerna är högt ställda framgent där målet är att NCC ska leverera en vinst per aktie på över 16 kr för 2023, att jämföra med 10,3 kr 2022. Tomas Carlsson menar att målet kvarstår, men det har naturligtvis blivit svårare att nå på grund av osäkerheten i omvärlden. Vidare skriver han att ”Marknaden finns där om än inte överallt eller på samma ställen som tidigare. Det gäller för oss att vara väl positionerade, välja rätt och genomföra med disciplin.”

Ser man till förväntningarna på NCC så ligger estimaten på en vinst per aktie kring 13 kr i år. På rullande 12 månaders basis ligger denna vinst redan på 13,5 kr, tack vare fina vinster inom projektutvecklingen. På fjolårets nivå är p/e-talet 9. Det är billigt. Ev/ebit är inte högre än 7 för 2023 på konsensusestimaten. Vi ligger lite lägre än konsensus och räknar försiktigt med en marginal kring den historiska snittmarginalen för de senaste fem åren som ligger på cirka 2,5 procent.

Balansräkningen är stark med en nettoskuld som är i linje med det rullande rörelseresultatet, eller 0,7x ebitda . Det kan jämföras med målet om maximalt 2,5x, trots att man köpte tillbaka aktier för cirka 1 miljard förra året. NCC delade ut 6 kr/aktie för 2022, vilket ger 6,3 procents direktavkastning. Denna känns väldigt robust och uthållig givet den låga skuldsättningen och det faktum att den operativa trenden var positiv i Q1.

Allt sammantaget så är NCC inte någon raket på börsen och det krävs hårt arbete för Tomas Carlsson & Co nu när konjunkturen sviktar, men verksamheten torde klara av en lågkonjunktur rätt hyggligt och värderingen är som sagt pressad vilket begränsar fallhöjden.

Vi säger köp i NCC.

Text: Gabriel Isskander

Investeringsrekommendationerna på den här sidan härstammar från Placera Media och sprids av Avanza Bank (Avanza). Källan bedöms som tillförlitlig men leverantören ansvarar för innehållet. Investeringsrekommendationerna sprids löpande utan känd periodicitet och informationen kan ändras över tid. Investeringsrekommendationen är en sammanfattning eller ett utdrag från en investeringsrekommendation som du hittar i dess helhet hos Placera Media.

Det är viktigt att du fattar egna beslut och bildar dig en egen uppfattning om lämpligheten att placera i de finansiella instrument som nämns på hemsidan. Du ska alltså inte bara förlita dig på informationen i investeringsrekommendationen. Avanza och Placera Media ingår båda i Avanza-koncernen. Här hittar du mer information om investeringsrekommendationer. Avanza står under Finansinspektionens tillsyn.