Vänder den amerikanska techsektorn 2023?

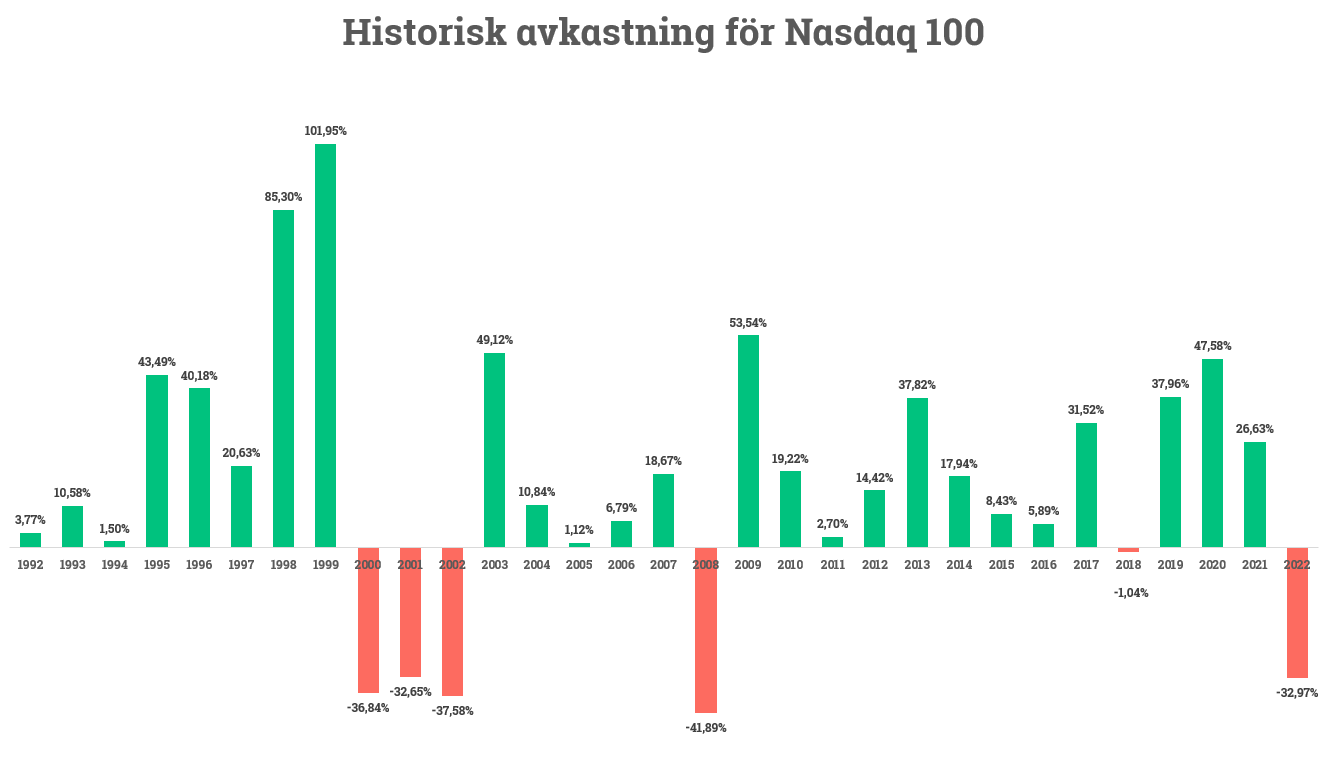

Tekniktunga Nasdaq 100 sjönk närmare -33% under 2022 vilket med enkelhet kvalar in som det sämsta börsåret sedan finanskrisens 2008 då indexet tappade -42%. Kan 2023 bli starten på en vändning för den sargade sektorn?

De finansiella marknaderna håller som bäst på att anpassa sig till ett högre ränteklimat. Hårdast slår det på räntekänsliga tillgångar såsom långa obligationer och techbolag med vinsterna en bra bit in i framtiden. Nu har rotationen från tillväxt till värde pågått sedan 2021 och under den perioden har räntenivån stigit rejält, så frågan är om vi snart ser pendeln slå tillbaka.

Dow Jones sprang åttor runt Nasdaq ifjol

Skillnaden mellan tekniktunga Nasdaq och anrika Dow Jones utveckling ifjol var på den högsta nivån sedan IT-bubblan sprack för över 20 år sedan. Dow Jones stängde året med en nedgång på -8,8% vilket var hela 24,3%-enheter bättre än Nasdaq som stängde -33,1% ned. Det är en rejäl skillnad.

Stigande räntor har pressat techbolagen

Amerikanska centralbanken FED började fjolåret med en ränta nära 0% och avslutade året med en ränta i spannet 4,25 – 4,50%. Detta är den snabbaste ränteuppgången sedan 1980-talet där året bjöd på fyra så kallade trippelhöjningar och flertalet dubbelhöjningar.

Resultatet blir en form av omvänd hävstång som effektivt krymper nuvärdet på techbolagens framtida vinster eftersom den riskfria räntan stiger. Det är av exakt den anledningen som bolagen i Dow Jones klarar sig bättre, hellre en fågel i handen än tio i skogen.

Begreppet TINA som syftar på att det inte finns några alternativ till aktier har snabbt bytts ut till TARA, eftersom det nu finns rimliga alternativ.

Vad kan bryta den negativa utvecklingen?

Sentimentet för sektorn surnade till redan under 2021 då FED:s Jerome Powell övergav narrativet om att inflationen var övergående på kort sikt. Dessutom aviserades att centralbanken skulle påskynda sin minskning av tillgångsköp, s.k. tapering. Nasdaq toppade 22 november 2021 och sedan dess fick vi bevittna snittaktien sjunka -66% fram till årslägsta under 2022 – en regelrätt krasch med andra ord.

Under 2022 var börsen i mycket stor utsträckning makrodriven och dansade efter den amerikanska tioåringens utveckling. Nu har vi den stora räntekraschen bakom oss, ett skeende där amerikanska obligationsmarknaden upplevde sämsta året på över 100 år. Sannolikheten att vi får en upprepning är mycket liten och alldeles oavsett blir effekten mindre av att se stigande räntor härifrån jämfört med när vi lämnade nollränteklimatet.

Framöver är den stora frågan huruvida inflationen biter sig fast och när vi passerar räntetoppen. FED säger att vi bör förvänta oss högre ränta under längre tid. Marknaden oroar sig snarare för recession, vilket i min bok inte är förenligt med högre ränta under längre tid.

Om FED skulle byta spår eller åtminstone ta en paus i sin åtstramande penningpolitik skulle det addera riskvilja i marknaden och med hög sannolikhet lyfta sektorn. Bolagen är naturligtvis sina egna lyckas smeder men makromotvinden från stigande ränta har överskuggat det mesta hittills.

Större fokus på bolagens fundamenta

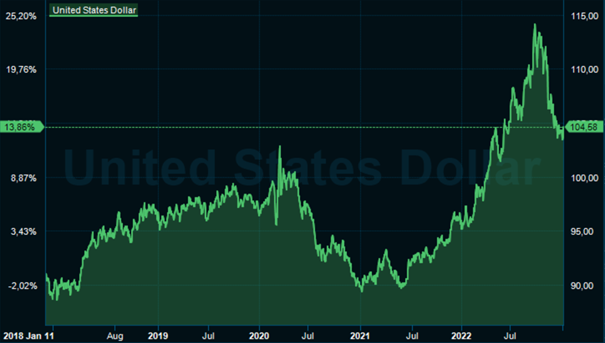

Vi bör dock komma ihåg att en stor del av ränterörelsen redan materialiserats. Det innebär att bolagens fundamenta väger tyngre nu än vad den gjorde ifjol. En re-accelererad tillväxt, stigande vinst och sjunkande dollar är något man bör hålla koll på. Många techbolag är stora multinationella bolag med stor del av intjäningen i utländsk valuta. Den urstarka dollarn har satt press på många bolag som sett sin konkurrenskraft naggas i kanten.

För att exemplifiera kan sägas att Microsoft inhämtar närmare halva sin försäljning från utlandet. Netflix, Meta Platforms och Alphabet hämtar samtliga in mer än halva bolagets intäkter i utländsk valuta. Den urstarka dollarn har med andra ord adderat en pikant valutamotvind.

Nu har vi dock sett en viss försvagning sedan slutet på september. Det är välkommet då CNBC i slutet på fjolåret noterade att en procents dollarförstärkning påverkade vinsten i S&P500 negativt med en halv procent.

FAANG:s vikt i index har sjunkit tillbaka från höga nivåer

Akronymen FAANG avser bolagen Meta Platforms (Facebook), Amazon, Apple, Netflix och Alphabet (Google). Tillsammans har de symboliserat techsektorn som dominerade hela förra årtiondet. Under förra året sjönk dock det samlade börsvärdet för dessa bolag med över motsvarande 30 000 miljarder kronor, alltså nästan motsvarande 6x Sveriges BNP (2021). Efter nedgången sjönk vikten i S&P500 för dessa aktier från 17% 2021 till 13% 2022.

Dramatiska rörelser för många techbolag under 2022

Nedan ser du de dramatiska rörelserna i några välkända techbolag. Nedgångar på 20 – 30 % tillhörde vanligheten under första halvåret ifjol, dramatik är bara förnamnet. Meta Platforms två sämsta dagar någonsin inföll båda under fjolåret med en nedgång på -26,4% den 3 februari respektive -24,6% den 27 oktober.

- Apple -26%

- Microsoft -28%

- Alphabet -39%

- Adobe -41%

- Amazon -50%

- Nvidia -50%

- Netflix -51%

- AMD -55%

- Snowflake -58%

- Paypal -62%

- Meta Platforms -64%

- Tesla -65%

- Spotify -66%

- Shopify -75%

- Snap -81%

Hur ser då värderingen ut?

Till syvende och sist går det inte att komma ifrån värderingen. Ett bolag kan vara hur fantastiskt som helst men med en pikant prislapp är det nog klokt att avstå och invänta bättre ingångslägen.

Nu värderas Nasdaq till P/E 23,8x baserat på de senaste tolv månaderna. För ett år sedan var det släpande P/E-talet 39,6x.

Blickar vi framåt är P/E-talet 21,9x vilket ska sättas i relation till 30,2x för ett år sedan. Vi har med andra ord fått en betydligt lägre värdering. Förvisso kan man argumentera för att värderingen inte är låg i absoluta tal men samtidigt tenderar den här typen av digitala och ofta mycket skalbara bolag att värderas högre än börsen i stort.

Private Banking-kundernas favoriter 2022

Här ser du de aktierna som våra Private Banking-kunder nettoköpte mest under fjolåret.

- Spotify

- Berkshire Hathaway

- Meta Platforms

- Polestar

- Netflix

- Alphabet A

- Nvidia

- Affirm

- Occidental Petroleum

- Babylon

- Cloudflare

- Tesla

- Microsoft

- Snowflake

- Docusign

Om vi ser inflationen bromsa in snabbare än förväntat bör det kunna leda till att FED lättar på foten från räntebromsen. Det skulle ge sektorn medvind. Men alldeles oavsett har motvinden mojnat i takt med att räntan kommit upp. Nu är det upp till bevis för sektorn, mer på egna meriter.

God fortsättning på det nya året,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.