Vart är långräntor på väg?

Ett av de viktigaste tillgångsslagen på de finansiella marknaderna är de långa marknadsräntorna där vi sett stora rörelser under året. Var står vi nu och i vilken riktning är räntorna på väg?

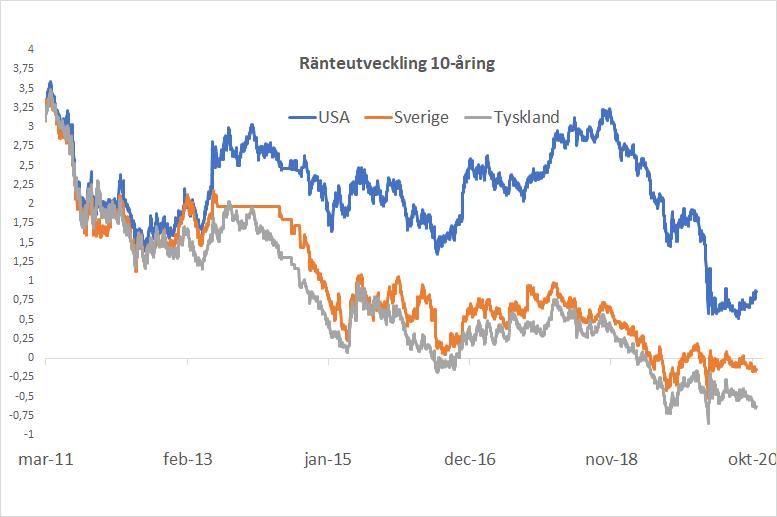

Nuvarande ränteläge

De längre räntorna på statsobligationer, tio-år och uppåt, har under året sjunkit kraftigt. Ränteutvecklingen tog fart i februari i samband med Covid19-utbrottet, där bland andra den amerikanska centralbanken, FED, hann sänka räntan tillbaka till nollstrecket, lansera ”unlimited QE” samtidigt som man återlanserade hela verktygslådan från 2008 -fast i ännu högre uträckning.

För obligationsinvesterare i statspapper har det här inneburit goda tider då lägre räntor innebär högre pris och därmed kapitalvinster på obligationer. Dagens räntenivåer i västvärlden är historiskt sett på låga nivåer och till och med negativa i ett par länder – inklusive Sverige. Bilden är delvis en annan i Emerging markets men även där är räntor låga i jämförelse med vad de varit. (Nedan tabell visar nuvarande nivåer på marknadsräntor)

Källa: Infront

Vad säger avkastningskurvan?

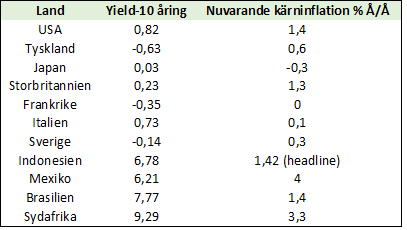

Emellertid hade avkastningskurvan, den kurva som visar avkastningen för olika förfall, redan inverterat långt tidigare i USA – då korta räntor avkastade mer än långa till förfall. Historiskt har det här varit än god indikator på att recessionen varit i antågande. Så blev det även den här gången. (Nedan visas en graf -mellan korta & långa räntor för att illustrera sambandet – där den blå linjen belyser skillnaden i ränta mellan en 10-årig vs en 2-årig obligation)

Källa: Fred – St Louis FED

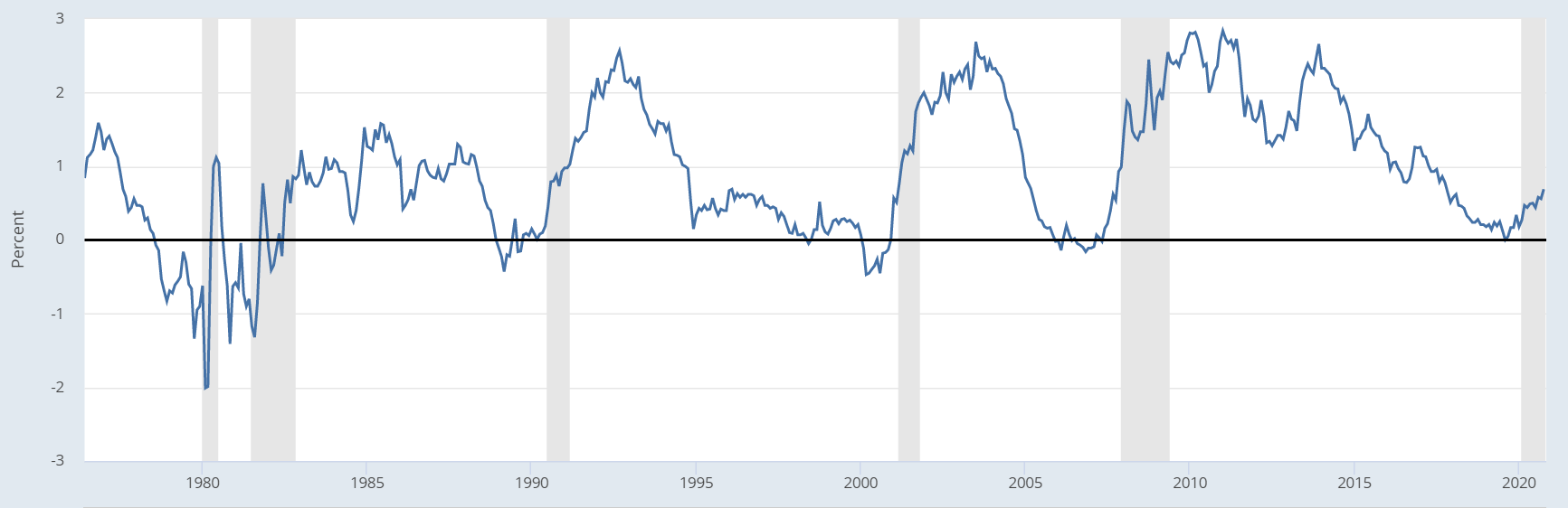

En annan observation som går att göra utifrån historiken är att kurvan efter eller redan under en recession börjar luta kraftigare. Största anledningen till det är främst korträntans drastiska tapp i samband med de räntesänkningarna som gjordes i våras. Dagens kurva, som visas nedan, illustrerar just denna brantning som skett.

Källa: Infront

Hur blir det nu?

Den långa räntan, 10-år och uppåt, har försiktigt börjat röra sig uppåt senaste tiden i takt med att investerare prisar in en bättre tillväxt och potentiell inflationsbild. Även om det rör sig om små förändringar än så länge kan man fråga sig om det är början på en ny uthållig trend eller en kort rekyl på den strukturellt långa trenden med fallande räntor vi haft i 40-år?

Det är förstås en knepig fråga som förutom inflations- och tillväxtförväntningarna måste ta med det utbud av obligationer som marknaden förväntas se. På utbudsfronten vet vi att i spåren av pandemin har stater över hela världen tvingats ta stora budgetunderskott och därmed kraftigt öka sin skuldstock.Normalt sett ska det här leda till högre marknadsräntor men när aktörerna på marknaden är oroliga föredras ändå längre statspapper.

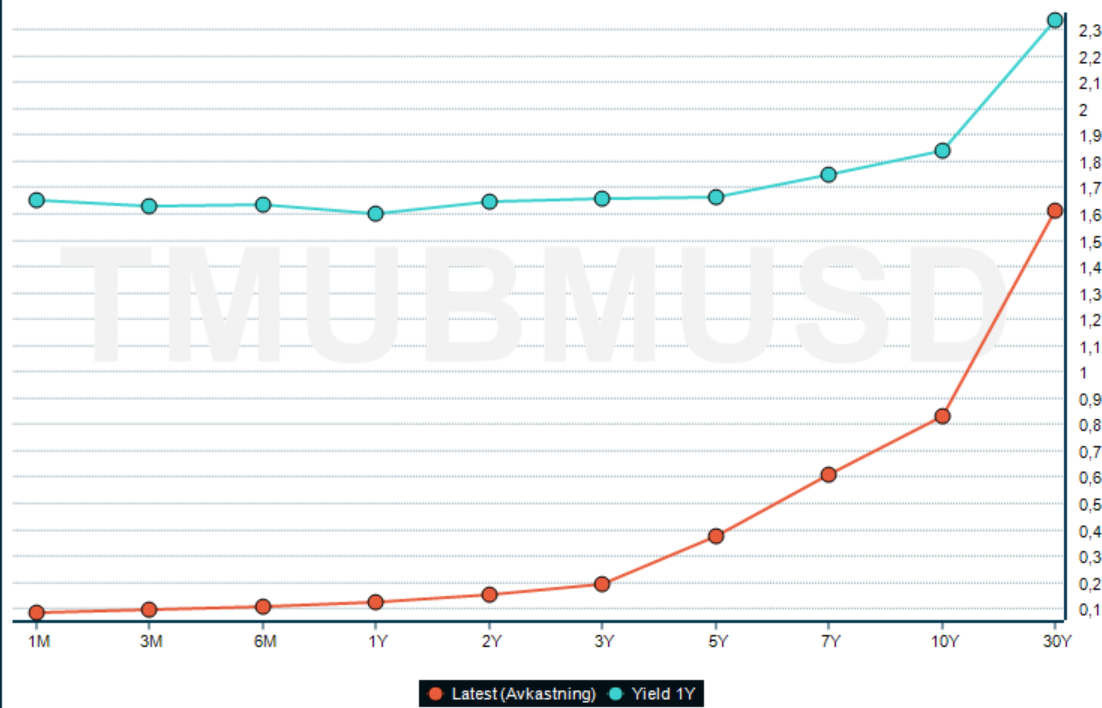

Vad gäller inflationsbilden följer att vi under lång tid haft en period med en inflation som är lägre än målet – så även idag. Det här trots att vi på en global nivå har utökat penningmängden kraftigt – antalet pengar i systemet. Det har historiskt sett fått utslag i allt högre inflation då priser på varor och tjänster justeras upp.

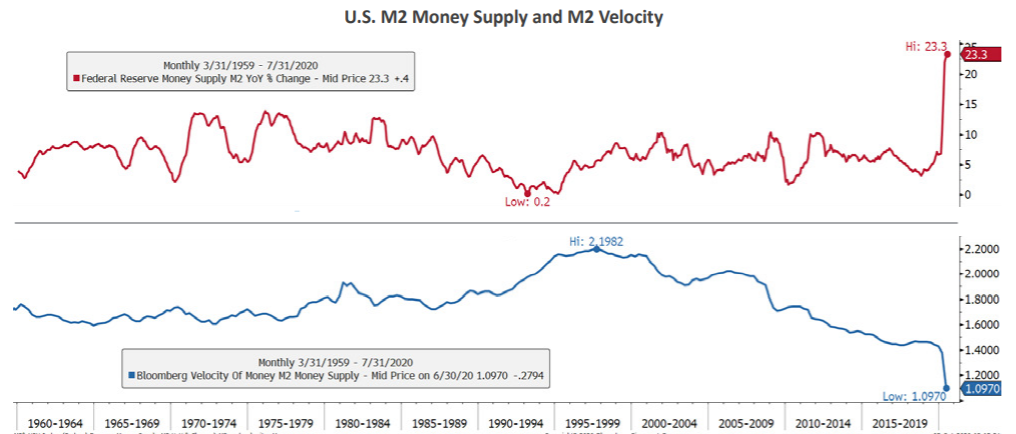

Det som dock parallellt verkar ske är att dessa pengar som i stor utsträckning smörjer banksystemets likviditet och storbolagens finansieringsmöjligheter inte kommer ut till småföretag och konsumenter där majoriteten av hävstången till en högre inflationstakt finns. Det avspeglar sig i kraftigt fallande omsättningshastighet på pengar. Utan att de nya pengarna omsätts tillräckligt snabbt uteblir prisstegringar. (Nedan graf illustrerar just detta där den röda visar penningmängdens tillväxt Å/Å och den blå omsättningshastigheten på pengar i USA)

Källa: Double Line Capital & Bloomberg

Hur kan man tänka som investerare?

Sammantaget är bilden om den framtida ränteutvecklingen något grumlad. På kort sikt med mer turbulens och nedstängningar kan räntor fortsatt ge ett skydd. På sikt, med mer kraft i finanspolitiken, är det inte omöjligt att inflationspendeln slutligen svänger och då tar med sig långa räntor uppåt främst i västvärlden. Det skulle leda till sämre avkastning på långa obligationer i den här delen av världen. Dit är det nog förvisso en bit och långräntor förblir en god diversifiering en tid framöver.

Vad gäller Emerging Markets obligationer är onekligen den förväntade avkastningen högre och faktum är att dessa länder generellt har blivit mer skötsamma. Kanske är det en funktion av att marknaden straffat ut EM-länder med stora tvillingunderskott med räddningsaktioner från IMF och starkt fallande valutor som resultat. Detta gör att allt fler länder faktiskt har starkare incitiament och sköter numera sina affärer på ett mer föredömligt sätt. För dessa obligationer är baksidan att de tenderar korrelera mer med det allmänna riskklimatet och har inte samma stötdämpande egenskaper.

Vill du veta mer om ränteplaceringar? Kika in våra olika räntefonder eller slå en signal till någon av våra kundansvariga.

Mvh

Joakim