Så kan du investera smart när kronan är svag

Har du redan bra koll på varför kronan är svag? Då kan du hoppa direkt till delen som handlar om hur du investerar smart här – annars kan du fortsätta läsa om vad som fått kronan att sjunka.

Vad betyder en svag krona?

Att kronan är svag innebär att priset på utländsk valuta ökat i förhållande till kronan och man får mindre i utlandet för samma summa svenska kronor. Det märks inte minst för oss svenskar på semestern, när 100 euro inte längre är ”lite under 1 000 kronor” utan snarare närmare 1 300 kronor.

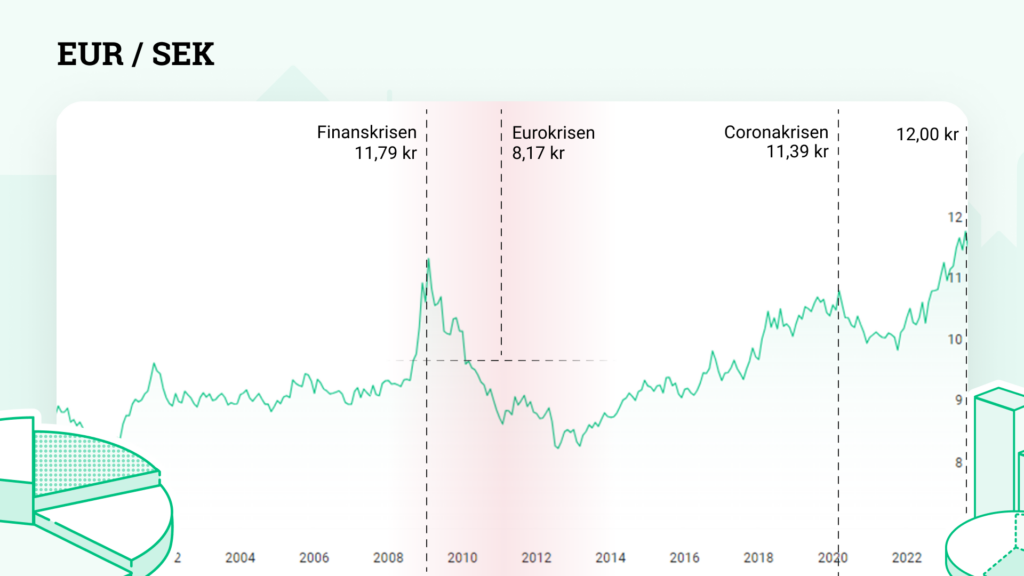

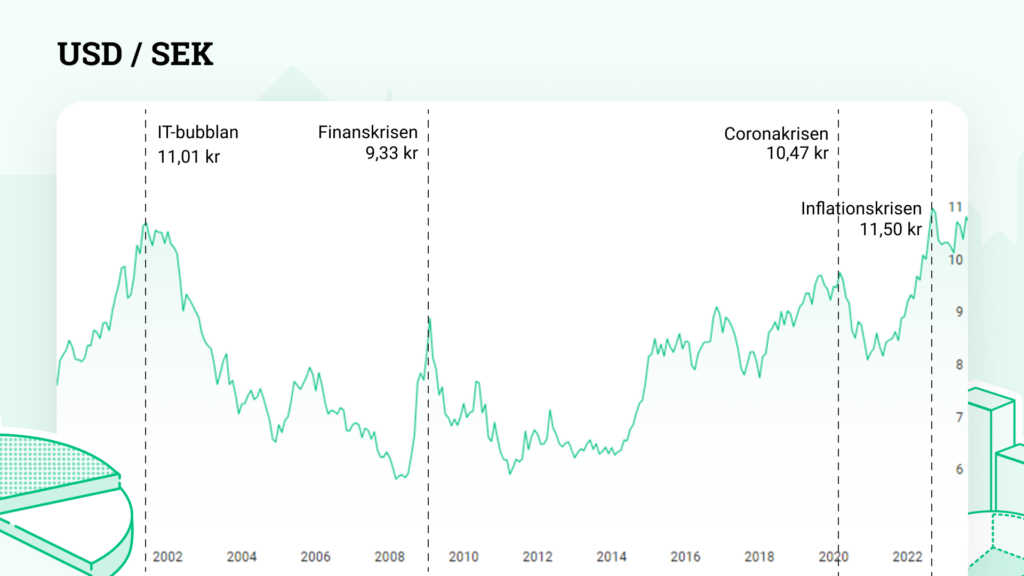

Som mest har 1 euro handlats för 12,00 svenska kronor och dollarn har i veckorna handlats för 11,26 kronor som mest.

I graferna nedanför kan du se hur euron och dollarn har har rört sig mot kronan de senaste 10 åren. Sedan 2013 har kronan försvagats som mest med närmare 38% mot euron och med runt 75%(!) mot dollarn. 2013 var dock en tid då både euron och dollarn stod låg mot kronan.

Grafen visar hur mycket en euro har kostat i svenska kronor från det att euron infördes 1999, den kostade då ca 8,5 kronor. Det blir tydligt att svenska kronan försvagas när det krisar i ekonomin, som under finanskrisen, coronakrisen och nuvarande inflations- och räntekris.

Grafen visar hur mycket en dollar har kostat i svenska kronor från 1999 till idag. Även här kan man tydligt se att svenska kronan försvagas i tider av kris. Dollarn har som lägst kostat strax under 6 kronor.

Men varför är vår valuta så svag?

I Sverige har vi haft rörlig växelkurs sedan 1992. Det betyder att priset på kronan bestäms av utbud och efterfrågan, av marknaden. En rörlig växelkurs innebär också att det går att styra efterfrågan med hjälp av penningspolitik.

Därför är efterfrågan på svensk krona låg nu:

- I praktiken så vill investerare ha sina pengar där räntan är högre. När USA:s centralbank (Fed) höjde räntorna steg efterfrågan på att investera i dollar.

- Låga räntor under ett decennium har också gjort att det varit så pass billigt att låna att skulderna bland svenskarna ökat och bostadspriserna likaså.

- Både svenska privatpersoner och företag är högt belånade vilket gör Sverige känsligt när det kommer till räntehöjningar.

- Den svenska valutan är en realtivt liten på en global marknad och är en valuta som gärna handlas bland internationella finansiella aktörer. Så när det skakar i ekonomivärlden så tenderar investerare att söka sig till större och tryggare valutor som dollar, yen och schweizisk franc. Det blir väldigt tydligt när man tittar på hur svenska kronan försvagats under tidigare skakiga ekonomiska tider (se graferna ovan).

- Som om inte det vore nog så dras Sverige dessutom med ett osäkert säkerhetspolitiskt läge med NATO-processen, ständiga skjutningar och koranbränningar som fått negativ uppmärksamhet i internationell media.

Nu befinner vi oss alltså i ett dilemma där Riksbanken skulle behöva höja räntan för att stärka värdet på den svenska kronan för att utländska investerare ska vilja investera i vår valuta, men samtidigt riskerar Riksbanken att försätta både företag och privatpersoner i (främst) en fastighetskris om de höjer räntan allt för mycket eftersom vi är så pass räntekänsliga. Fastighetskriser riskerar att spilla över på banker och resten av samhällsekonomin och den risken vill utlänningar inte heller ha. Därför avstår internationella investerare från att köpa svenska kronor just nu.

Annons

Hur påverkar den svaga kronan mina investeringar?

Om man investerar i utlandet, i andra valutor än den svenska, så ska man vara medveten om att man tar en valutarisk. Valutarisken är den risk som kommer i med svängarna på valutamarknaden.

Utländska investeringar gynnas av en krona som försvagas

I ett läge där den svenska kronan blir allt svagare, så gynnas de utländska investeringar man gjort tidigare. Utöver den eventuella tillväxt som fonden eller aktien har haft, så får du även en avkastning från valutan som motsvarar hur mycket den stärkts mot kronan.

Det är därför man har märkt att bland annat globalfonder har stigit ordentligt i svenskarnas portföljer de senaste åren jämfört med t.ex. svenska fonder. Så när man förlorar köpkraft för att kronan blir allt svagare, så har man lite av en krockkudde från de utländska investeringarna.

Effekten blir motsatt om den svenska kronan stärks

Men, i ett läge där den svenska kronan stärks, så är valutaeffekten istället motsatt. Din avkastning i utländska investeringar kommer då påverkas negativt motsvarande så många procent kronan stärks. Men sen å andra sidan ökar köpkraften från din svenska inkomst.

Hur ska jag tänka med mina investeringar när kronan är svag?

Stora svenska bolag exporterar mycket

I en globaliserad värld får man inte glömma att många svenska bolag, särskilt stora, exporterar enormt mycket. Det innebär att de också gynnas av en svag svensk krona – både av rena valutaeffekter men också för att Sverige nu är ”billigt” i utlandet. Även här kan man alltså se en viss motsatt effekt i ett läge där kronan stärks.

Är det dåligt att köpa utländska bolag när kronan är svag?

Om det är så att vi är i ett läge där den svenska kronans svaghet har nått botten och är på väg att stärkas, så kommer valutaeffekten vara negativ när du investerar i utlandet.

Med det sagt betyder inte det att man bör undvika att investera globalt nu. Valutamarknadens svängar är ännu svårare att förutse än börsens svängar och att kortsiktigt försöka tajma kronans toppar och dalar är inte är rekommendera, särskilt inte när man är långsiktig.

Även om valutaeffekten blir negativ kan det ju fortfarande vara så att tillväxten är positiv. Valutamarknaden har dessutom historiskt inte haft en uteslutande uppåtgående trend över tid, men det har börsen haft, både i Sverige och globalt.

Använd hela världen för att hantera valutarisken

Valutarisken kan hanteras genom att investera och ha exponering mot flera olika valutor som dollarn, euron, svenska kronan och andra mindre valutor. Det är alltså ytterligare en jättebra anledning att ha en bra riskspridning i portföljen.

Den riskspridning kan man uppnå genom t.ex. att äga en globalfond, en europafond, en Sverigefond och en tillväxtfond.

Tips!

Med vår fondportföljsanalys kan du få koll på vilka länder som dina investeringar är exponerade mot. Klicka här för att få koll på hur du ligger till. I appen hittar du det under Min Ekonomi > Analys > Fondportföljsanalys.

Vill du istället få hjälp att sprida dina risker så kan du använda dig av fondportföljsgeneratorn. Den ger ett förslag på en geografisk riskspridning baserat på dina svar, och ger dig sedan förslag på fonder som uppfyller riskspridningen.

Våra 5 mest ägda tillväxtfonder:

1. Avanza Emerging Markets

2. Länsförsäkringar Tillväxtmarknad Index

3. Öhman Emerging Markets

4. Swedbank Robur Access Asien A

5. Storebrand Emerging Markets A SEK

Våra 5 mest ägda europafonder:

1. AMF Aktiefond Europa

2. Storebrand Europa A SEK

3. Avanza Europa

4. Länsförsäkringar Europa Index

5. DNB Europa Indeks S

Våra 5 mest ägda globalfonder:

1. Avanza Global

2. Länsförsäkringar Global Index

3. AMF Aktiefond Global

4. Storebrand Global Plus A SEK

5. Avanza Auto 6

Det ska bli intressant att se hur vi ska ta oss ur den här valuta-härvan… Men kom ihåg att varje kris kommer med något bra.

/Felicia

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.