Ska man binda räntorna nu?

Beslutet om man som bolånetagare bör välja fast eller rörlig ränta är mångfacetterat och bör bygga på en kombination av vad man tror om vart räntorna ska ta vägen, vilka buffertar man har, överväganden om vad det är man vill skydda (kassaflöden eller balansräkning) samt om man tänkt flytta snart och om man värdesätter sitt oberoende mot banken. Nedan försöker vi beskriva dessa överväganden för att ge dig förutsättningar att fatta ett bättre beslut.

Det har alltid lönat sig att välja rörlig ränta, eller?

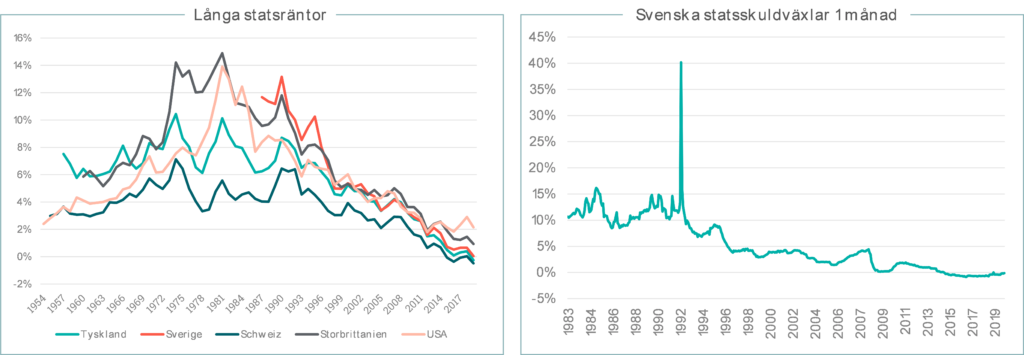

För den som funderar på vilken räntebindning man ska välja kan det löna sig att granska den uppfattningen. En risk vid ekonomiskt beslutsfattande är att man lutar sig mot egenupplevda ekonomiska omständigheter och inte tillräckligt väger in scenarion som har utspelat sig i andra länder eller under andra epoker. I början av 80-talet var det sannolikt vanligare med uppfattningen att det alltid har lönat sig att binda räntan, vilket berodde på att man då stod vid slutet av en 20-årig ränteuppgång. Samtidigt trodde nog många inför 90-talskrisen i Sverige att de kortaste statsräntorna aldrig skulle kunna gå upp till 600% eller att en statsskuldväxel med en månads löptid aldrig skulle kunna gå till 40%. När det gäller förväntningar på räntor så är det alltså rimligt att inta en ödmjuk inställning inför vart de ska ta vägen.

Varför är räntorna så låga?

För att förstå vart räntorna eventuellt ska ta vägen kan man börja med att fråga sig varför räntorna just nu är så låga i ett historiskt perspektiv. Det som är lite överraskande är att det råder stor brist på konsensus bland prominenta ekonomer om vad de låga räntorna beror på. Det finns de som argumenterat för att det är demografi och teknologisk utveckling som ligger bakom de låga räntorna. och andra som har argumenterat för att det snarare är stora sparandeöverskott i Asien och i oljeproducerande länder som har drivit ner globala räntor. Om man inte kan komma överens om varför räntorna är låga är det förstås svårt att säga vart de ska ta vägen härifrån.

Det vi kan fastställa är att nominella räntor är låga delvis för att inflationen är låg. De flesta av världens centralbanker har i uppdrag att reglera inflationen genom att reglera centralbanksräntan så när inflationen blir låg så sänker centralbankerna räntorna. Därför är en viktig fråga för huruvida räntorna ska stiga vad man tror om inflationen.

Det finns ett antal faktorer som talar för att inflationen kommer förbli låg:

- Den låga historiska inflationen är delvis en följd av globalisering (produktion flyttar till lågkostnadsländer) och teknologisk utveckling (internet skapar större pristransparens och prispress) och detta kan vara faktorer som inte försvinner på länge

- Stater, företag och hushåll är unikt högt skuldsatta varför stigande räntor får väldigt negativ effekt på ekonomisk aktivitet och verkar för att inflationen faller igen.

- Corona har kraftig negativ effekt på ekonomisk aktivitet

Det finns dock också skäl att oroa sig för stigande inflation:

- Corona har visat att det finns risker med globala ”just-in-time” försörjningskedjor vilket kan vända den mångåriga trenden med ökad globalisering

- Stigande spänningar mellan västvärlden (inte minst USA) och Kina kan också minska trenden mot ökad globalisering eftersom väldigt mycket av produktionen historisk har flyttat från västvärlden till just Kina

- Staters och centralbankers respons på Corona går i många fall ut på att stimulera ekonomierna med nytryckta pengar. Stater lånar upp pengar genom att ge ut statsobligationer som köps av den lokala centralbanken för nytryckta pengar. I något fall har centralbanken t.o.m. tryckt pengar och gett till statskassan. Enligt skolboken ska stora mängder av nytryckta pengar leda till ökad inflation och de stimulansinsatser som nu sker är unikt stora.

Det finns alltså flera skäl att oroa sig för unikt mycket deflation samtidigt som det förbryllande nog finns flera skäl att oroa sig för unikt mycket inflation. Man tvingas därför nöja sig med att konstatera att det är ett mer osäkert läge än på länge och det är svårt att ta en vy på om västvärlden kommer bli som Japan som har kämpat med låga räntor och låg inflation sedan 90-talet eller om de oöverträffade centralbanksstimulanserna och minskad globalisering leder till det motsatta scenariot.

Ditt beslut om du ska binda räntorna bör kanske därför inte bygga på en stark övertygelse om vart räntorna ska ta vägen utan kanske snarare vilka scenarion du behöver skydda dig mot och vilka preferenser har du.

Frågor du bör ställa dig är:

- har du har råd med stigande räntor?

- hur viktig tycker du att din balansräkning är (läs mer om det längre ner)?

- hur viktigt är ett bibehållet förhandlingsutrymme mot banken?

- har du tänkt att flytta inom kort?

Har du råd med stigande räntor?

Om du har ett stort lån som du bedömer att det finns risk att du inte kommer ha råd att betala räntan på i ett stigande ränteläge så är det kanske rimligt att du fundera på att binda räntan. Det blir som att betala hemförsäkringen. Du betalar lite mer idag för att slippa ett potentiellt stort problem i framtiden.

Hur viktig är din balansräkning för dig?

Låt säga att du äger ett hus som är värt 10mkr och du har ett lån på 6mkr. Om du binder dina räntor i 10 år och räntorna går upp kraftigt så finns det risk att värdet på ditt hus påverkas negativt (högre lånekostnader tenderar att vara negativt för huspriserna). Värdet av ett förhållandevis stort lån med bunden ränta går dock också ner i det scenariot (nuvärdet av framtida kassaflöden, inte nominellt lånevärde) d.v.s. värdet på både din bostad och ditt bolån har gått ner. På det sättet har du i någon mening skyddat ditt hushålls egna kapital. För vissa kan detta vara ett mål värt att sträva efter. Ett annat sätt att beskriva det är att i scenariot där du har bundit din ränta på vad som visar sig vara en onödigt hög ränta så får du i alla fall en husprisuppgång som plåster på såren. Skulle huspriserna däremot gå ner till följd av stigande räntor så får du åtminstone betala en lägre bolåneränta än om du inte hade bundit.

Hur sugen är du på att slippa amortera?

Lek med tanken att inflationen går upp med fem procentenheter och rörliga bolåneräntor därmed också går upp med fem procentenheter. I praktiken har din reala kostnad för att ha lånet inte förändrats. Du betalar fem procent mer i ränta men din bolåneskuld inflateras samtidigt bort med fem procent per år så vad som egentligen har hänt är att du har åkt på en ofrivillig amortering. Är du OK med det eller är det något du vill skydda dig mot? I så fall kanske du vill binda hela eller delar av räntan på lånet.

Har du tänkt att flytta snart?

Ränteskillnadsersättning beräknas enligt instruktioner från Finansinspektionen och Bankföreningen som nuvärdet på framtida kassaflöden från ditt lån diskonterat med räntan på ett gäng bostadsobligationer plus en procentenhet. Det är en förenklad formel som kan få lite konstiga effekter. Om du t.ex. lånar 500tkr till en lägenhet som är värd 1,5mkr och binder räntan på 5 år så betalar du just nu 1,68% hos en välkänd svensk bolåneaktör. Om du 5 minuter efter att du har fått lånet utbetalt hör av dig och ber om att få lösa lånet så skulle ränteskillnadsersättningen som du ska betala till banken uppgå till 23 400kr eller knappt 5% av lånets värde. Om du vet med dig att du ska flytta snart kan det alltså vara en bra idé att låta bli att binda lånen och slippa ränteskillnadsersättningen.

Vill du bibehålla en förhandlingsfrihet mot banken?

Många bolånetagare väljer att dela upp lånet på olika räntebindningstider. Det man som bolånetagare ska vara medveten om är att man sätter sig i en försämrad förhandlingssits på de rörliga delarna om man binder andra delar av lånet. Har du t.ex. delat upp ditt lån på 50% tremånaderslån och 50% femårslån och det är dags att omförhandla räntan på tremånaderslånet samtidigt som femårslånet har tre år kvar till löptiden slut så är ju risken överhängande att bankmannen på andra sidan förhandlingsbordet drar slutsatsen att man inte behöver ge dig så attraktiv tremånadersränta eftersom ränteskillnadsersättningen på femårslånet sannolikt kommer göra att du inte byter bank även om du blir lite besviken på din nya tremånadersränta.

Ett rungande tydligt: det beror på

Svaret på huruvida du bör binda din ränta är alltså ett rungande tydligt – det beror på. Dina säkerhetsmarginaler och preferenser kommer bli avgörande och det finns inget rätt svar för alla. Förhoppningsvis ger ovan resonemang dig ett bättre underlag för att fatta rätt beslut. Stabelo har alltid öppet om du vill diskutera att ta ditt rörliga eller bundna lån hos oss. Lycka till!

/Hampus Brodén, vd Stabelo

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.