Spaningar från veckan som gått, v 44

Första börsveckan i november är just avslutad och vi kan konstatera att vi tog med oss det glada börshumöret från oktober vidare in i november som också präglats av viktiga makrobesked och fortsatt rapportflod.

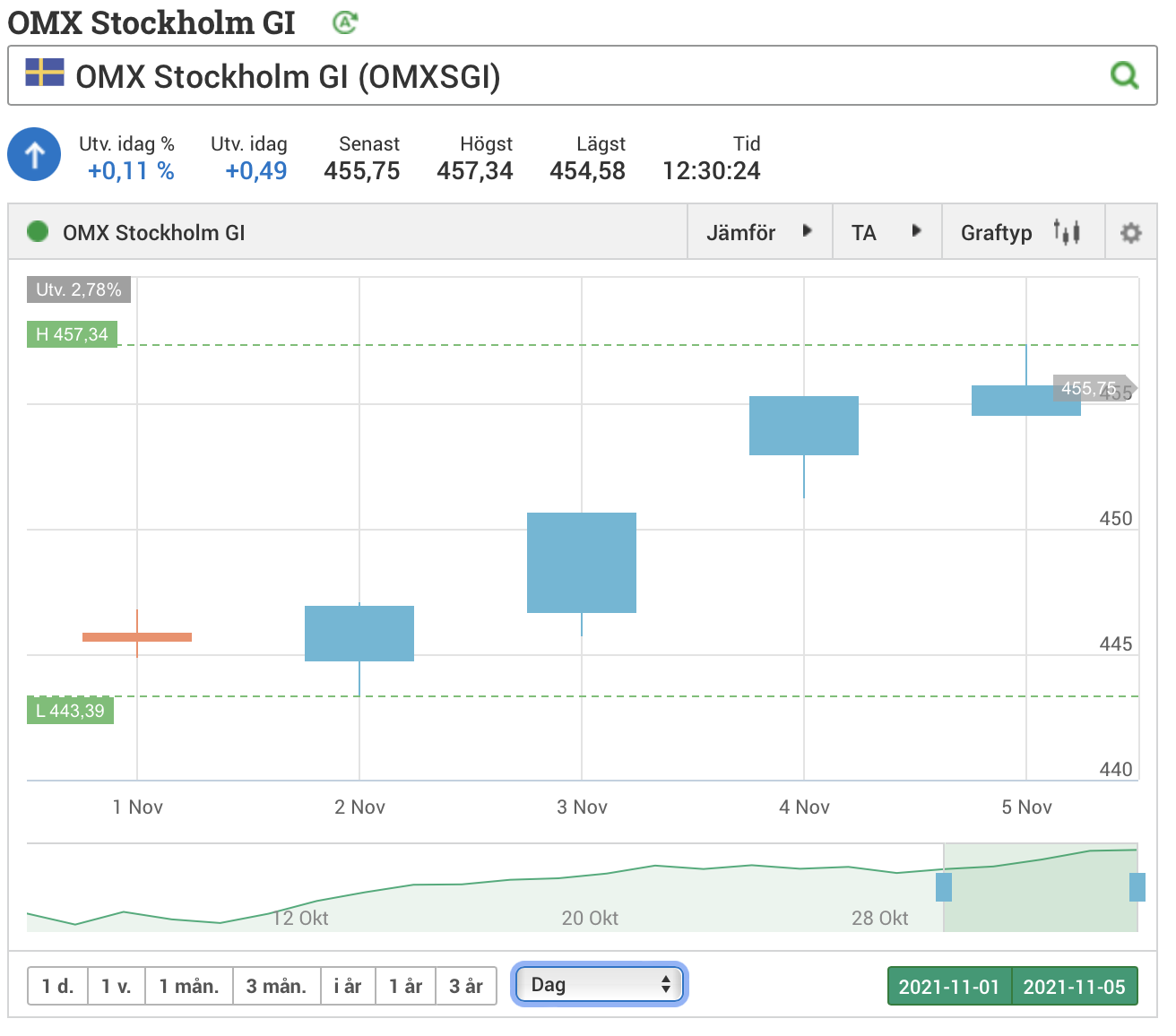

OMXSGI, Stockholmsbörsens breda index inklusive utdelningar, har denna vecka hittills gått upp 2,78 %.

Rapportfloden börjar ebba ut

Vi kan också blicka tillbaka på spännande rapportveckor där det tredje kvartalet summerats. Det kan konstateras att företag runt om i världen, inte minst på den amerikanska och svenska marknaden, haft en makalös återhämtning. Pandemin var mest bara ett hack i kurvan – nu är vi tillbaka på normala nivåer igen. Men även om den starka återhämtningen som vi sett under året har överraskat verkar vi nu gå mot mer normala mönster igen.

Finansbranschen på COP26

Att FN:s stora klimattoppmöte COP26 gått av stapeln i Glasgow kan knappast ha undgått någon. Ur ett sparandeperspektiv kan det vara värt att hålla koll på hur slutsatserna kommer att påverka de företag man valt att investera i eftersom det till största del kommer att falla på företagen att möta klimatmålen. Stora finansiella aktörer presenterade också ett antal nya initiativ för att styra kapital mot göra investeringar för att därigenom bidra till att Parisavtalets 1,5-gradersmål nås. 1 100 biljoner dollar har ett antal storbanker och investerare lovat att bidra med i klimatomställningen.

Spänd förväntan på centralbanksbesked

Likaså har det under veckan varit ett stort fokus på flera av världens centralbanker som kommit med viktiga besked i veckan. Inte minst amerikanska FED som meddelade att de nu i november börjar trappar ner på stödköpen av värdepapper med målet att de ska vara avslutade i juni 2022. Trots att den amerikanska inflationen är på höga nivåer, runt fem procent, och allt fler gör bedömningen att det inte bara handlar om tillfälliga effekter. Styrräntan lämnas oförändrad och en höjning väntas först år 2023. Beskeden var väntade och togs emot positivt av marknaden och S&P 500 steg.

Även brittiska centralbanken Bank of England lämnade räntan oförändrad men att den kan komma att höjas under prognosperioden för att inflationsmålet ska nås. Likaså Norges Bank lämnade räntan oförändrad

Även den europeiska centralbankschefen Christine Lagarde har uttalat sig kring inflationsnivåerna i eurozonen som, även om de är på en lägre nivå än i USA, cirka fyra procent jämfört med fem, är på högre nivåer. I ett uttalande sa hon att det var osannolikt att ECB kommer att höja räntan under nästa år. ECB kommer att avisera hur de avser fortsätta med sina stödköp av värdepapper i december.

Fortsatta flaskhalsar men ändå tillförsikt

Det har i veckan också levererats producentpriser i eurozonen som når rekordnivåer vilket framför allt beror på de höga energipriserna. Det svenska inköpschefsindexet ligger på fortsatt höga nivåer, 68, även om det är en viss tillbakagång från september som nådde 69,8.

Aktierna med flest nya ägare

Samhällsbyggnadsbo. i Norden B

Det är kanske ingen överraskning att vi hittar nynoterade Volvo Cars på listan över aktierna som flest nya ägare i veckan (här kan du läsa mer om Volvo Cars första börsdygn). Kanske lite mer överaskande att de ändå inte kniper förstaplatsen där vi istället hittar Sinch som hade en turbulent vecka på börsen efter rapport. Och så kan vi notera att Investor B inte återfinns på listan vilket hör till ovanligheterna.

Avanzapodden #213

I veckans avsnitt av Avanzapodden tittar Nicklas och Johanna lite närmare på Volvo Cars notering samt hur avanzianerna agerat under oktober månad, både på aktiesidan och fondsidan.

Detta och mycket annat kan du lyssna på i veckans avsnitt

Trevlig helg!

/Nicklas & Moa

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.