3 plånbokstips för din ekonomi i höst

Sommaren sjunger på sista versen och de flesta av oss har återvänt till vardagen. I kontrast till en varm och solig sommar så går vi troligtvis mot en mer kylig höst för hushållens plånböcker. Så hur bör man tänka kring sin ekonomi i höst? Låt oss fundera kring det.

Efter två år med pandemi och restriktioner är det många som har unnat sig lite extra under sommaren och semestern. En del lämnar sommaren med några smärre sprickor i den ekonomiska fasaden medan andra har stora slukhål att laga.

Nu har dessutom lönen trillat in på kontot och därmed är det hög tid att samla ihop månadens hög av räkningar. Många lär inse att mycket blivit betydligt dyrare såsom drivmedel, elpriser, matpriser och bolåneräntor. Den stigande inflationen undantränger spar- och konsumtionsutrymme, men det finns små knep för att mota kostnadsolle i grind.

Så vad kan man göra för att förbättra sin ekonomi i höst? Här kommer 3 tips på vägen.

1. Konkurrensutsätt ditt bolån

Boendekostnaden utgör en stor andel av de flesta hushålls ”fasta” kostnader. För den som äger sitt boende och har bolån kommer det framöver bli tydligt att bolåneräntorna letat sig uppåt den senaste tiden, förvisso från låga nivåer.

Om du har en belåningsgrad över 50 % så måste du amortera på lånet, den delen är svår att göra något åt. En amortering är ingen kostnad utan ett sparande eftersom dina tillgångar ökar/lånet minskar men likväl så är det pengar som ska ut ur hushållet varje månad, så påverkan på plånboken är såklart tydlig. Men vad gäller räntan på lånet så brukar det i regel löna sig att vara på tårna genom att konkurrensutsätta sin bank.

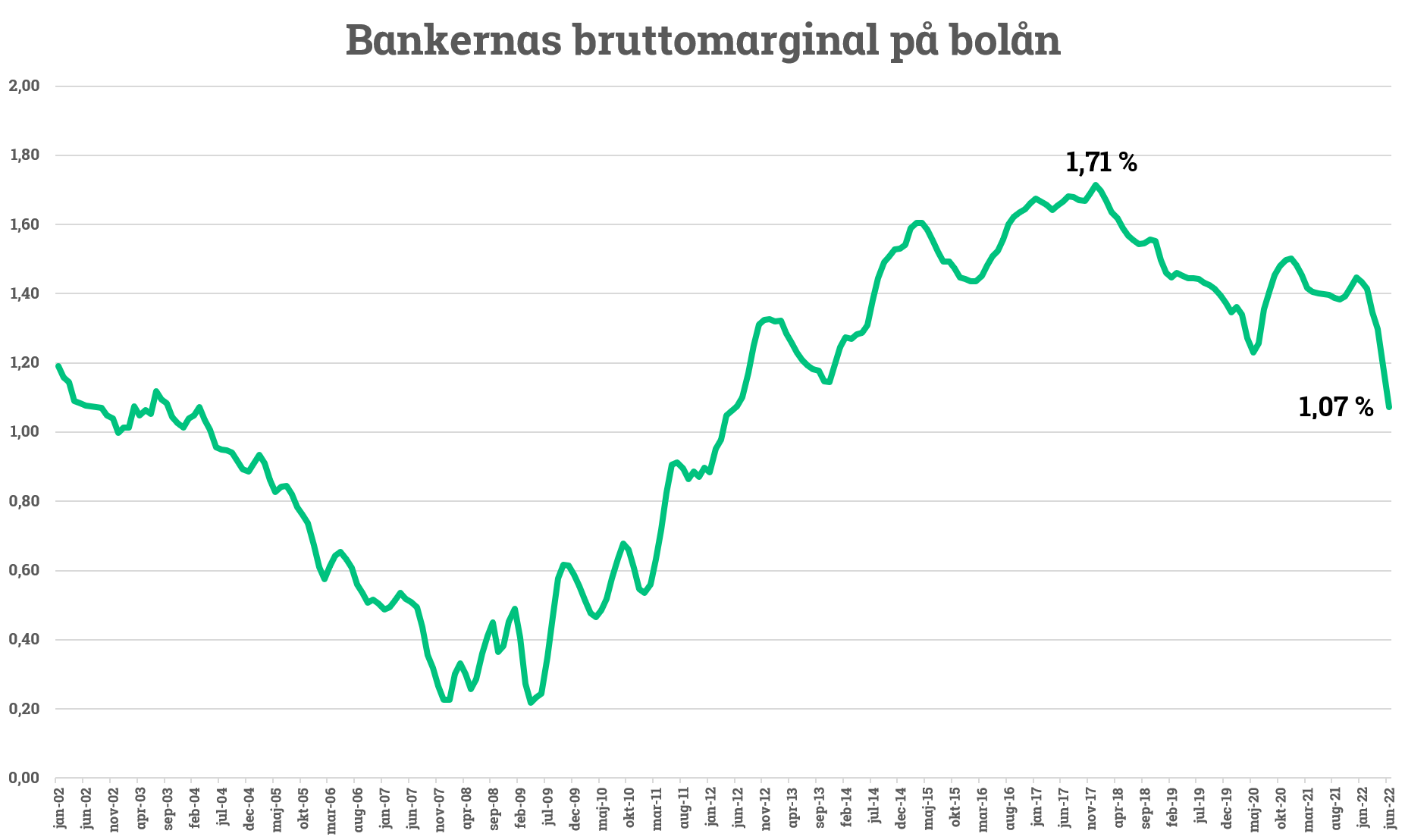

Finansinspektionens senaste mätning över bankernas marginaler på bolån visade att de nu sjunker, prutläge helt enkelt. Jämfört med toppen i december 2017 har bankernas marginal på bolån minskat rejält och i takt med stigande räntor (högre upplåningskostnad för banken) så lär det bli svårare att tälja guld med smörkniv.

Finansinspektionens mätning som du ser i bilden ovan tar dock bara hänsyn till nyutlåning. Om du inte förhandlat om dina villkor på befintliga lån på några år så är sannolikheten hög att du betalar för mycket och därmed gör klokt i att kontakta banken. Konkurrensen för bankerna är såklart som högst när du precis står i begrepp att köpa bostad och därmed också ser över vilken aktör som ger bäst ränta, sen faller det hela ofta i glömska för många.

Kom ihåg att det är stor skillnad på bankernas listräntor och snitträntor (som speglar faktisk utlåning). Listräntor är inte sällan hutlöst höga för att det ska finnas prutmån och för att du ska känna dig nöjd när du förhandlat ditt bolån.

På Compricer är det just nu 0,63 % i skillnad mellan det billigaste och dyraste alternativet för rörlig ränta. Om vi istället tittar på listräntor så är skillnaden hela 1,33 %. Ett hushåll med ett bolån på 3 MSEK som sänker räntekostnaden med 0,63% sparar 18 900 kronor om året före ränteavdrag. Om vi istället jämför listräntorna så innebär ett bolån som är 1,33% billigare en besparing på hela 39 900 kr före ränteavdrag.

Jag skulle säga att det är betydligt enklare än vad många tror att pressa sina lånekostnader. Sannolikheten för att banken sänker din ränta om du säger att du ser dig om efter bättre alternativ är mycket hög, speciellt om du inte förhandlat villkor på ett bra tag.

Annons

2. Betala av dyra blancolån och kreditkortsskulder

Ränta är priset på pengar och just nu ser vi stigande räntor. Det innebär att alla typer av lån blir dyrare. Även om bolånet är stort så tingar det i normala fall en låg ränta i relativa termer. Omvänt har blancolån, bilfinansiering och kreditkort betydligt högre räntor.

Se över vilka lån som finns i hushållet och försök betala av så mycket som möjligt på de lånen som tingar högst ränta. De bör nämligen ha gräddfil till dina amorteringsslantar. I takt med sjunkande lån sjunker även räntekostnaden vilket omvänt innebär att det blir kvar mer pengar i kassan varje månad. Ju högre låneränta desto större incitament att försöka amortera av det så fort som möjligt. När det kommer till kreditkort så bör man dock komma ihåg att många aktörer har 45 – 60 dagars räntefri kredit, så även om räntan är hög så spelar det mindre roll om du betalar av krediten innan räntan börjar ticka.

3. Fyll på din buffert i höst

Med stigande kostnader behövs rimligtvis också en större buffert eftersom de oförutsedda utgifterna riskerar att bli mer kostsamma framåt. Dessutom kanske det är så att du också lånat pengar av bufferten för att finansiera sommarens extravaganser. Då kan det vara klokt att så snart som möjligt försöka återställa bufferten. I det här blogginlägget resonerar jag lite grann kring hur mycket man kan tänkas behöva i buffert.

Psst… om din buffert sjunger på sista versen och du har för mycket månad kvar i slutet på lönen så kan ett alternativ vara att jämka. Det innebär att arbetsgivaren betalar in mindre skatt varje månad motsvarande ditt ränteavdrag som du annars får tillbaka en gång om året på deklarationen. Anta att du har 100 000 kronor i ränteutgifter. Med ett ränteavdrag på 30 % innebär det att du får tillbaka 30 000 kronor på deklarationen, allt annat lika (utan hänsyn till övriga faktorer). Om du jämkar innebär det att du istället för 2 500 kronor mer i lönekuvertet varje månad istället för 30 000 kr en gång om året (2500 * 12). Du ansöker om jämkning till Skatteverket

Allt gott,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.