Avanza Småbolag by Skoglund – investerarbrev maj 2021

Hållbarhet, digitalisering och transformering är de tre viktigaste trenderna framåt. Med detta i åtanke investerar Avanza Småbolag by Skoglund från de allra minsta bolagen och upp till 75 miljarder kronor i börsvärde. Det gör att vi kan hitta vinnare tidigt och följa med på resan när de växer och blir stora. Nedan följer investerarbrevet för maj 2021 från mig, Fredrik Skoglund, där jag skriver om hur jag ser på börsen nu, lite om trender och om de större innehav just nu.

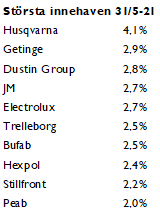

Avanza Småbolag by Skoglund startade den 26 november 2020 och är upp med 31% sedan start tom 31 maj, vilket är okej jämfört med börsens 23% och småbolagsindex på 25%.

Under maj har börsen varit svängig – en riktig ”varannan dag marknad”. ”Kampen” har främst stått mellan inflationsoro, med risk för ränteuppgång, och den starka ekonomin som är att vänta när pandemin förhoppningsvis släpper greppet.

Med detta som bakgrundsmusik så har det även fortsatt att vara en kamp mellan tillväxtaktier och värdeaktier (fortsatt fördel värdeaktier hittills i år), men även en kamp mellan ”pandemi-vinnare” och ”öppna-upp-vinnare” (dvs aktier som kommer gynnas om ekonomierna normaliseras igen).

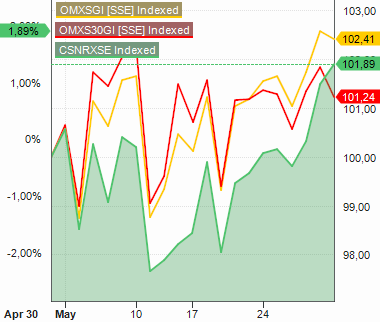

På börsen (gula linjen) blev avkastningen i maj +2,4% medan småbolagsaktier (grön linje) steg med 1,9% och storbolag (röd linje) steg med 1,2%. Avanza Småbolag by Skoglund steg med 1% under maj.

Trots den svängiga utvecklingen under maj månad måste man ändå säga att börsen fortsätter att visa upp god riskvilja. Många börsnoteringar, kapitalanskaffningar och nya förvärv, tycker jag är tydliga tecken på detta.

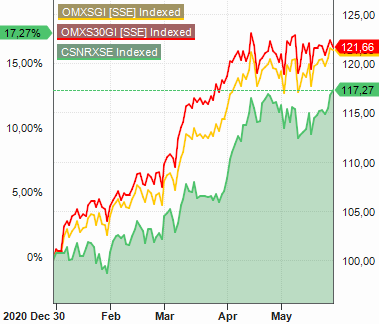

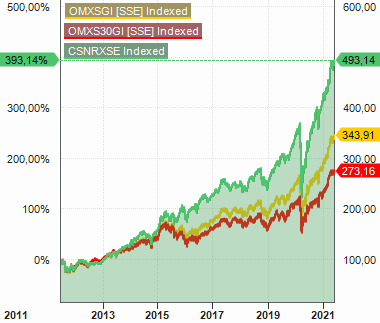

Tydligt under maj var även att småbolagen under slutet av månaden tog in ganska mycket på de större, och när vi gick ur maj var riskaptiten troligast högst i månaden. Tittar vi lite längre tillbaka, från början av 2021, så är småbolagen dock fortfarande lite efter de större bolag, ca 4,5% enheter, men tittar vi ännu längre tillbaka, så har ju småbolagen varit bättre oavsett tidsperiod.

Börsutveckling under 2021 Börsutveckling 10 år tillbaka

.

.

Givet småbolagens dominans under lång tid är det kanske inte så konstigt att storbolagen tar igen lite mark, kan man säkert tycka.

Men, jag tror att det är viktigare än någonsin att vara exponerad mot småbolag. Ökat hållbarhetsfokus och digitalisering i alla branscher driver transformering, och det är bland småbolagen som förändringarna slår igenom snabbast.

Min känsla är fortsatt att marknaden generellt är på väg att ”ställa in sig” för en mer normaliserad värld efter pandemin. Med det i åtanke är det inte så konstigt att de cykliska aktierna har gått starkt inför en uppgång i konjunkturen.

Omvärldsanalys

Det område som haft störst fokus på sig senaste tiden är inflationen. Ska vi se de prishöjningar som vi ser i samhället efter att råmaterialpriserna skenat som tillfälliga eller är det början på ett långvarigare inflationstryck?

Den senaste informationen pekar på att det är för tidigt att avgöra, men det är fortsatt tydligt att prishöjningar från producenter går igenom ganska lätt för tillfället. Troligen är det drivet av låga lagernivåer för de flesta produkter runtom i världen, vilket till viss del beror på de logistikproblem som uppstått under pandemin.

Låga lagernivåer gör också att ekonomin kan fortsätta att vara stark då efterfrågan helt klart överstiger utbudet idag. Detta fortsätter att driva på inflationsförväntningarna, men troligen kommer inte räntan röra sig uppåt förrän att arbetslösheten har kommit ned på lägre nivåer.

Ett nytt fokusområde för förvaltningen i fonden är att börsen håller på att ställa in sig för det som komma skall efter pandemin. Vilka effekter kommer stanna kvar och vilka kommer gå tillbaka? Kommer vi fortsätta att jobba mycket hemifrån eller kommer vi komma in på kontoren igen? Blir det e-handel för hela slanten framgent eller vill vi tillbaka till butikerna? Dessa och många andra liknande frågeställningar funderar vi mycket på.

Allt detta förutsätter såklart att pandemins effekter klingar av (som vi alla verkligen hoppas) efter sommaren. Börsen tittar alltid 6-12 månader framåt, och givet hur starkt cykliska aktier (många även så kallade värdeaktier) har gått i år, så har börsen redan till viss del tagit ut den cykliska återhämtningen. Men, känslan här och nu är att den cykliska återhämtningen fortsätter starkt även under andra kvartalet.

Digitalisering och hållbarhet har tagit stora kliv under pandemin, och det kommer troligen fortsätta även efter pandemin. Vi såg detta tydligt på börsen under förra året, där det var tydligt att börsen ”gick före” och handlade upp denna typ av aktier. Detta är två stora megatrender som fått ännu mera fart under pandemin, och det fortsätter vi att fokusera på. Även om tillväxtaktier haft det tuffare under början av 2021, så fortsätter bolagen att växa starkt. Extra intressanta som grupp blir tillväxtaktier såklart igen om inflationsförväntningarna klingar av något.

Vi har fortsatt med vår 50/50-tanke mellan så kallade värde- och tillväxtaktier. Vi vill dock se vinsttillväxt i alla aktier vi investerar i, då det är det som skapar avkastning på sikt.

I takt med att världen förhoppningsvis normaliseras under sommaren och andra halvåret, så kommer det troligen bli tydligare hur mycket regeringar och centralbanker orkar stimulera om ekonomin fortsätter att återhämta sig i full fart som den gör just nu. Detta kommer återspegla sig i räntan, vilket troligen kommer påverka om värde- eller tillväxtaktier kommer gå bättre under hösten.

Den övriga omvärldsanalysen är ganska tydlig just nu – Kina (och Asien) ligger först i cykeln (finns redan tecken om att de vill bromsa lite), USA därefter drivet av väldigt starka stimulanser och Europa och övriga världen därefter. Aktiemarknaden förväntar sig en kraftig återhämtning i konjunkturen under andra halvåret 2021.

Den stora frågan är hur 2022 kommer spela ut – är det fortsatt en bra konjunktur drivet av återöppningen efter pandemin samt låga räntor och kraftiga stimulanser? Eller, har vi fyllt på alla lager igen och det blir en lugnare takt. Jag lutar åt ett fortsatt ganska bra 2022, men utesluter inte att högre räntor skulle kunna dämpa efterfrågan något.

Kortsiktigt fortsätter vaccineringen att visa vägen – där länder som kommit längre i vaccineringen kommer leda utvecklingen. Vi fortsätter följa hur de marknaderna agerar framåt och hoppas att Europa kommer ikapp och får igång återhämtningen.

De största riskerna kring omvärldsanalysen just nu är fortsatt bakslag kring vaccination eller pandemin generellt. Utöver det så är komponentbrist och logistiksituationen fortsatt ansträngd. Räntorna har stigit i USA drivet av ökade inflationsförväntningar, men har lugnat sig efter svagare sysselsättningssiffror. Fortsatt är räntan på en så låg nivå att det är svårt att se att bankkontot inom en snar framtid kommer ge någon större avkastning.

Fonden och innehaven

Fonden har fått en bra start och den är nu upp 31% från första NAV den 26e november till sista maj 2021. Jämfört med jämförelseindex (Carnegie Small Cap net return index) är fonden 6.5%-enheter före och jämfört med börsen (OMX inkl utdelningar) är fonden 8%-enheter före.

Aktivitetsnivån i fonden har varit lugnare i handeln under maj, men aktiviteten på noterings och placingfronten har nog aldrig varit så stor. Vi har haft otroligt mycket möten med analytiker och bolag.

Vi har fortsatt en bra mix av tillväxt- och värdeaktier och har positionerat oss på ett sätt som vi tror ger bra risk/reward under resten av året.

Husqvarna är en aktie som vi tror på på grund av att vi tror på ökade marginaler och ökat hållbarhetsfokus – men även för deras fina tillväxtmöjligheter inom den kommersiella robotmarknaden. Vi tror även att deras hållbarhetsarbete kan leda till att aktien kommer än mer i fokus av marknaden. Första kvartalet visade att den starka efterfrågan och låga lager har lett till en stark införsäljningssäsong till återförsäljare i år. Husqvarna är idag i huvudsak en konsumentaktie, men när robotiseringen nu tar fart bland kommersiella kunder (golfbanor, parkförvaltningar etc) kommer proffssidan bli viktigare. Vissa analytiker tror att den kommersiella marknaden för Husqvarnas robotgräsklippare är 5 gånger större än dagens konsumentmarknad. Givet detta, och Husqvarnas ledande position, torde detta ge ordentlig tillväxtkraft i många år. Idag bedömer analytiker att den kommersiella marknaden för robotgräsklippare inom Husqvarna växer med mer än 30% per år.

Ledningen i Getinge har satt ett stort fokus på att lyfta marginalen och lyckas de med det borde marknaden gilla det. Den senaste tidens uppgång i aktien tyder på att marknaden har börjat fokusera mer på detta. Värderingen enligt analytiker indikerar på att den fortsatt handlar en bit under sina jämförelsebolag – och vi tycker att risk/reward är fortsatt gynnsam på dagens nivåer.

Dustin Group är ett bolag som har stark efterfrågan då pandemin har accelererat digitaliseringen ytterligare. Mobilitet och att jobba i molnet driver efterfrågan på Dustins produkter och tjänster. Bolaget är också på väg ur en organisk investeringsperiod med ökade kostnader, som bör kunna ge högre marginaler under åren som kommer. Samtidigt fortsätter bolaget göra förvärv, med det stora regionsförvärvet av Centralpoint i Benelux som den största förändringen. Vi fortsätter gilla Dustin och tror att bolaget kan fortsätta växa fint.

Styrkan i bostadsmarknaden fortsätter och JM signalerade nyligen på sin kapitalmarknadsdag om ökade starter och återköp av aktier givet en stark kapitalposition. Detta tillsammans med att det i vissa marknader finns kommersiella fastighetsföretag som betalar mer per kvm för hyresrättsbestånd än vad bostadsrätter betingar på de marknaderna, är tydliga signaler att JMs produkter kommer fortsätta att ha god efterfrågan.

Electrolux är en klassisk värdeaktie med låg värdering. Under pandemin har efterfrågan på produkter i hemmet ökat och Electrolux har varit bra positionerade att ta del av det. Låga lager och en fortsatt förbättring av Electrolux driver vinsttillväxten. Många i marknaden förväntar sig att kostnadsökningar ska äta upp marginalerna, men givet de låga lager som finns hos återförsäljare, och den starka efterfrågan hos kunderna, så har priserna höjts i förväg och kommer snarare lyfta den absoluta vinsten än mer.

Trelleborg är både en värdeaktie och en cyklisk exponering i portföljen. Marknaden hoppas på en cyklisk återhämtning, men även att Trelleborgs sorgebarn Wheel System ska börja gå bättre. Det finns tecken på det och vi tror att det är en bra risk/reward på dagens nivåer. Vi (och marknaden) hoppas att Trelleborg lyckas avyttra sina verksamheter mot oljeindustrin som de har lovat. När det sker tror vi att marginalerna och intresset för Trelleborg ökar.

Bufabs bästa tid är nu då de visar sina kunder att det är bra att ha en supply chain partner som kan hantera stora delar av komponenterna och logistiken åt sina kunder. Bufab höjde nyligen sina finansiella mål på en kapitalmarknadsdag. Vi tror den cykliska återhämtningen och Bufabs förmåga att växa med förvärv kommer bli i fokus av marknaden framåt.

Hexpol har fått åter lite av sina tidigare tillväxtkvaliteter, och fått tillbaka sin gamla VD. Vi tror att bolaget är på väg tillbaka mot ökad förvärvstakt samt att den cykliska förbättringen inom bilindustrin kommer skina igenom. Aktien är en cyklisk vinnare och vi tror att omställningen till elbilar hos bilproducenterna nu kommit igång på riktigt och att det kommer vara gynnsamt för Hexpol.

Stillfront har stått still under en längre tid och aktien (som är en riktig tillväxtmaskin) är nästan som en värdeaktie bland tillväxtaktierna. Bolaget som är en av mina verkliga favoriter de senaste åren har tappat sin förvärvspremie. Vi tror att den bör komma tillbaka under hösten och vi tror att bolaget kommer fortsätta addera fler spelstudios till sin grupp.

Peab är en värdeaktie som har en stark position i Nordens infrastrukturmarknad, men Peab är även ett av Nordens största bolag inom hyresrätter och bostadsrätter. Den sistnämnda delen är helt förbisedd av aktiemarknaden, men jag tror att det kommer bli ökat fokus på och synlighet av Peabs bostadsdel under 2021, i linje med andra bostadsbolag på börsen.

Avslutningsvis vill jag upprepa att jag tror att marknaden är på väg att ställa in sig för en mer normal tillvaro framåt. Vi har fortsatt med strategin att ha cirka 50% tillväxt och 50% värdeaktier i portföljen, och än så länge i 2021 har värde definitivt varit en viktig del.

När vi öppnar upp och när räntorna är på mer normala nivåer igen, tror jag dock att vinsttillväxt kommer bli en mer tydligt avgörande faktor igen för vilka aktier som går bra.

Ha en fin dag! / Fredrik

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.