Det bortglömda börsrallyt

Årets börsturbulens har väl ingen missat men något som få pratar om är det faktum att snittaktien på Stockholmsbörsen nu stigit nästan 40 procent sedan respektive årslägsta. Jag kallar det för det bortglömda börsrallyt – vilket troligtvis påverkas av det faktum att börsen är värdeviktad. Men vilka aktier har våra kunder nettoköpt sedan årslägsta i början på oktober?

Sedan årshögsta som inföll 4 januari föll OMXS30 -27,76% som mest. Första årslägsta inföll 7 mars, följt av 1 juli och sist men inte minst 29 september.

Sedan dess har OMXS30 stigit +17,29%, samtidigt har breda börsen inklusive återinvesterad utdelning (OMXSGI) stigit +20%. Även om marknaden nu tvistar om huruvida detta är ett så kallat björnmarknadsrally eller om det är en definitiv vändning återstår att se. Sådant ser man nämligen bäst i backspegeln.

Rejäl uppgång för snittaktien på Stockholmsbörsen

Börsen är normalt sett värdeviktad. Det innebär att störst går först, så om Investor eller Atlas Copco nyser så får börsen halsfluss, förenklat. Får hela börsens knatteliga influensa så märs det dock knappt. Just detta har hänt i år – i såna här perioder gäller det att kunna sin anatomi, ja den finansiella alltså.

Visste du exempelvis att snittaktien på Stockholmsbörsen (large/mid/small cap) varit ned -50% i snitt sedan respektive tvåårshögsta nivå? Valet av period beror på att jag vill få med hela 2021 i jämförelsen.

Sedan dess har snittaktien stigit hela +37% sedan respektive årslägsta nivå. Föga plåster på såren för en portfölj som varit med under hela rörelsen ned, utan påfyllning av nya friska slantar. Men desto roligare för de som sparat löpande eller taktiskt allokerat mer kapital mot börsen och ökat exponeringen i takt med att börsen letat sig längre ned i den finansiella Marianergraven. För när det vänder så brukar det gå fort. Även om vi inte sett botten på börsen så har vi troligtvis sett botten i ett flertal aktier som närmast kan sägas ha kraschat under året.

Förhoppningsvis bottnar börsen innan 21 april 2023 för då har nedgången varat lika länge som nedgången under finanskrisen.

Annons

Några ljusglimtar i börsmörkret

Förutom att vi fick en oktoberfest så är aktier som bekant en vintersport. Många mörka moln på börshimlen är nu lite mindre mörka. Det gäller försörjningskedjor, halvledarbrist, komponentbrist, inflation, geopolitiska spänningar mellan Kina och USA, sjunkande fraktrater och fallande råvarupriser för att nämna några.

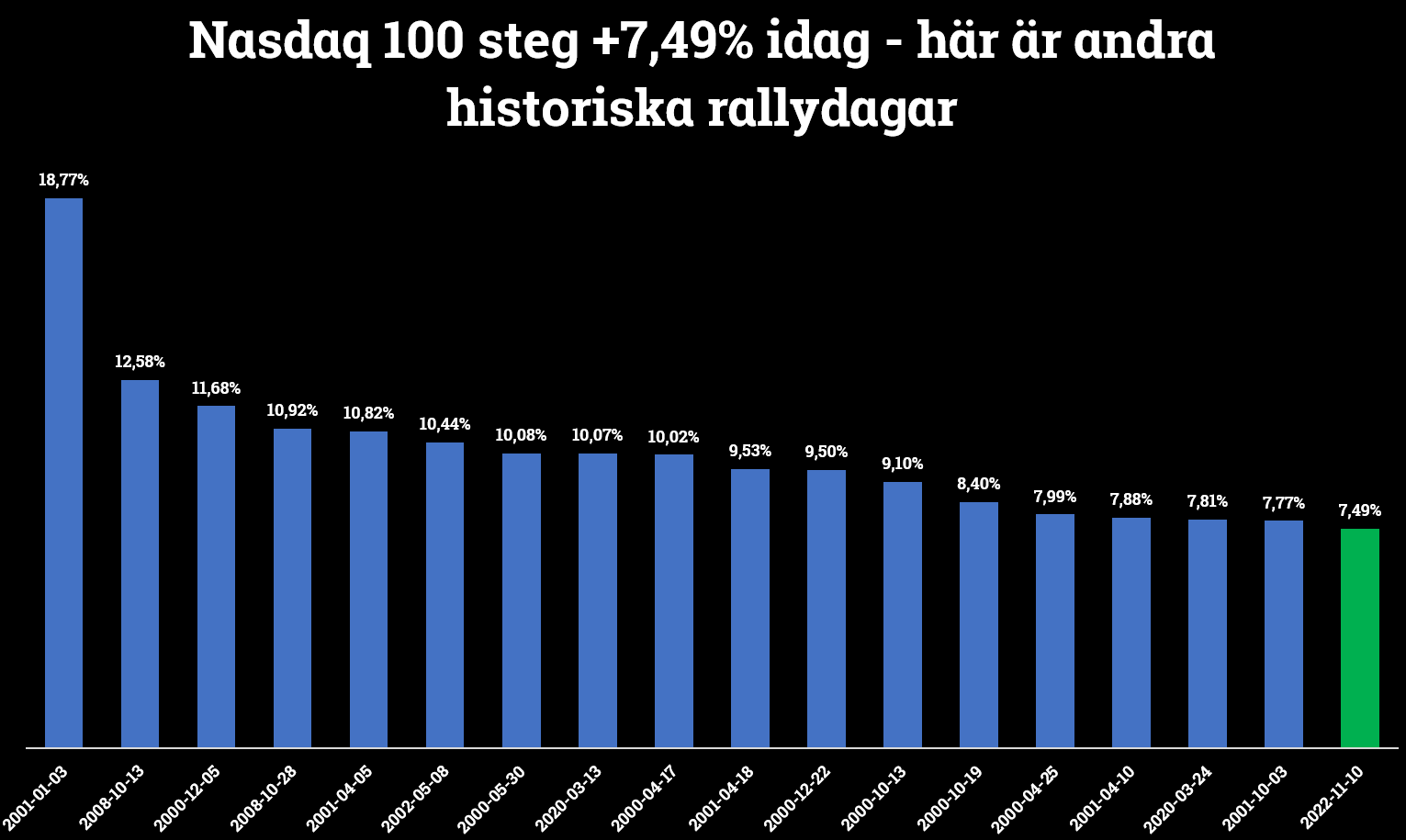

Börsen är räntestyrd men den senaste tiden har vi sett inflationen bromsa in i USA och långräntor sjunka tillbaka. Det har adderat riskvilja i marknaden. I samband med den senaste amerikanska inflationssiffran förra veckan fick vi ett rejält börsrally. Nasdaq bjöd på den 14:e bästa börsdagen sedan 1971.

I bilden nedan ser du hur börsuppgången står sig i historisk kontext. Värt att notera att kraftiga rörelser uppåt kommer efter kraftiga rörelser nedåt. Samtliga dagar återfinns under IT-kraschen, finanskrisen, coronakraschen och nu i år.

Börsen är framåtblickande men för stunden även räntedriven. När inflationen tydligt faller tillbaka och centralbankerna kan lätta på foten från räntebromsen kommer riskaptiten öka. Lägg därtill ett slut på kriget i Ukraina. Sist men inte minst ska vi komma ihåg att globala förvaltare är underviktade aktier i hög utsträckning samtidigt som många positionerat sig kort, tids nog ska det täckas.

Aktierna som våra kunder nettoköpt sedan årslägsta

Nedan ser du vilka aktier som våra kunder nettoköpt i störst utsträckning sedan årets tredje bottennotering. En röd tråd är att många av aktierna har haft det lite tuffare, vilket alldeles uppenbart fått våra kunder att trycka på köpknappen för att fiska upp eftersläntrare.

- Tesla

- Telia Company

- Tele2

- Ericsson

- Castellum

- Infineon

- Intrum

- Truecaller

- I. A.R. Systems

- Humble

- Bufab

- Calliditas Therapeutics

- Securitas

- SAAB

- AstraZeneca

Allt gott,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.