Aktierna och fonderna som lockade mest i januari

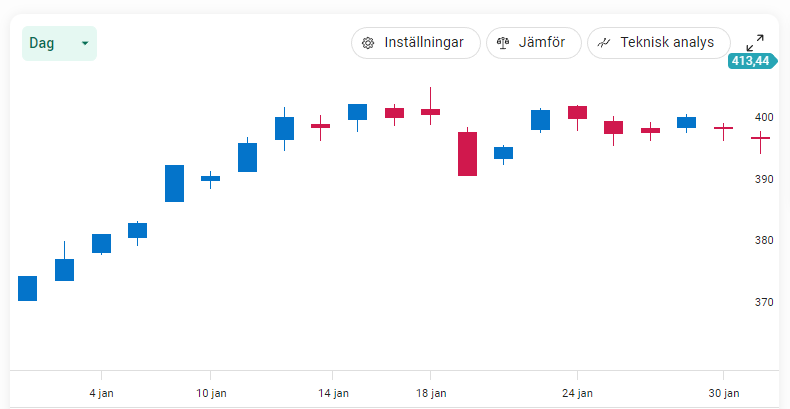

Stockholmsbörsen har rivstartat året med en uppgång på 7,9% vilket innebär att vi nu lägger den bästa januarimånaden på närmare 30 år till handlingarna – äntligen!

Vi har inlett det nya börsåret i positiv anda precis som den mytomspunna januarieffekten brukar göra gällande. Faktum är att börsen stigit i januari under 7 av de senaste 10 åren. Optimisten hoppas att fjolårets orosmoln kan mojna eller till och med bli årets medvind.

Mer solsken än regn den senaste tiden

Efter regn kommer solsken. Det är en sliten klyscha jag unnade mig att påminna om vid ett flertal tillfällen under fjolåret. Likaså att de bästa affärerna görs i de sämsta av tider.

Nu spöregnar det inte längre utan börjar snarast spricka upp. Börsen har stigit 25% sedan lägstanivån ifjol och snittaktien på Stockholmsbörsen har nu stigit närmare 50%.

Fjolårets förlorare tillhör årets vinnare

Trenden med inbromsande inflation i USA har fortsatt, liksom sjunkande långräntor. Det har lett till en rejäl återkomst för fjolårets förlorare. Tekniktunga Nasdaq är den tydliga vinnaren i USA med en uppgång på över 11% jämfört med 2,5% för Dow Jones. I sammanhanget bör vi komma ihåg att Nasdaq sjönk 24% mer än Dow Jones ifjol, vilket var den största differensen sedan IT-kraschen vid millennieskiftet. På hemmaplan i Sverige har exempelvis fastigheter stigit kraftigt samtidigt som fjolårets förlorare i OMXS30 nu tillhör vinnarna – en 180-graders vändning så här långt.

Ett tecken på att temperaturen kan vara på väg att stiga i techsektorn är den virala chatboten ChatGPT som fick en miljon användare på blott 5 dagar. Microsoft aviserade nyligen att de investerar 10 miljarder dollar i OpenAI som äger tjänsten och säkerställer samtidigt att den egna molnverksamheten Azure blir exklusiv leverantör till OpenAI. Detta kan mycket väl vara starten på ett nytt kapitel för tillämpbara AI-applikationer som leder till en upptrappad kapplöpning bland techbolagen. Spännande start på det nya året, minst sagt.

Annons

Månadens köplista toppas av Tesla, följt av Ericsson och Hexatronic.

Tesla som stängde fjolåret med den sämsta börsutvecklingen under ett enskilt år sedan noteringen 2010 har rivstartat det här året med en uppgång på 44%. Bolagets kvartalsrapport överträffade marknadens förväntningar och Elon Musk menar att de potentiellt kan tillverka och sälja 2 miljoner bilar jämfört med den officiella guidningen på 1,8 miljoner bilar. Detta fick aktien att ta ett glädjeskutt. Tesla som är den näst mest blankade aktien i USA har stigit närmare 75% sedan årsskiftet och attraherat 9% fler ägare hos Avanza. Aktien har sedan länge varit den mest ägda amerikanska aktien, men har nu även blivit den tionde mest ägda aktien totalt sett på Avanzas plattform.

Månadens säljlista toppas av H&M, Evolution och SSAB B.

H&M:s resultatet kom in långt under förväntan och gjorde marknaden besviken. Enligt VD Helena Helmersson är kostnadsdisciplin en viktig faktor för att nå målet om en tvåsiffrig rörelsemarginal 2024, en nivå vi inte sett skymten av sedan 2017. Rörelsemarginalen har nämligen sjunkit stadigt i mer än ett årtionde. Det går här inte enbart att peka på externa faktorer eftersom den spanska konkurrenten Inditex stoltserar med en nästan dubbelt så hög rörelsemarginal. Det är med andra ord upp till bevis för H&M, speciellt med tanke på alla aktieägare som övervintrat sedan aktiens toppnotering 3 mars 2015.

Evolution och SSAB är två aktier som gått bra senaste tiden. Ingen av dem har tappat märkbart många aktieägare varpå den logiska slutsatsen är att det handlar om vinsthemtagningar. SSAB:s föreslagna utdelning i samband med bokslutet var över 65% högre än förra året en påminnelse om att det är goda tider med tanke på att det motsvarar mer än den sammanlagda utdelningen per aktie under hela förra årtiondet.

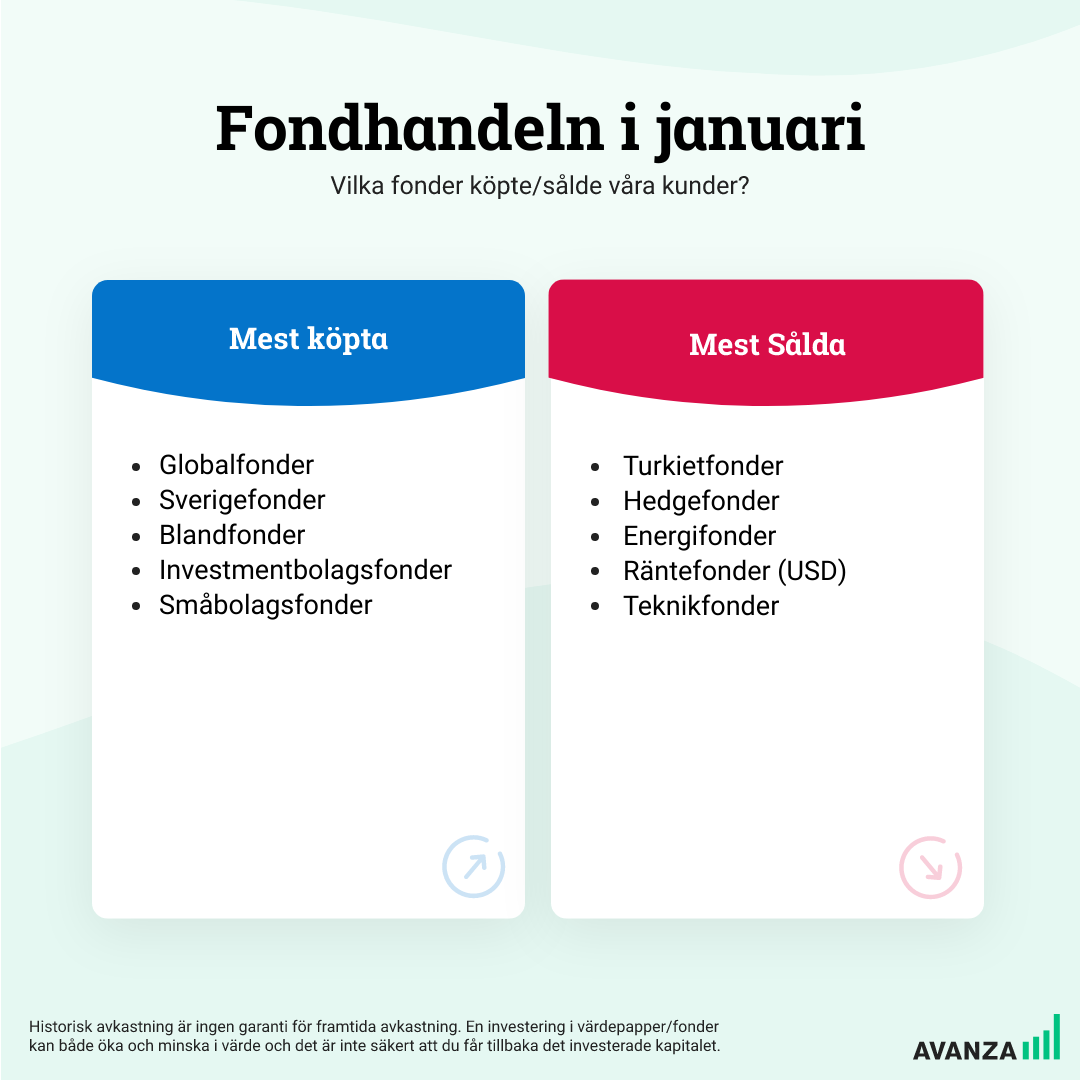

Så agerade fondkunderna i januari

Den delikata starten på börsåret har lett till en ökad optimism bland fondspararna som fortsätter favorisera aktieexponering, där globalfonder lockar närmare var tredje köpkrona.

Aktiefonder favoriseras på bekostnad av räntefonder

Fondspararna fortsätter att öka sin exponering mot aktiefonder på bekostnad av räntefonder för tredje månaden i rad. Fortsatt inbromsande inflation i primärt USA, sjunkande långräntor, återöppning av Kina likväl som över lag starka rapporter har adderat riskvilja. Den stigande optimismen syns i det faktum att antal fondkunder nu stiger liksom att globalfonder och Sverigefonder tillsammans lockar fler än varannan köpkrona under januari.

Fjolåret var turbulent och fondspararna viktade ned sin risk rejält. Nu har snittaktien på Stockholmsbörsen som sagt stigit närmare 50% sedan respektive årslägsta ifjol. Narrativet i media börjar ljusna och fler vågar sig tillbaka till aktiefonder. Det får mig att tänka på så kallat ”performance gap” mellan en fonds avkastning och fondandelsägarens dito. Den välkända investeraren Peter Lynch förvaltade fonden Fidelity Magellan under 13 år och lyckades prestera en årlig genomsnittlig effektiv avkastning på 29%. Det är ren och skär världsklass, men samtidigt förlorade den genomsnittliga fondandelsägaren pengar i försök att tajma marknaden.

Intresset för globalfonder kan leda till en sund(are) balans i fondsparandet.

Fondspararna hos Avanza har en förkärlek till svenska börsen, ett så kallat home bias, så det faktum att globalfonder fortsätter favoriseras leder till en sund ombalansering hos många. USA utgör normalt sett den största andelen i globalfonder och den amerikanska börsen ger en hög koncentration mot tekniksektorn. Om vi står inför en renässans för teknikbolag så kommer det märkas i många globalfonder. Fondkategorin ger dessutom en valutaexponering mot dollar som kan addera krockkudde om det piskar upp till storm på de finansiella marknaderna.

Intresset för globalfonder följs av Sverigefonder och blandfonder.

Sverigefonder utgör fortsatt en bas i de flesta fondsparares portföljer. Det faktum att de för tredje månaden i rad letar sig upp på topplistan vittnar om att fondspararna letar sig tillbaka till börsen och ser ljusare på framtiden.

Turkietfonder är månadens mest sålda fonder.

Den turkiska aktiemarknaden bjöd på ett rejält rally under fjolåret där Borsa Istanbul 100 Index rusade över 200% eller över 100% mätt i dollar. Den kraftiga uppgången eldades på av att många turkar vallfärdade till börsen i hopp om att skydda sina pengar från den skyhöga inflationen samtidigt som internationellt kapital lämnade. De två bäst presterande fonderna på Avanzas plattform ifjol var båda turkietfonder. I år är dock båda på minus och efter en så kraftig uppgång är det förståeligt att många tar hem vinsten för att stuva om i portföljen.

Fonderna som favoriserades under december

Förutom fondkategorier så är det såklart angenämt att också kika närmare på vilka enskilda fonder som lyckades attrahera flest sparkronor. Nedan är de 10 fonder som spararna favoriserat under månaden.

- Avanza Zero

- Spiltan Aktiefond Investmentbolag

- Avanza Global

- Länsförsäkringar Global Index

- Spiltan Globalfond Investmentbolag

- Spiltan Räntefond Sverige

- Länsförsäkringar Fastighetsfond A

- AMF Aktiefond Småbolag

- Avanza Disruptive Innovation by ARK Invest

- Aktiespararna Direktavkastning A

Låt oss nu hålla tummarna för februari också! Sedan 2008 har februari gett en avkastning på 1,8% i snitt (OMXSGI). Av 16 år har 11 varit positiva, inklusive innevarande månad som handlas i positivt territorium.

Lycka till,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.