Aktierna och fonderna som lockade mest i september

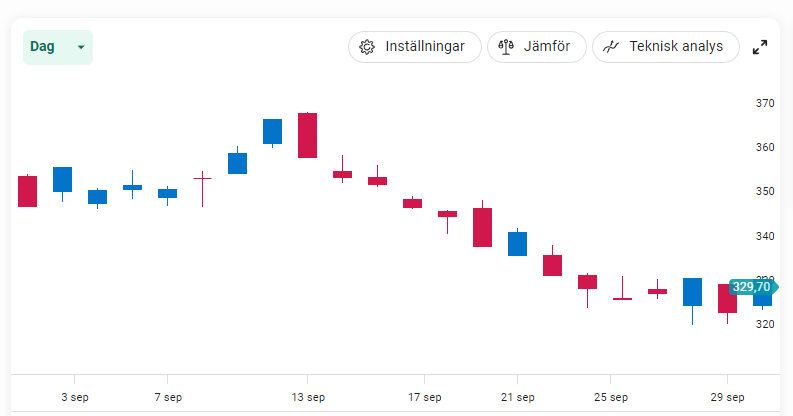

Permafrosten på börsen bestod under september som blev ytterligare en röd månad att lägga till handlingarna. Månaden bjöd på nytt årslägsta för första gången sedan 1 juli där OMXS30 backade -4,75% och OMXSGI sjönk -7,35%. Därmed har samtliga månader utom juli bjudit på negativ avkastning för OMXS30, det är närmast unikt. Orosmolnen är många såsom oro inför vargavinter, potentiell energikris, kriget i Ukraina, rejäla räntehöjningar och stigande marknadsräntor vilket fått börsen att ta raska steg mot sämsta året sedan finanskrisens 2008. Den här turbulensen har fått våra aktieägande kunder att nettosälja aktier för första gången i år.

Snittaktien på Stockholmsbörsen har halverats

Börsåret 2022 kommer att gå till historien som det år då alla stjärnor stod fel. Snittaktien på Stockholmsbörsen är ned 50% sedan respektive högstanivå de senaste 2 åren. Snart är det dags för rapportsäsong och vi kan kallt räkna med att det kommer pratas om stigande elpriser som eroderar konkurrenskraft och försiktiga konsumenter vars konsumtionsutrymme undanträngs av den höga inflationen. Det blir helt enkelt viktigt att spetsa öronen kring vad bolagen ser framåt.

Annons

Den potentiella energikrisen är en joker

Energikrisen är en joker i Europa och ovissheten kring när räntorna toppar adderar osäkerhet som effektivt lägger sordin på riskviljan. De svenska börsbolagen påverkas i stor utsträckning av sentimentet i Europa då de hämtar en stor del av sina vinster därifrån. Även om svagare krona och euro leder till importerad inflation så agerar det viss motvikt till den eroderade konkurrenskraft som energikrisen skapar

Kommer en svag krona tids nog locka hit utländskt kapital?

Tids nog tar eländet slut. Frågan är hur mycket värre det kan bli? Det kan alltid bli sämre, det vill säga har marknaden tagit höjd för sjunkande vinster eller har vi än så länge enbart sett sjunkande värderingar – så kallad multipelkontraktion? Stockholmsbörsen som var en av de bästa börserna i världen ifjol återfinns nu i motsatt ringhörna. För en amerikansk investerare har Stockholmsbörsen (OMXSGI) sjunkit 46% i dollartermer. Tids nog lär det klia i köpfingrarna på utländska investerare varpå kapitalflöden åter kommer att leta sig hit.

Månadens köplista toppas av SBB B, följt av Castellum och Tele2.

Fastighetssektorn har haft ett mycket tufft börsår så här långt med en nedgång på 56%, eller 67% i dollar räknat. Det är intressant då sektorn historiskt haft ett relativt stort utländskt ägande. Sommarens fastighetsrally påminde oss om att det kan gå fort när det vänder. Skulle inflationstakten bromsa in och centralbankerna få anledning att lätta på bromsen skulle det kunna addera riskvilja. Vi är inte där ännu, men det kan vara det som fått aktiespararna att återigen bottenfiska i sektorn

Månadens säljlista toppas av budaktuella duon Swedish Match och Karo Pharma samt Swedbank.

Den budaktuella duon abonnerar på topplistan vilket inte är särdeles förvånande. Även om aktiespararna fortsätter nettosälja aktier i Swedish Match så verkar budet gå trögtare än väntat att få igenom. Med en börs som letar sig nedåt mot nya nivåer av årslägsta är det också logiskt att aktieägarna tackar för kaffet och stuvar om i portföljen genom att bottenfiska bland kursförlorare. Det nappar nämligen bra där just nu.

Förutom de budaktuella bolagen som av naturliga skäl toppar säljlistan så hittar vi även Swedbank, SSAB och Tesla där. En trio som rejält överpresterat börsen de senaste månaderna. Man kan ana att det handlar om vinsthemtagningar för att samla på sig torrt krut i börsturbulensen.

Hur har då fondspararna agerat?

Fondspararna fortsätter favorisera globalfonder som lockar var tredje köpkrona under månaden. Det har varit en fullträff i år. USA utgör en stor andel i de flesta globalfonder och trots att S&P 500 ser ut att bjuda på det näst sämsta börsåret på 33 år, med en nedgång på 24%, så har dollarn samtidigt stärkts med lika mycket mot kronan. Det är en bidragande faktor till att många globalfonder enbart är ned marginellt sedan årsskiftet.

Den fortsatt höga inflationstakten och centralbanker som höjer räntor i snabb takt fortsätter skrämma marknaden. Minsta tecken på att inflationstakten avtar kommer att leda till gröna skott. Tids nog kommer vi dit, men nu handlar det om att laga efter läge och då ser vi att fondspararna drar ned på risken genom att i allt högre utsträckning favorisera blandfonder.

Intresset för globalfonder följs av blandfonder och obligationsfonder (USD).

Begreppet TINA – There Is No Alternative, har förpassats till historieböckerna. Fondspararna visar det med hela handen när de köper obligationsfonder i dollar. Obligationsmarknaden har fått en mardrömsstart i år, vilket lett till att förräntningstakten ökat rejält. På sina håll pratas det om aktieliknande avkastning på räntetillgångar. Därtill verkar fondspararna tro på ännu starkare dollar, om än den redan stärkts 24% mot kronan sedan årsskiftet.

Hedgefonder är en intressant klättrare på topplistan. Vi har en tydligt negativ börstrend, vilket gynnat många hedgefonder. Jämfört med traditionella aktiefonder, som vill överprestera börsen oavsett riktning, så vill många hedgefonder vara absolutavkastande. De har dessutom verktygen för detta, eftersom de har friare placeringsmandat och tillgång till hedgestrategier som är marknadsoberoende.

Annons

Företagsobligationsfonder (SEK) är månadens mest sålda fonder.

Riksbanken bjöd nyligen på den största räntehöjningen i modern tid under rådande valutaregim, men det till trots verkar fondspararna anse att de ligger efter FED och därmed har mer att göra. Detta trots att Riksbankens egen räntebana indikerar att vi inte är särdeles långt ifrån styrräntans toppnivå för den här gången. Detta har till synes lett till att fondspararna dumpar svenska obligationsfonder till förmån för amerikanska dito.

Fonderna som favoriserades under september

Förutom fondkategorier så är det såklart angenämt att också kika närmare på vilka enskilda fonder som lyckades attrahera flest sparkronor. Nedan är de 10 fonder som spararna favoriserat under månaden.

- Avanza Global

- Länsförsäkringar Global Indexnära

- SEB Korträntefond C USD – Lux

- PLUS Allabolag Sverige Index

- Avanza Zero

- Avanza Auto 5

- Lynx Dynamic

- AMF Räntefond Kort

- Avanza Auto 6

- HSBC GIF Turkey Equity AC

Fortsätt spara i tuffa tider

För de som har ekonomiskt svängrum är det viktigt att fortsätta spara långsiktigt, trots rådande börsturbulens. Även om det inte känns så, så har faktiskt potentialen framåt stigit jämfört med i början av året då vi stod på all time high,

Två av de största krascherna i Sverige historiskt var IT-kraschen och Finanskrisen. Där föll börsen -73% respektive -58%, i sammanhanget bör nämnas att Ericsson utgjorde 48% av index innan IT-kraschen. Trots dessa rejäla urblåsningar som vi aldrig någonsin kommer glömma så har OMXS30 gett en avkastning på +791% exklusive utdelning. Det motsvarar +6,8% i avkastning per år och då får du lägga till några procent till i utdelning på det. Hade du haft pengarna under huvudkudden och ej gett dem förutsättningar att växa så hade de idag tappat -45% av sin köpkraft. 1000 kronor 1990 motsvarar nämligen 1 818 kr i dagens penningvärde.

Nu håller vi tummarna för blå siffror i oktober, det tycker jag vi förtjänar,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.