Därför bör du våga vara långsiktig i ditt sparande

Att vara långsiktig i sitt sparande och sitta still i båten under turbulenta tider är ett utslitet stalltips. De bästa affärerna görs i de sämsta av tider men trots detta är det betydligt enklare att vara långsiktig i teorin än i praktiken. Så hur bör man egentligen tänka just nu?

Har du någonsin försökt att skifta däck på en bil genom att skruva upp hjulmuttrarna med dina fingrar? Om du har försökt dig på denna delikata utmaning så vet du att det är en fysisk omöjlighet, givet att du skruvat åt dem ordentligt. Men vad händer om du tar hjälp av ett fälgkors?

Naturligtvis blir det enklare. Genom att ta hjälp av fälgkorset adderar du en hävarm som skapar ett rejält kraftmoment. På börsen motsvaras fälgkorset av faktorerna tid och avkastning och i termer av sparande gör de underverk över tid. Det är inte för inte som man kallar ränta på ränta-effekten för världens åttonde underverk.

I börsens värld visualiseras detta bäst genom ett långsiktigt sparande. Om du sparar 3 000 kronor per månad på ett sparkonto så har du samlat ihop 36 000 kronor efter ett år. Det innebär samtidigt att vartenda öre som du har på kontot kommer från ditt nysparande. Om vi istället antar samma löpande månadssparande och 10 procent årlig genomsnittlig avkastning så får du ihop över 31 miljoner kronor på 45 år.

Kan du gissa hur stor andel av den imponerande slutsumman som kommer från nysparande kontra avkastning? Strax över 1,6 miljoner kommer från nysparande, resten är avkastning. Det innebär att 95 % av din samlade förmögenhet har skapats genom avkastning, resterande 5 % är de pengar du investerat. Ju längre tid desto större fälgkors, kort och gott. Exemplet tar inte hänsyn till löpande skatt eller inflation (en biobiljett kostade inte 130 kronor för 45 år sedan) men poängen kvarstår.

Sämre tider skapar möjligheter för högre avkastning

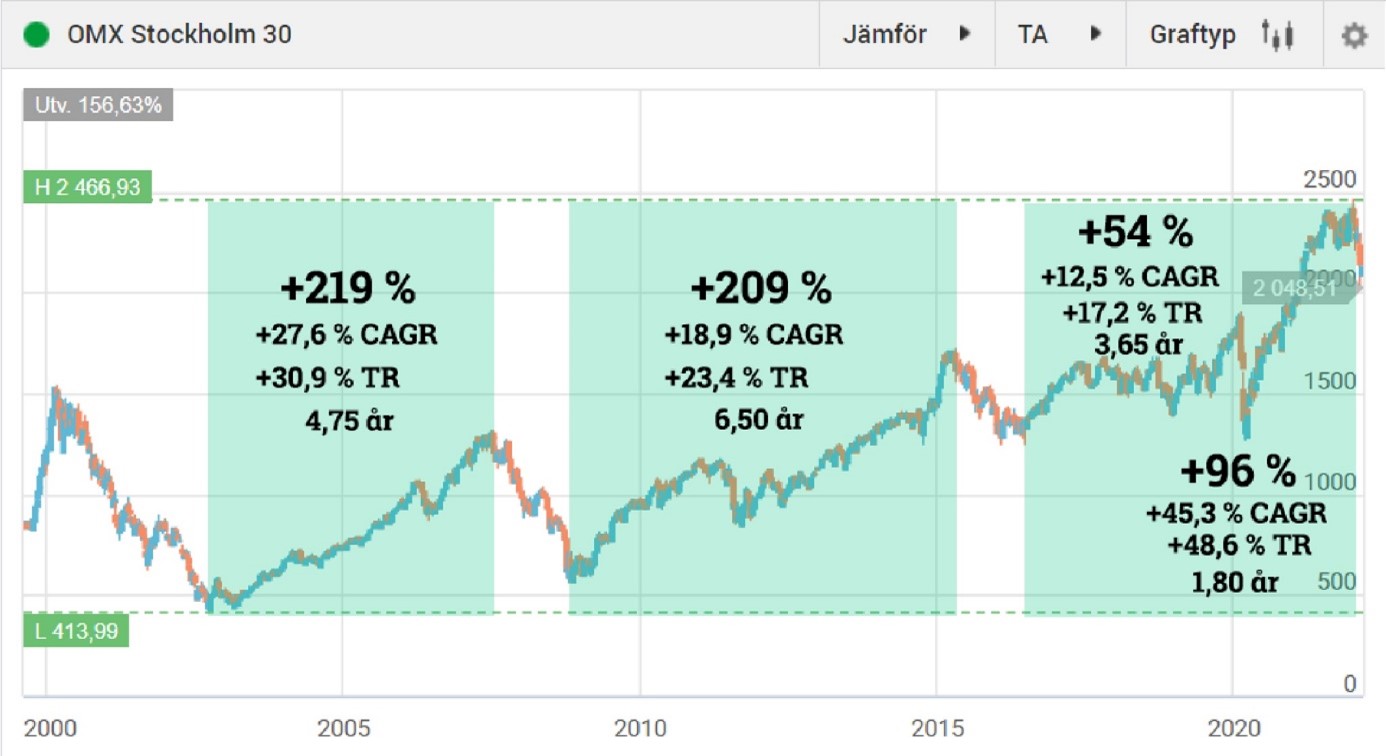

Tvärtemot vad man kan tro så utgör faktiskt dystra börstider en stor potential i ditt sparande. Som kollektiv tenderar vi att köpa efter uppgång och sälja efter nedgång, även fast vi alla förstår att drömscenariot är att köpa billigt och sälja dyrt. I nedan bild försöker jag visualisera varför du som långsiktig snarast bör vända en börsnedgång till din fördel, istället för att lägga benen på ryggen.

Om vi börjar längst till vänster så ser vi att börsen (OMXS30) steg +219 % från botten på IT-kraschen till nästa topp som var precis innan finanskrisen. Omräknat i årstakt innebär det en genomsnittlig årlig effektiv avkastning (CAGR) på 27,6 %. Om vi dessutom räknar med återinvesterad utdelning så kommer vi ända upp i +30,9 % per år under de 4,75 år som uppgången höll i sig. Det är en avkastning som är dramatiskt bättre än det långsiktiga snittet på börsen.

Betyder detta att man helt sonika bör sälja på toppen och köpa tillbaka på botten? Jag önskar att jag kunde säga ja på den frågan, det hade varit otroligt värdeskapande men dessvärre fungerar inte min spåkula. Nej, min poäng handlar om att visualisera att köpen som görs på vägen ned är värdeskapande när man drar ut grafen några år.

Ingen vet på förhand när en nedgång på börsen kommer bottna ur men det är klokt att komma ihåg att köpen på vägen ned rimligtvis kommer löna sig. Även de köp som i backspegeln gjordes efter blott halva nedgången. När det väl vänder så brukar det dessutom kunna gå fort.

Att vara långsiktig handlar om att fortsätta spara i ur och skur. Det finns inga dåliga väder, bara dåliga kläder och som bekant så brukar regn följas åt av solsken. Den som vill dra än mer nytta av börsens svängningar höjer sitt sparande när börsen surnat till rejält. Varför? Historien talar sitt tydliga språk. Ett ökat sparande efter en större nedgång på börsen kommer med stor sannolikhet att höja portföljens totala avkastning över tid. Det är precis av den anledningen som jag tenderar att öka mitt sparande när det stormar på börsen.

Börsens normaltillstånd är stigande

De senaste 39 åren har börsen (OMXS30) stigit under 7 av 10 år, trots att vi varit tvungna att utstå utmanande perioder såsom finans- och fastighetskrisen på 90-talet, IT-kraschen, finanskrisen, eurokrisen och brexit, för att nämna några. Ytterligare en tänkvärd detaljt är att trots att så pass många år slutat i positivt territorium så uppgår den genomsnittliga nedgången under ett börsår till närmare -20 % under denna långa period.

Om vi istället tittar på breda Stockholmsbörsen inklusive återinvesterad utdelning så har den stigit 956 % under de senaste 19,2 åren (så lång historik vi har på sajt för OMXSGI). Det innebär en årlig genomsnittlig effektiv avkastning på +13 %. Om du hade investerat 10 000 kronor i början av perioden så hade du fram till idag sett sparandet öka till över 100 000 kronor.

Men vad händer om vi istället räknar på det hela som ett månadssparande? Vår genomsnittliga kund månadssparar 3 000 kronor och unnar vi oss att räkna med 13 % i årlig genomsnittlig effektiv avkastning så trillar en pollett ned. Istället för 100 000 kronor på kontot så kommer du snarare se ditt sparande växa till 3 miljoner kronor under dessa dryga 19 år. Vid 7 % avkastning så nås goda 1,4 miljoner kronor.

Nu får vi väl besinna oss. Man bör vara försiktig med att lova för mycket och branschen pratar ofta om 7 procent i årlig avkastning (på Avanza räknar vi på 10 % totalavkastning). Här är det dock viktigt att förstå att denna siffra motsvarar en årlig genomsnittlig effektiv avkastning på 7 procent. Det är inte samma sak som att varje börsår ger den avkastningen, börsen svänger. Ibland går det upp och ibland går det ned, men över tid tenderar börsen att stiga mer än vad den sjunker.

Under de senaste 39 åren har börsen i genomsnitt bjudit på 23 % uppgång under positiva år samtidigt som den backat -18,5 % i snitt under negativa år. Priset för långsiktig framgång är alltså den volatiliteten (de svängningar) som vi måste lära oss att stå ut med. Men för den som är långsiktig så utgör dessa svängningar som sagt goda möjligheter.

Annons

En historisk återblick på Avanza Zero

Även om jag har en förkärlek till aktier så tycker jag att fonder är en fantastisk sparform. Detta eftersom fonder gör det så enkelt för alla att få en exponering mot börsen. Nu har jag argumenterat för att de bästa affärerna görs i de sämsta av tider och att den som vill dra nytta av en nedgång rimligtvis bör öka sitt sparande. Låt mig backa upp det med ett konkret exempel. Jag har haft ett löpande sparande i Avanza Zero i omgångar genom åren, under vilka perioder tror du de bästa affärerna har gjorts? Ledtråd, se nedan.

(De röda säljplopparna är inte regelrätta sälj utan automatiska försäljningar i samband med att avkastningsskatt ska dras.)

Ett tips kan vara… att öka din buffert utanför börsen om det är så att du får ont i magen när det svänger. Ha en så pass stor buffert att du inte översätter portföljens svängningar till ”… vad hade jag kunnat köpa för pengarna jag nu förlorat om jag bara sålt förra veckan innan nedgången”. Den typen av tankar är både en tankefälla och en onödig energitjuv. Ju mer börsen faller desto mer potential framåt ser jag för de nya pengarna som jag investerar.

Lycka till,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.