Därför ska du månadsspara långsiktigt på börsen

Ett långsiktigt månadssparande på börsen är en enkel framgångsfaktor för de allra flesta. Pengar som sparas är pengar som vilar medan pengar som investeras är pengar som arbetar, för dig. Låt oss kika lite närmare på fördelarna med ett löpande sparande!

Det här inlägget är en uppdatering av fjolårets inlägg på samma tema.

Coronakraschen är ett mycket bra skolboksexempel som i praktiken visar på den enorma styrka som ett månadssparande ger. Strax efter att Coronavirusets spridning utanför Kina var ett faktum slog börskraschen till med full kraft. Denna krasch höll i sig i 18 handelsdagar för att därefter bjuda på nästan 50 procents uppgång fram till årsskiftet.

Tid och avkastning gör underverk över tid

Tid och avkastning är spararens bästa vänner och de två viktigaste ingredienserna för ett långsiktigt lyckosamt sparande. Börsens naturliga svängningar ger inte sällan upphov till ont i magen och då blir lösningen ofta att sälja av sina aktier och fonder i väntan på det ”rätta köpläget”. Men dessvärre är det enklare sagt än gjort att lönsamt hoppa från tuva till tuva i jakten på avkastning. Inte ens med en doktorshatt föräras du med en väl fungerande spåkula och statistiken pekar mot att vi skjuter oss själva i foten. Ja, vi är nästintill världsmästare på att köpa dyrt och sälja billigt, om vi ska tro statistiken från Fondbolagens Förening som visar när vi sparare köper och säljer aktiefonder. Det finns dock ett mycket kraftfullt sätt att minska risken för dyrköpta misstag, nämligen månadssparande!

Börsens historiska utveckling

De senaste 20 åren har karaktäriserats av två stora börskrascher, dels IT-kraschen och dels finanskrisen. Det har lett till att vissa personer bränt sig och som vi vet så tenderar bränt barn att sky elden. Det är synd, eftersom aktiemarknaden historiskt varit den bästa källan till avkastning för gemene man.

De senaste 20 åren har Stockholmsbörsen (OMXS30) gett en avkastning på +78,9% vilket i runda slängar innebär en årlig avkastning på 2,95% men räknar vi med återinvesterad utdelning så tar vi oss upp till +340%, alltså en årsavkastning på 7,7% i snitt. Detta alltså trots att vi haft två mycket stora krascher under totalt 1 420 dagar eller närmare 20 procent av tiden under de senaste 20 åren. Det innebär att 10 000 kronor investerat dag 1 lyckats växa till 44 000 kronor under perioden. Om vi istället tittar på breda Stockholmsbörsen inklusive återinvesterad utdelning senaste 20 åren så uppgår avkastningen till +880% eller +12% om året i snitt. Det förräntar 10 000 kronor till nästan 100 000 kronor under perioden. Men innan du sätter kaffet i vrångstrupen och bestämmer dig för att aldrig mer investera pengar på börsen på grund av svängningarna så är det värt att kika lite närmare på denna utveckling.

Det är klokt att påminna om att börsen steg hela 71% under börsåret 1999, alltså den fas vi kom att kalla ”IT-euforin” i folkmun. Från botten i oktober 1992 efter finans- och fastighetskrisen steg börsen hela 1 184% fram till toppen 7 mars år 2000, det innebär en årlig effektiv avkastning på 41% om året, då har vi inte ens räknat med återinvesterad utdelning. I ett långsiktigt sparande rider du med i goda tider likväl som i mer bitterljuva, ljuva för att köpen du då genomför görs till bättre pris.

Under dessa 20 år har börsen stigit under 12 av dem, alltså under 60% av tiden. Backar vi bak ända till 1984 så ser vi att närmare 70% av börsåren är positiva. Du har helt enkelt oddsen på din sida. Men det absolut svåraste är att inte springa till säljknappen när börsen lyser röd. I bilden ovan har jag i detta inlägg faktiskt valt att visa breda Stockholmsbörsen inkl. återinvesterad utdelning istället för OMXS30.

På tal om tajming så finns det en debatt mellan ”Time in Market” och ”Market Timing” vilket alltså handlar om huruvida det viktigaste är att vara investerad på aktiemarknaden och guppa med i ebb och flod eller om man ska försöka hoppa från tuva till tuva för att parera svängningarna och komma ut som en ordentlig vinnare. Det är dock enklare sagt än gjort och en siffra som är tänkvärd är att om du missat de 10 bästa dagarna senaste 20 åren på amerikanska börsen så har du halverat din avkastning.

Vad kan vi lära oss av coronakraschen?

Fjolårets krasch är som sagt ett skolboksexempel på fördelen med ett månadssparande. Vi tenderar att investera efter uppgång och sälja efter nedgång, trots att logiken talar emot beteendet. De som månadssparar slipper det psykologiska beslutet att investera pengarna när börsen faller handlöst. Kanske kommer du ihåg den dagen i våras när Stockholmsbörsen föll -11,1%, dramatiska tider. Detta till trots hann de flesta inte ens få ytterligare en lön mellan dess att börsen började rasa tills dess att nedgången bottnade. De som orkade gå mot strömmen ifjol och köpa under de mörkaste dagarna gjorde troligtvis en väldigt bra affär. Ett fondsparande gör detta automatiskt medan du rullar tummarna.

Varför bör jag månadsspara?

Men låt oss komma till poängen med blogginlägget, varför bör man månadsspara egentligen? Är det inte en klyscha och ett sätt för banken att säkerställa löpande sparande som gynnar dem snarare än mig som sparare? Jag skulle säga att ett månadssparande är ett mycket kraftfullt sätt att spara på. Dels är det starkt förankrat i Sverige att vi får lön eller annan inkomst på månadsbasis och vi betalar de flesta av våra räkningar månadsvis. Därmed är det lätt att också låta sparandet ske just månadsvis och rida på det redan invanda beteendet. Men istället för att spara det som blir över varje månad så bör du bestämma en slant som du vill spara och se till att betala till dig själv först, ditt framtida jag! Det beror på att de flesta har alldeles för mycket månad kvar i slutet på lönen, för att vara realist.

Hur mycket bör jag månadsspara?

Ett gyllene riktmärke är att spara 10 procent av lönen och enklast är alltså att göra detta direkt lönen kommer. Många av oss mättar munnen efter matsäcken och därför har vi sällan kvar pengar i slutet på månaden. Men om du sparar 10 procent av inkomsten direkt lönen kommer eller omvänt, lär dig att leva på 90% av din lön så ska du se att du anpassar dig snabbt. Det är en intressant egenskap för oss människor, vi anpassar oss mycket snabbt.

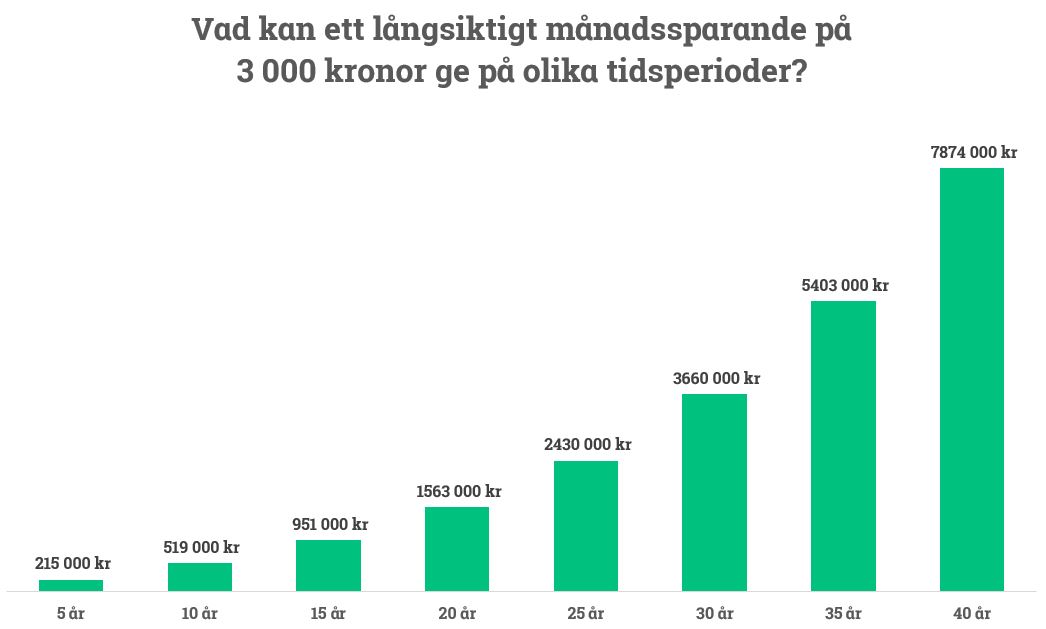

Det genomsnittliga månadssparandet bland avanzianerna är nästan 3 000 kronor, hur mycket pengar kan det bli på olika tidsperioder? Mer än vad de flesta tror. Du ser även tydligt hur enormt stor effekt tiden gör, ju tidigare du börjar desto längre horisont kan du ju ha. Då bör du blicka på staplarna till höger i bilden. Om du kan spara mer än så, så är det bara en fördel. Det kommer perioder i livet där du måste dra ned på ditt sparande eller pausa det helt. Då kommer du nog tacka dig själv att du sparade ”lite mer” när möjlighet fanns.

Vad är fördelarna med att månadsspara?

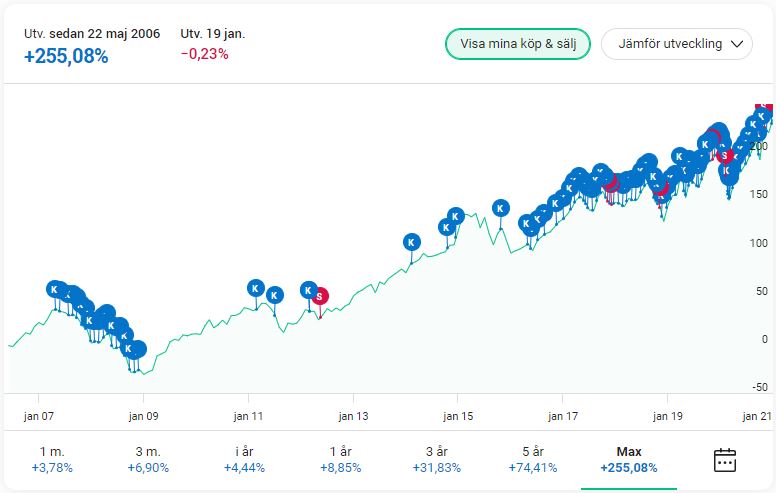

Aktiesparande är min favoritgren men i mitt pensionssparande har jag investerat i fonden Avanza Zero sedan 2006. Jag tog fram en graf över utvecklingen och kikade på var mina köp gjorts under perioden fram till idag. Under finanskrisen som varade under perioden 2007 till 2008 sjönk börsen hela 58% och många såg sina besparingar falla kraftigt i värde.

Utvecklingen under perioden från maj 2006 fram till idag har genererat en avkastning på +255% eller +9,02% per år. Men kika på grafen och se var många av mina köp gjordes. När vi är aktiva i vårt sparande så tenderar vi kollektivt att springa till säljknappen i sämre börstider och springa till köpknappen efter börsuppgång. Även fast de bästa affärerna rimligtvis görs i sämre tider när börsen är nedtryckt. Köpen på botten 2008 har sedan dess stigit över 350% vilket innebär en årlig avkastning på +13,1%. Det är en årlig avkastning på just det köpet som är 46% högre än snittsiffran för den som bara köpte dag 1 och höll placeringen under perioden utan att månadsspara.

Låt mig ta ytterligare ett teoretiskt exempel. Anta att du köper en fondandel för 100 kronor och sedan ser den falla ned till 50 kronor (en stor nedgång, men för exemplets skull). Nästa månadsspar på 100 kronor räcker då till hela två fondandelar eftersom de kostar hälften så mycket. Helt plötsligt har du 3 fondandelar som du betalat totalt 200 kronor för. Den första andelen kostade 100 kronor och de två sista kostade 50 kronor styck. Det innebär att du i snitt betalat 66,6 kronor per fondandel (200 kronor / 3 fondandelar). Nu behöver fondkursen inte stiga tillbaka till 100 kronor för att du ska ligga på plus igen. Du har ju ett GAV (genomsnittligt anskaffningsvärde) på 66,6 kronor vilket innebär att kursen måste stiga 16,60 kronor. Om kursen stiger tillbaka till 100 kronor har du istället för att ”få tillbaka” din investering gjort en vinst på +50%. Du har ju tre fondandelar som du betalat totalt 200 kronor för men som nu är värda 300 kronor, detta är en av styrkorna med ett månadssparande.

Ingen av oss vet ju hur börsen kommer utvecklas imorgon och ett månadssparande minimerar risken att kliva in på börsen vid fel tillfälle. För dig som har en lång placeringshorisont så är en nedgång likt under finanskrisen en skänk från ovan. Dock är en så stor nedgång mycket ovanlig och sannolikheten är stor att du inte skulle göra några köp under perioden när du bara ser börsen falla och falla, ja om du inte har ett automatiskt månadssparande vill säga. Det är nämligen så att sannolikheten att du trycker på köpknappen när alla andra springer till säljknappen är relativt liten. Månadssparandet eliminerar den psykologiska dimensionen att du vid varje köp ska bestämma dig för att köpa samtidigt som du ser att börsen fortsätter sjunka.

Några fördelar:

- Du minimerar den psykologiska dimensionen och risken att du avstår köp i sämre tider (goda köptider!)

- Det sköts automatiskt vilket är extra bra för dig som inte är intresserad av investeringar men vill ha ett sparande

- Du ”ser” inte pengarna när de dras automatiskt i samband med lön varje månad

- Du sänker risken att investera vid ”fel tillfälle” eftersom du sprider ut köpen

Har du riktigt lång sparhorisont så kan det vara rimligt att investera alla pengar vid ett enda tillfälle. För även om du köpte på toppen 2007 så står ju faktiskt börsen högre idag. Men då återkommer vi till det faktum att ingen vet hur börsen utvecklas imorgon och det kräver mycket is i magen för att orka ta sig igenom en sämre börsperiod om man investerat alla pengarna på ett bräde. Att sprida ut risken genom ett månadssparande och minimera risken att helt sonika gå in på börsen vid helt fel tillfälle kan inte nog understrykas styrkan med. Dessutom är det ju inte säkert att du har en klumpsumma att investera dag ett. Det vanligaste månadssparandet är ju trots allt en slant som sätts av från lönen varje månad.

Månadssparande under coronakraschen

I bilden här under ser du hur månadssparandet såg ut under coronakraschen. I retrospekt ser det ut som vältajmade försäljningar men det är bara en minimal försäljning varje år som görs automatiskt för att betala löpande skatt. Jag tycker bilden är rätt talande för den visar hur snabb nedgången var, ett enda månadsspar innan botten var ett faktum. Idag står börsen högre än innan kraschen och de köpen som gjordes på botten har adderat 44% avkastning på mindre än ett år. Sannolikheten är är hög att den här typen av köp inte skulle ha gjorts om man behövde fatta beslutet själv. Jag förstår att det finns många som absolut skulle ha investerat ännu mer under den kraftiga nedgången och som förstår att de bästa affärerna görs då, jag är likadan själv. Men vi får inte glömma bort att vi tillhör en minoritet. De flesta tycker inte att sparande är det roligaste som finns, då är ett månadssparande genialiskt.

Hur mycket pengar kan det bli?

Låt oss anta ett långsiktigt månadssparande och se vad det kan bli i slutändan. År 2007 var jag 20 år och låt oss anta att jag sparade 3 000 kronor i månaden samt att horisonten var fram till pensionsålder, alltså 45 år. Givet en årlig avkastning på 7% ger det sparandet en slutsumma på 11,4 miljoner kronor. Perioden i grafen ovan bjöd ju dock på 9,02% och då kliver vi en bit över 22 miljoner kronor. För att exemplifiera att varje procentenhet gör skillnad så tänker jag att vi ska kika på 13% om året också. I början av blogginlägget sa jag att tid och avkastning är de två viktigaste faktorerna för ett långsiktigt lyckosamt sparande. En årlig genomsnittlig avkastning på 13% ger en slutsumma på närmare 92 miljoner kronor. Stora summor (som inte är inflationsjusterade) men poängen med exemplet kvarstår, månadssparandet hjälper oss att höja avkastningen i sparandet genom att köpa i sämre tider till lägre prislappar, något som traditionellt betalar sig över tid.

Låt oss återgå till börsgrafen över de senaste 20 åren. En period som alltså gett +78,9% exklusive återinvesterad utdelning. Men vad har man fått för årlig avkastning om man köpt under nedgångarna? För att göra ett kraftfullt exempel så tänker jag att vi kikar på vad årsavkastningen blir om vi köper vid botten. Även om det är enklare i teorin än praktiken att träffa botten, men poängen kvarstår. Anledningen är att det görs köp i djupa dalar vid automatiskt månadssparande, men ofta undviks om du aktivt måste ta köpbesluten själv.

Sedan botten under IT-kraschen har 6 526 dagar passerat eller 17,9 år fram till idag. Från bottennivån 10 mars 2003 (bottnade lite senare än OMXS30) har Stockholmsbörsens breda index inkl. återinvesterad utdelning stigit +1 027% vilket ger en årlig avkastning på 14,5%. Kikar vi på finanskrisen som var nästa stora nedgång så har 4 444 dagar passerat, eller 12,2 år. Från bottennivån 21 november 2008 har börsen stigit +585% vilket ger en årlig avkastning på +17,08% inklusive återinvesterad utdelning.

Min poäng är att de bästa affärerna tenderar att göras i de sämsta av tider och att en autopilot på sparandet som månadsspar ger upphov till mer eller mindre eliminerar risken att du väntar med sparandet ”tills börsen bottnat”. Hela ditt sparande får ju inte de avkastningssiffror som jag skrev ovan, utan blott de köp som görs under nedgångsperioden. Men det går inte att komma ifrån det faktum att de över tid bidrar positivt till sparandets totala avkastning, i takt med att börsen letar sig mot nya höjder.

Här kan du läsa allt du behöver om månadssparande hos oss!

Få tillbaka alla avgifter på både aktier och fonder

Du har väl inte missat vårt starterbjudande? Alla som ännu inte kommit över 50 000 kr i samlat sparande hos oss får tillbaka alla avgifter – på alla fonder. Det sker helt automatiskt. Dessutom handlar du aktier för 0 kr på Stockholmsbörsen. Här kan du läsa mer om vårt starterbjudande.

Sist men inte minst till jag ta tillfället i akt och önska dig ett lönsamt sparande,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Starterbjudande gäller för kunder med Courtageklass Start som inte kommit över 50 000 kr i samlat sparande hos oss. Fondavgifterna återbetalas under första kvartalet efterföljande år som fondandelarna ägts. Läs mer om vårt starterbjudande och se villkor på avanza.se/starterbjudande. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.