Din buffert är viktig för långsiktig framgång på börsen

En buffert är en mirakelkur mot oförutsedda utgifter men faktum är att den också biter mot klåfingrighet i den finansiella syltburken. Genom att ha en väl tilltagen buffert kan du minimera risken för att bli tvingad att nalla ur det långsiktiga sparandet, samtidigt som du troligtvis förbättrar nattsömnen.

En buffert mot oförutsedda utgifter är något alla behöver. Hur stor den ska vara är individuellt men i det här inlägget resonerar jag lite grann kring hur man kan tänka i frågan.

Förutom att skydda mot oförutsedda utgifter, något som drabbar oss alla emellanåt under livet, så har bufferten en mer okänd fördel också. Den kan hjälpa dig att faktiskt lyckas vara långsiktig på börsen, på riktigt. I det här inlägget ska jag resonera lite grann kring vad jag menar med det.

En buffert är viktig för att lyckas på börsen

I tider med turbulent börs är det vanligt att man får ont i magen. En enkel lösning på kort sikt är att sälja av sina placeringar, men sannolikheten är mycket hög att det blir ett kostsamt beslut långsiktigt. Den vinnande strategin på börsen är att köpa billigt och sälja dyrt. Det är enklare sagt än gjort och i praktiken är vi som ett kollektiv snarare experter på att köpa efter uppgång och sälja efter nedgång.

Har du någonsin fått ont i magen när börsen sjunker och tänkt tanken på vad du kunnat göra för pengarna om du bara hade sålt innan nedgången? Du är inte ensam, det är en klassiker. Det är dock en tankevurpa, en mycket onödig sådan som enbart dränerar energi.

Här kommer bufferten in i bilden. För att ge ditt långsiktiga sparande rätt förutsättningar att växa ostört över tid är det viktigt att ha en tillräckligt stor buffert vid sidan av börsen. På så sätt behöver du inte sälja av dina placeringar för att finansiera allt roligt som hör livet till. Här menar jag inte en buffert i traditionell mening som syftar till att skydda mot oförutsedda utgifter. Istället menar jag pengar vid sidan av börsen så du inte blir livegen och inser att ditt humör svänger i takt med börsens svängningar. Oavsett vilka spännande äventyr du vill företa dig i livet bör du kunna finansiera det med pengar utanför börsen, då har du mycket goda förutsättningar att se ditt sparande på börsen ta dig till oanade höjder över tid. Ha en tillräckligt stor buffert för att inte översätta börsens svängningar i portföljen till vad du kunnat göra med pengarna om du bara hade ”sålt i rätt tid”.

Något jag funderat på en hel del på senare tid är hur stor en sådan buffert behöver vara. Nu pratar jag inte bara om pengar för oförutsedda utgifter utan för att kunna bli ”oberoende av portföljen” så att den över tid kan göra dig ekonomiskt oberoende. Jag har inte facit men sår gärna ett frö för dig att fundera på.

Använd mental bokföring

Det är skillnad på pengar och pengar. Genom att använda mental bokföring och kategorisera ditt sparande kan du troligtvis dramatiskt öka sannolikheten att lyckas med ditt sparmål.

Ett enkelt knep är att exempelvis döpa sitt konto till ”barnsparande”, ”pension”, ”bröllop” eller något annat som gör att vi enklare lägger band på alla de frestelser vi möts av dagligen. Det är ett effektivt sätt att påminna sig själv om syftet med sparandet och visualiserar effektivt kostnaden att nalla därifrån. Då är det barnens kontantinsats som decimeras, bröllopet som får skjutas på framtiden eller livet som pensionär som blir mer knapert.

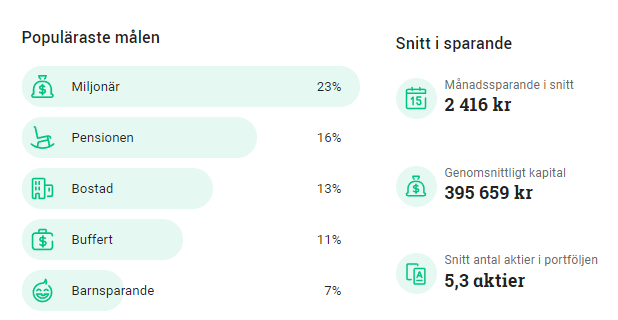

Det vanligaste sparmålet bland samtliga våra 1,7 miljoner kunder är att bli miljonär. Faktum är att det inte är speciellt svårt att nå det målet. Med den avkastning breda Stockholmsbörsen gett senaste 20 åren hade det räckt med 1 200 kronor i månaden. Om vi räknar med klassiska 7 % om året så handlar det istället om 1 900 kronor i månaden. En av de viktigaste egenskaperna för att nå målet är sittfläsk, något de flesta faktiskt kan praktisera.

Det är dock enklare sagt än gjort att sitta på händerna, speciellt när börsen är turbulent och värdet på sparandet svänger kraftigt. Här kan den mentala bokföringen vara oss behjälpliga.

I min värld är begreppet ”pengar” kortsiktigt medan ”kapital” är långsiktigt. Jag använder pengar för att betala mina räkningar, finansiera livet här och nu likväl som att spara på hög i form av en buffert för oförutsedda utgifter eller målsparande till den där efterlängtade resan. Jag tänker att pengar är slantar som kommer att användas inom 0 – 5 år.

Kapital ser jag som byggstenar för en bättre ekonomisk framtid. De pengar som allokeras hit blir därmed långsiktiga och investeras på börsen, för att ge dem rätt förutsättningar att växa över tid, gärna i årtionden.

När börsen sjunker får jag inte ont i magen, tvärtom försöker jag alltid höja mitt sparande under turbulenta tider. Jag tänker helt enkelt att den framtida potentialen har ökat för de nya investeringar som görs under en börsnedgång. Mentalt skriver jag upp min framtida förmögenhet i takt med att börsen faller allt djupare. Lite grann som att bygga ett stort palats där byggmaterialet precis blev betydligt billigare. Då kan jag helt enkelt bygga ett större palats.

Men varför får jag inte ont i magen? Jag brukar då fråga mig själv… tror du att detta kommer vara mer eller mindre värt om 30 år? Svaret är ganska enkelt. Om du räknar med 7% årlig genomsnittlig avkastning så kommer ditt sparande vara värt 8x mer. Om du räknar med 10% så kommer sparandet vara värt 20x mer. Låt mig påminna om att köp som görs i rejält sura tider ofta brukar bidra med betydligt högre avkastning än snittet. Då har jag inte ens räknat med ett löpande sparande.

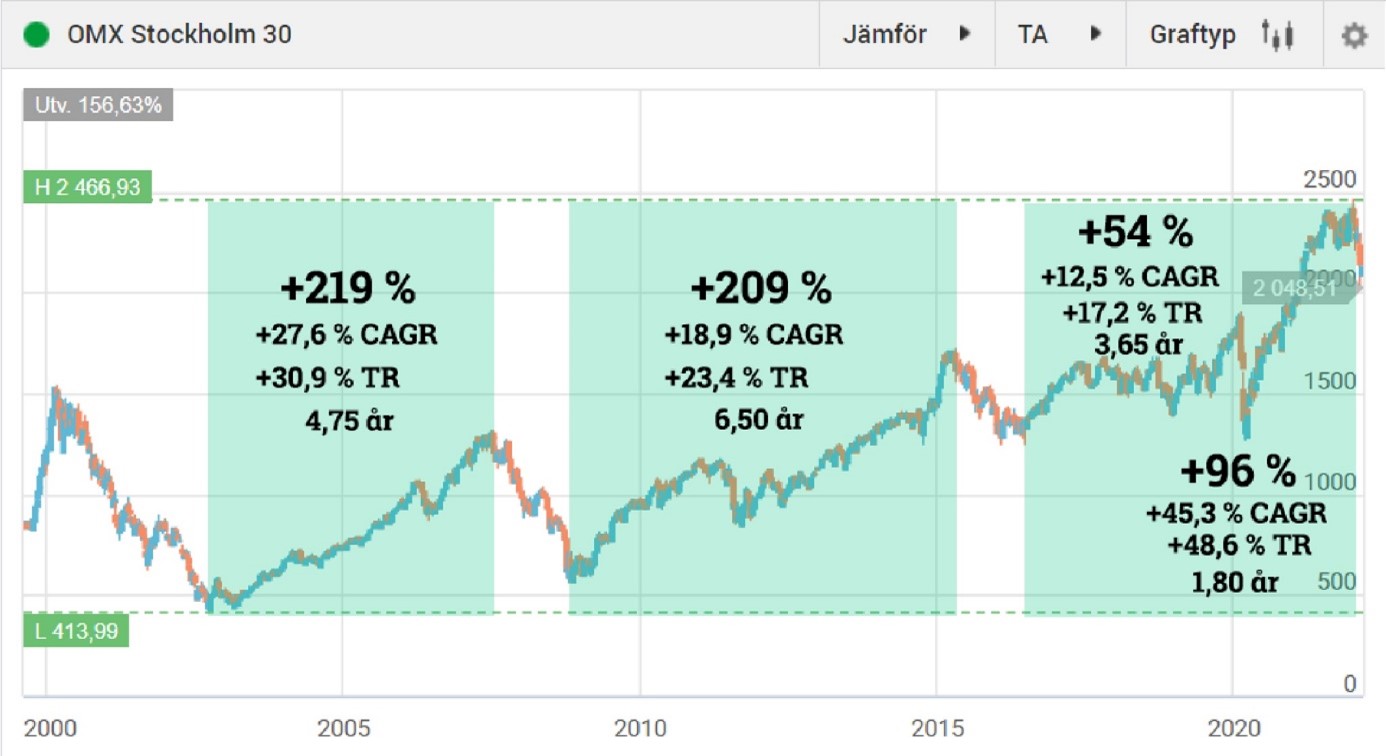

Den som investerade en slant på botten under IT-kraschen har sett det köpet stiga närmare 31% om året fram till nästa topp. Sannolikheten att du säljer av allt på toppen och köper tillbaka allt på botten är försvinnande liten. Syftet är dock att visualisera att köp tenderar att bli mer lönsamma ju mer börsen fallit, precis då många av oss upplever risken som störst.

Kostnaden för långsiktig framgång på börsen är den volatilitet som vi behöver utstå, alltså de svängningarna som gör att värdet på vårt sparande svänger och från tid till annan ger oss magont.

Stresstesta din ekonomi

Så hur ska man då ta reda på hur mycket buffert man behöver? Ett sätt är ju att fundera på hur mycket pengar som krävs för att inte översätta svängningarna i portföljen med ”…jag hade kunnat köpa xyz om jag bara sålt förra veckan”. När din finansiella reptilhjärna försöker lura dig så är det bara att svara ”men köp det då, jag har ju pengar till det”.

Ett annat sätt är att fundera kring om du har tillräckligt med kapital vid sidan av börsen är att ta din lön eller pension, buffert och en nedgång om -50 % i portföljen och fundera på hur det påverkar dig. Äger du ditt boende och har bolån så kan du stresstesta ditt lån med en bolåneränta på 6 %. Om du fortfarande inte behöver nalla ur portföljen oavsett vad du behöver köpa eller betala så skulle jag säga att du har en robust ekonomi med goda förutsättningar för att vara långsiktig på börsen. Då kan du sova gott om natten helt enkelt.

Ha en så pass väl tilltagen buffert att du inte översätter svängningarna i portföljen till vad du kunnat göra med pengarna om du bara ”sålt i rätt tid”. Det är som sagt skillnad på pengar och kapital. Ett långsiktigt sparande på börsen är det sistnämnda och bör ses som byggstenar för att över tid bygga en ekonomisk trygghet. Ett mellanting kan vara att se de löpande utdelningarna som pengar och då använda dem till att ge den löpande ekonomin en vitamininjektion.

Större delen av ditt långsiktiga sparande bör allokeras mot börsen, men det är inte samma sak som att större delen av din ekonomi bör allokeras mot börsen. Om du genuint har en lång sparhorisont så behövs inte särdeles stort kapital för en imponerande slutsumma i framtiden.

Annons

Minska din finansiella stress

En mycket positiv effekt av detta är att det minskar finansiell stress. Det i sig minskar stress överlag och får dig troligtvis att må bättre. Ett sparande som faktiskt får förutsättningar att vara långsiktigt kan dessutom ta din ekonomiska trygghet till oanade höjder.

Tid gör underverk men de flesta portföljer får aldrig förutsättningen att blomma ut över tid. En av vår tids mest kända investerare heter Warren Buffett. Han har drivit bolaget Berkshire Hathaway sedan 1965. Med en årlig genomsnittlig effektiv avkastning på 20,1% per år under perioden kan han nu se tillbaka på 3 641 613 % i avkastning. Det innebär att 10 000 kronor investerat vid start är värt över 360 miljoner kronor idag. Om vi istället räknar på en årlig genomsnittlig avkastning på 7% så når vi mycket goda 530 000 kronor. De flesta får inte uppleva detta, antingen för att man använder det ”långsiktiga” börssparandet som spargris eller för att man får ont i magen och säljer av sparandet efter en nedgång.

En god buffert gör dig oberoende av ditt börssparande, som tids nog kan återgälda detta genom att göra dig ekonomiskt oberoende.

Allt gott,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.