Evergrande skapar kinafrossa på börsen – hur ska man tänka?

Aktier brukar sägas vara en vintersport men dessförinnan har vi börshösten som kan vara desto mer volatil. Efter tre negativa veckor i rad för första gången i år fick vi en rejäl kinaoro på börsen idag. Fastighetsutvecklaren Evergrande med skulder på över 300 miljarder dollar ser ut att ställa in betalningarna, resultatet blev en nedgång på -2,85% som mest för att därefter återhämta viss förlorad mark. Hur bör man tänka kring detta?

Stockholmsbörsen (OMXS30) har stigit +21,21 % i år exklusive utdelning. Än så länge har vi inte upplevt den nästintill årliga traditionen av en korrektion men sedan toppnoteringen 13 augusti har börsen backat -5,80%. Frågan är om detta är en temporär sättning eller starten på en längre nedgång? Framtiden är som alltid oskriven.

Kinesiska Evergrande skrämmer marknaden

Den kinesiska fastighetsutvecklaren Evergrande har hamnat i en akut kris där bolaget troligtvis inte har likviditet att genomföra löpande räntebetalningar på sina skulder. I veckan ska bolaget betala räntor på två av sina utestående obligationslån men redan nu har de aviserat till sina banker att de inte kan fullfölja sina åtaganden.

Marknaden har naturligtvis diskonterat detta där aktien har handlats ned -85 % sedan årsskiftet och en av obligationerna handlas till 30% av face value, alltså 30 öre per krona. Den som köper obligationen för 30 öre kan alltså göra en god affär om bolaget betalar tillbaka 1 krona i framtiden, men priset indikerar naturligtvis att det är mycket osannolikt.

Bolaget sysselsätter 200 000 personer och bygger omkring 600 000 bostäder årligen. Nu vittnar de om att det är allt svårare att sälja sina projekt, vilket inte är optimalt för ett bolag som finansierat hög tillväxt med mycket lån. Utmaningen är att skuldbördan ökat 56x sedan förra årtiondet varpå skulderna idag uppgår till 300 miljarder dollar, tillräckligt för att potentiellt skaka om det finansiella systemet i Kina och riskera spridningseffekter. En effekt är redan materialiserad och det är risk off sentimentet vi nu ser på börsen, vilket också ter sig rimligt. Dock ska vi komma ihåg att veckans räntebetalningar på dessa obligationslån är en bråkdel av total lånevolym, men det gör knappast saken bättre.

Som jämförelse kan sägas att Lehman Brothers hade skulder på 619 miljarder dollar när de föll 15 september 2008, en siffra som naturligtvis skulle vara högre i dagens penningvärde mätt. På frågan hur jämförbara dessa är mot varandra så har jag dock inte svaret, men troligtvis är det inte en helt rättvis jämförelse. Lehman Brothers kollaps var mycket stor samtidigt som spridningseffekterna var oöverblickbara, man visste helt enkelt inte vem som satt på ”Svarte Petter”. Anledningen till varför jag dock refererar till Lehman är för att ge en kontext. Onekligen har denna händelse fått de globala marknaderna att darra på manschetten.

Efter årets kraftiga uppgång på +23,36 % för OMXS30 inkl. utdelning eller +25,70 % för breda Stockholmsbörsen inkl. utdelning är det rimligt att denna osäkerhet leder till vinsthemtagningar likväl som att investerarna drar ned på risken och inväntar mer information. Sedan börsen bottnade i den finansiella Marianergraven ifjol när pandemin härjade som värst har vi haft en logisk rekyl upp. De flesta börser har dessutom stigit kraftigt norrut från fjolårets rekordnivåer innan pandemin bröt ut.

Nu går vi in i en period med tuffare jämförelsetal samtidigt som deltavarianten agerar joker för ekonomisk tillväxt. Därtill består komponentbristen och flaskhalsarna i den globala försörjningskedjan men även personalbrist, vilket fått lönerna att stiga. Allt detta sammantaget leder till inflationstryck och en oro för FEDs tapering, alltså minskade tillgångsköp. Utöver detta har vi inte sett en sättning på 5 % på amerikanska S&P 500 på närmare ett år, en streak som tog slut idag.

Vän av ordning kan givetvis fundera kring vilka faktorer som ligger i den positiva vågskålen men just nu är det många faktorer som talar för viss försiktighet. Undertecknad är alltid optimistisk, på gott och ont. Om vi står inför ett surare börsklimat kan det vara klokt att ha en bevakningslista att luta sig mot och kasta ett finansiellt getöga på under sämre dagar.

Frågan många nog ställer sig är huruvida Evergrande är Too Big to Fail? Kina pekas redan ut som ursprungslandet för coronaviruset likväl som en faktor i den flaskhalsproblematik vi upplever. Vill de också lägga sordin på den ekonomiska tillväxten vi nu alla behöver? En högst intressant fråga utan ett givet svar i skrivande stund.

Många bolag har redan tagit stryk

Även om börsen slog rekord så sent som 13 augusti så är det faktiskt många bolag som haft det motigt. De flesta index är som bekant värdeviktade vilket skapar en form av ”värdeviktningens paradox”. En enkom blick på indexet säger inte särdeles mycket om bolagen som indexet utgörs av, istället gäller ”störst går först”.

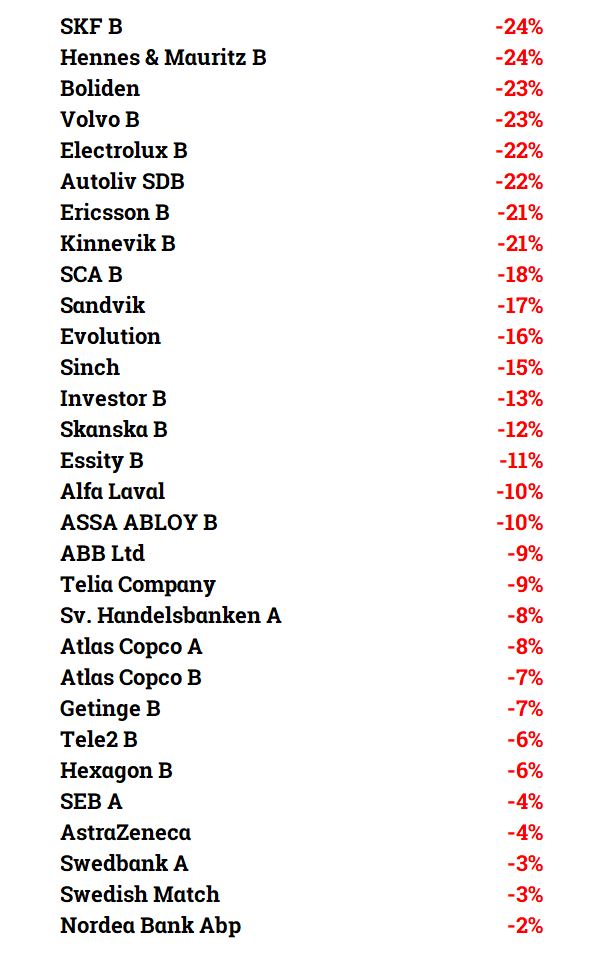

Av totalt 394 aktier på Stockholmsbörsen så är den genomsnittliga nedgången sedan respektive årshögsta faktiskt -20 %. Om vi istället tittar på OMXS30 som blott utgörs av 30 aktier men som ändå värdemässigt utgör omkring 56 % av hela Stockholmsbörsen så är motsvarande siffra -12 %. I nedan tabell ser du hur mycket aktierna i OMXS30 sjunkit sedan respektive årshögsta under 2021, Kinnevik påverkas dock av sakutdelningen av Zalando.

Hur bör man då tänka?

Det är onekligen så att vi har en imponerande börsperiod bakom oss samtidigt som vi har viss motvind framför oss. Samtidigt är det ju när det inte finns några mörka moln på himlen som man bör bli orolig. Du bör fokusera på det du faktiskt kan styra över vilket är din portföljs sammansättning och dess diversifiering.

Har du en långsiktig sparhorisont är det troligtvis klokt att vara just långsiktig. Om du är orolig för att vi kan få se en ökad volatilitet framåt så kan du samla på torrt krut genom att inte återinvestera löpande månadssparande direkt och låta ev. utdelningar addera till krigskassan kortsiktigt. Den långsiktige kan med fördel vända en ökad volatilitet till sin fördel. Ett surare börsklimat gör att du inte behöver jaga aktier på ovansidan, men titta gärna på var aktien kommer ifrån… de flesta aktier har trots nedgången från toppnivån stigit rejält sedan årsskiftet.

För dig som har en kortare placeringshorisont är det klokt att se över risken i detta läge.

Lycka till,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.