Hur bör spararna agera på grund av krig i Ukraina?

Idag upplever vi en mörk dag för Ukrainas befolkning, Europa och världen i stort. Ryssland har genomfört en invasion av Ukraina, alltså det omvärlden fasat för. Hur bör man som sparare tänka i detta läge?

Detta riskerar att bli en humanitär katastrof och är fruktansvärt på alla sätt och vis. Men när det kommer till ens långsiktiga sparande så visar faktiskt historien att detta troligtvis inte är ett tillfälle att lämna börsen.

Spararen bör dock stålsätta sig och förbereda sig på att den förhöjda osäkerheten kommer leda till större svängningar på börsen. Den som har kortare sparhorisont och som behöver pengarna inom de närmaste åren bör dock ta en funderare, den typen av pengar bör rimligtvis inte vara investerade på börsen, speciellt inte nu.

Hur påverkas börsen av Rysslands invasion av Ukraina?

Den de-eskaleringen som många hoppats på är nu ett minne blott och en fullskalig invasion pågår. Det är en mörk dag och ritar om den europeiska säkerhetsordningen. Härifrån och framåt är det händelseutvecklingen kring Ukraina som styr börsen men om vi lutar oss mot historien så visar den att spekulationsbubblor lett till större börsfall än krig och andra typer av eventdrivna oroshärdar på de finansiella marknaderna. Börsen kommer påverkas av de sanktioner som nu införs runt om i världen mot Ryssland, än så länge är det svårt att veta hur och i vilken omfattning dock.

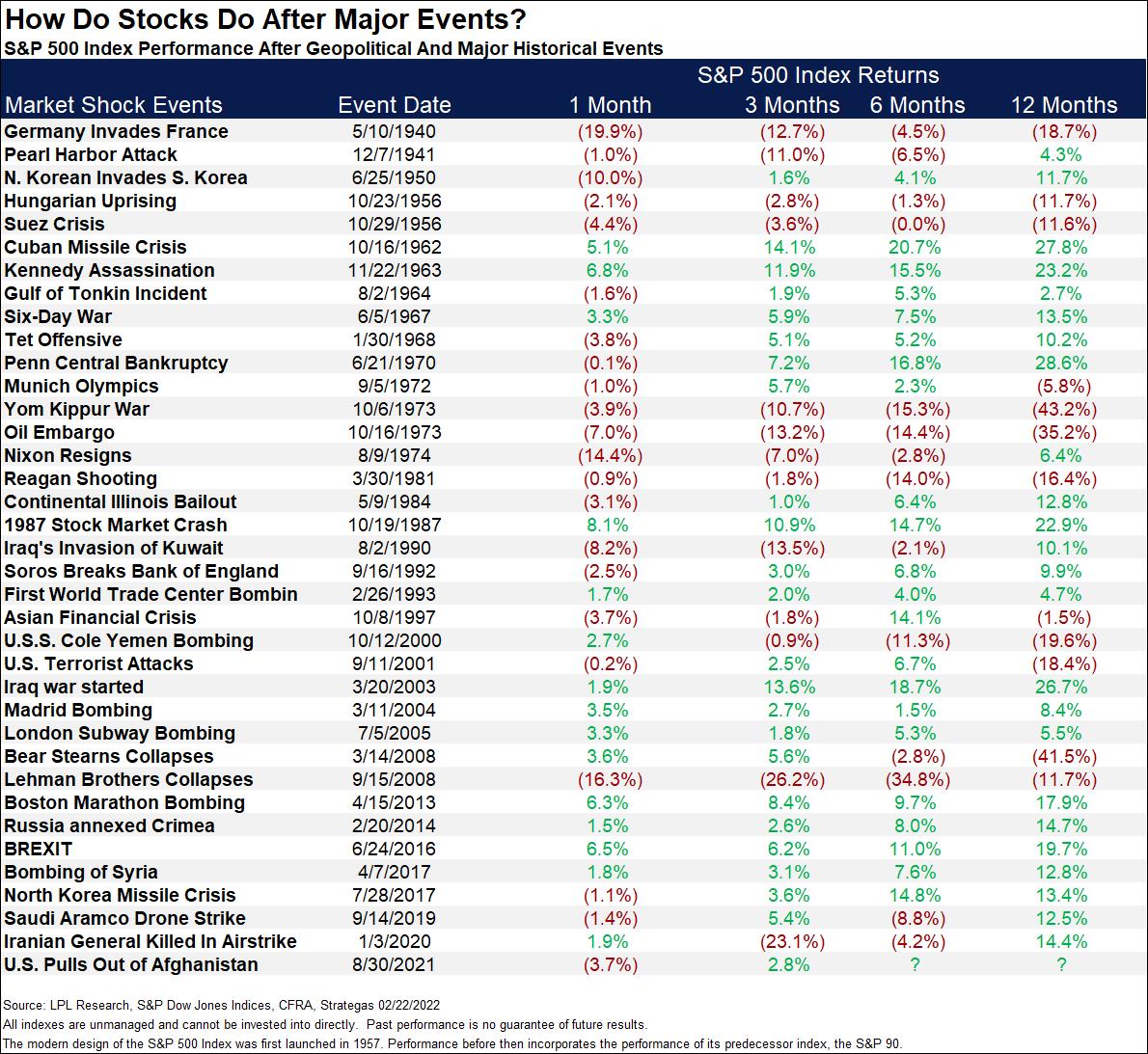

I nedan bild har LPL Research satt samman en lista över historiska händelser och hur de har påverkat amerikanska S&P 500. Förvisso kan man tycka att vi bör fokusera på Stockholmsbörsen men faktum är att USA är världens största ekonomi och kapitalmarknad och ofta sätter tonen för resten av världens finansiella marknader.

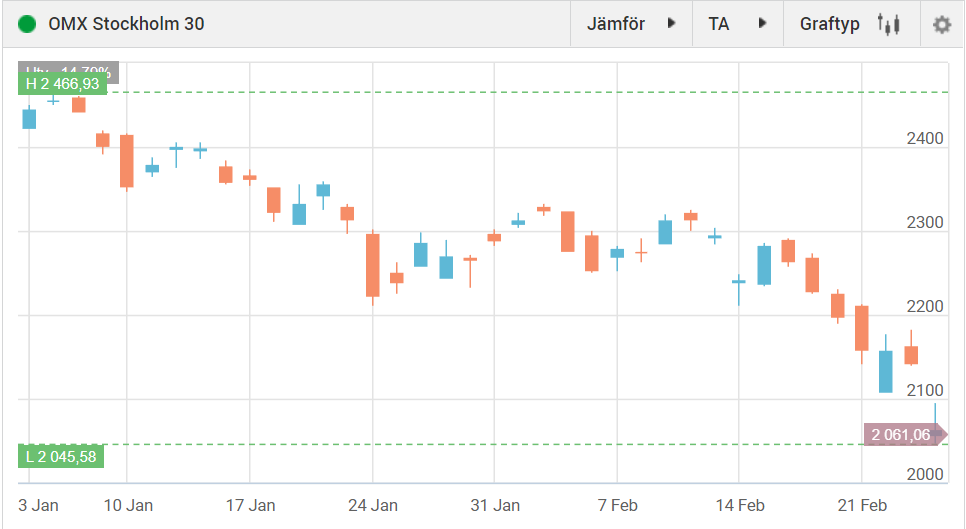

Men för att då titta lite närmare på hemmaplan så ser vi att Stockholmsbörsen (OMXS30) backat -16,45 % sedan årshögsta och den genomsnittliga aktien på breda börsen har nu sjunkit -35 % senaste året. Hade vi befunnit oss på rekordnivå hade nedgången troligtvis riskerat att bli större. Breda Stockholmsbörsen (OMXSGI) har tappat -21,9 % sedan årshögsta och befinner sig därmed i en s.k. ”björntrend”.

Hur står sig dagens nedgång på börsen i en historisk kontext?

Idag föll Stockholmsbörsen -4,5 % som mest samtidigt som Moskvabörsen tappade -45 % och rubeln försvagas kraftigt. Det ryska indexet RTS (jmf OMXS30) tappade -50% som mest vilket innebär att de på morgonkvisten nästan återupplevde den globala finanskrisen, intradag.

För att sätta nedgången i ett sammanhang kan sägas att Omikron-beskedet i november ifjol sänkte börsen -4%, första nedgångsdagen under coronakraschen fick börsen att tappa -4,31 % och Brexit innebar en nedgång på -8,42%. Denna typ av kraftiga nedgångar är ovanliga men förekommer.

Sannolikheten är hög för att kraftigt stigande priser på olja och naturgas lägger sig som en våt filt över global ekonomi och tynger återhämtningen. Det fördyrar transport, uppvärmning och elektricitet vilket skapar huvudbry för hushåll likväl som företag.

Sjunkande vinster för bolagen och lägre värdering för börsen skapar ett nedåttryck. Om detta leder till en s.k. björnmarknad så har det historiskt inneburit en nedgång om -34 % under 186 dagar i snitt. Historien sägs ju inte upprepas men kanske rimma. Händelseutvecklingen kommer som sagt styra börsutvecklingen och oron är av förklarliga skäl hög, det innebär att man bör förvänta sig större svängningar framåt.

Hur bör man tänka nu?

Sparande är inte en sprint, utan ett maratonlopp. Det är ju enkelt i goda tider att förespråka långsiktighet och att spara löpande, men det är ju i sämre tider som det ska praktiseras. Den senaste tiden har jag fått många frågor om hur länge det här med att ”vara långsiktig” håller som argument. Historien talar för sig själv, de bästa affärerna har gjorts i sämre börstider. Trots detta tenderar vi att köpa efter uppgång och sälja efter nedgång. Faktum är istället att risken på börsen faller i takt med sjunkande börskurser och vice versa.

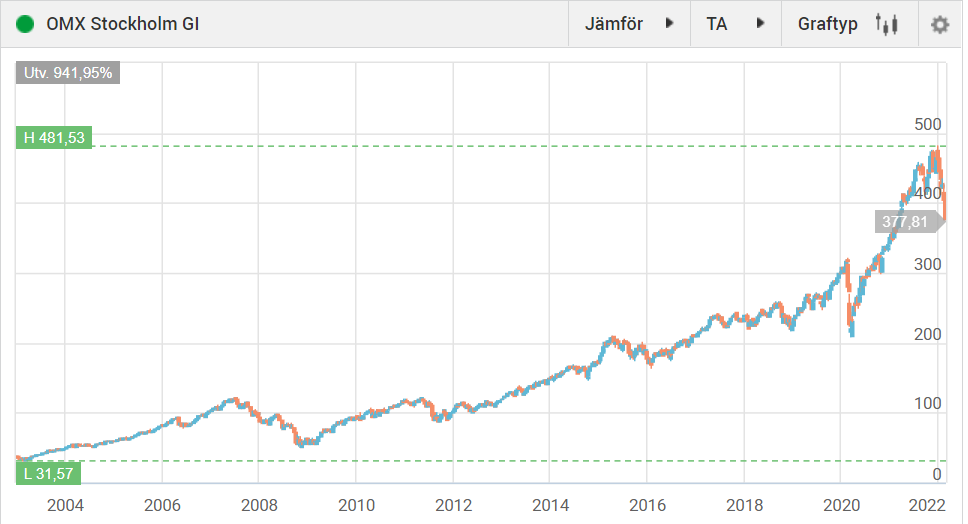

Nedan ser du en bild som har några år på nacken men där poängen kvarstår. Vad den säger är att de köp som gjorts vid botten av IT-kraschen och finanskrisen varit enormt värdeskapande. Nu är det i princip praktiskt omöjligt att sälja på toppen och köpa på botten. Det är dock inte det som är poängen heller. Istället är syftet att påminna om att framtidspotentialen stiger i takt med lägre börskurser. Det bästa hade naturligtvis varit att sälja innan nedgången, men få av oss har en spåkula.

Om vi istället kikar på hela börsen inklusive återinvesterad utdelning under samma period så ser vi att den gett en god avkastning, trots stora oroshärdar. Nedan graf visar Stockholmsbörsen inklusive återinvesterad utdelning sedan slutet på 2002. Förvisso hade IT-kraschens botten då passerat men det är så lång historik vi har. Till grafens försvar kan jag säga att man inte bara missar IT-kraschen utan även 1990-talet där börsen steg +22% som ett årligt genomsnitt under hela decenniet (CAGR). Jag tror det är nyttigt att zooma ut perspektivet på detta sätt i oroliga tider.

Börsens svängningar i en historisk kontext

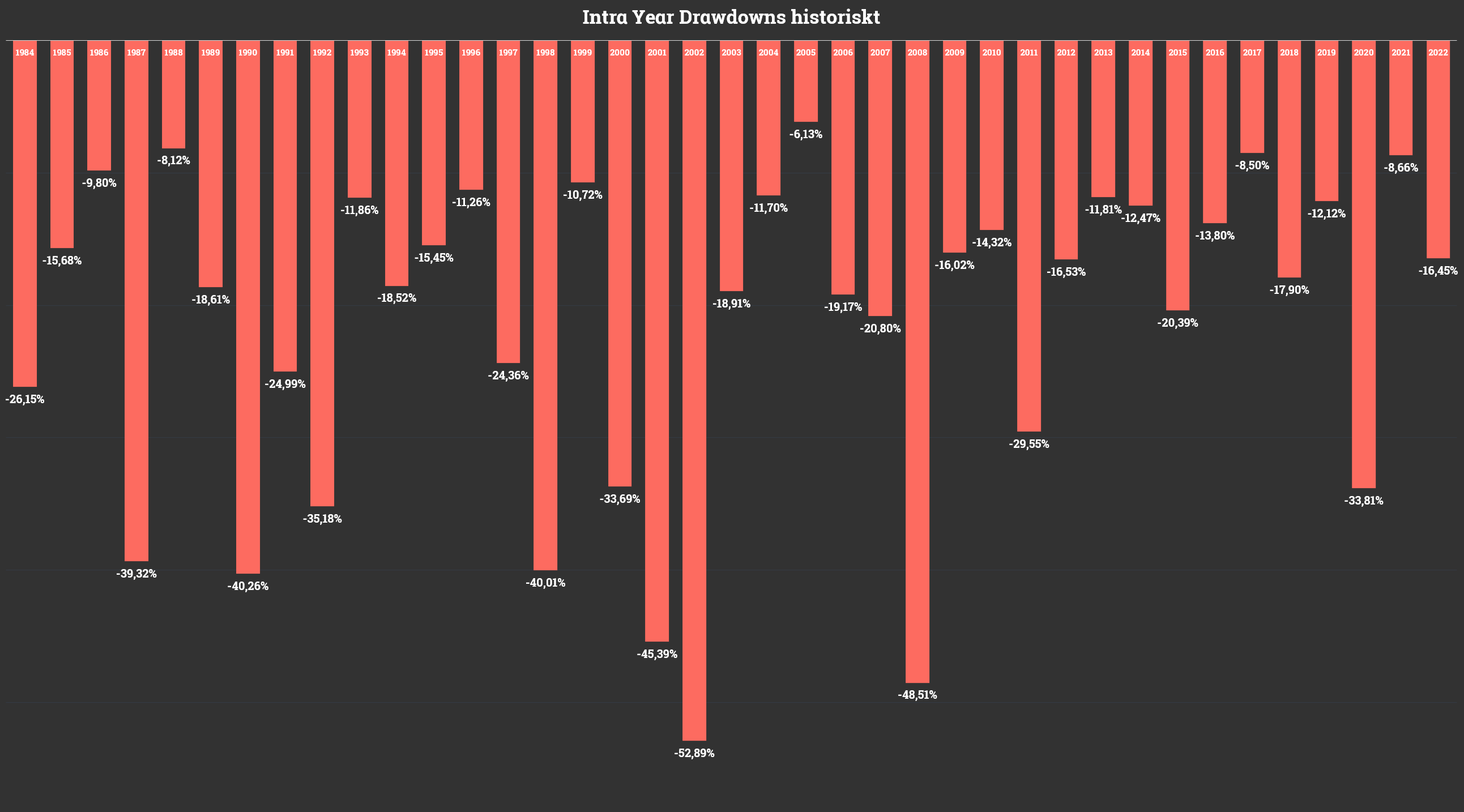

Att sitta still i båten och vara långsiktig är en klassisk gammal klyscha men det finns ju faktiskt en anledning till att det är en klassiker, det fungerar. I nedan bild ser du hur stora nedgångar börsen bjudit på under respektive börsår historiskt. Att spara långsiktigt på börsen kommer emellanåt att leda till magont men det är viktigt att påminna sig själv om att det svänger. Trots nedan, relativt nedslående sanning, så har faktiskt 7 av 10 börsår avslutats i positivt territorium. Även denna kris kommer att förpassas till historien och börsen på nytt repa mod, tills dess kommer troligtvis det löpande sparandet vara värdeskapande för ditt framtida totala sparande.

Hur har börsen utvecklats historiskt?

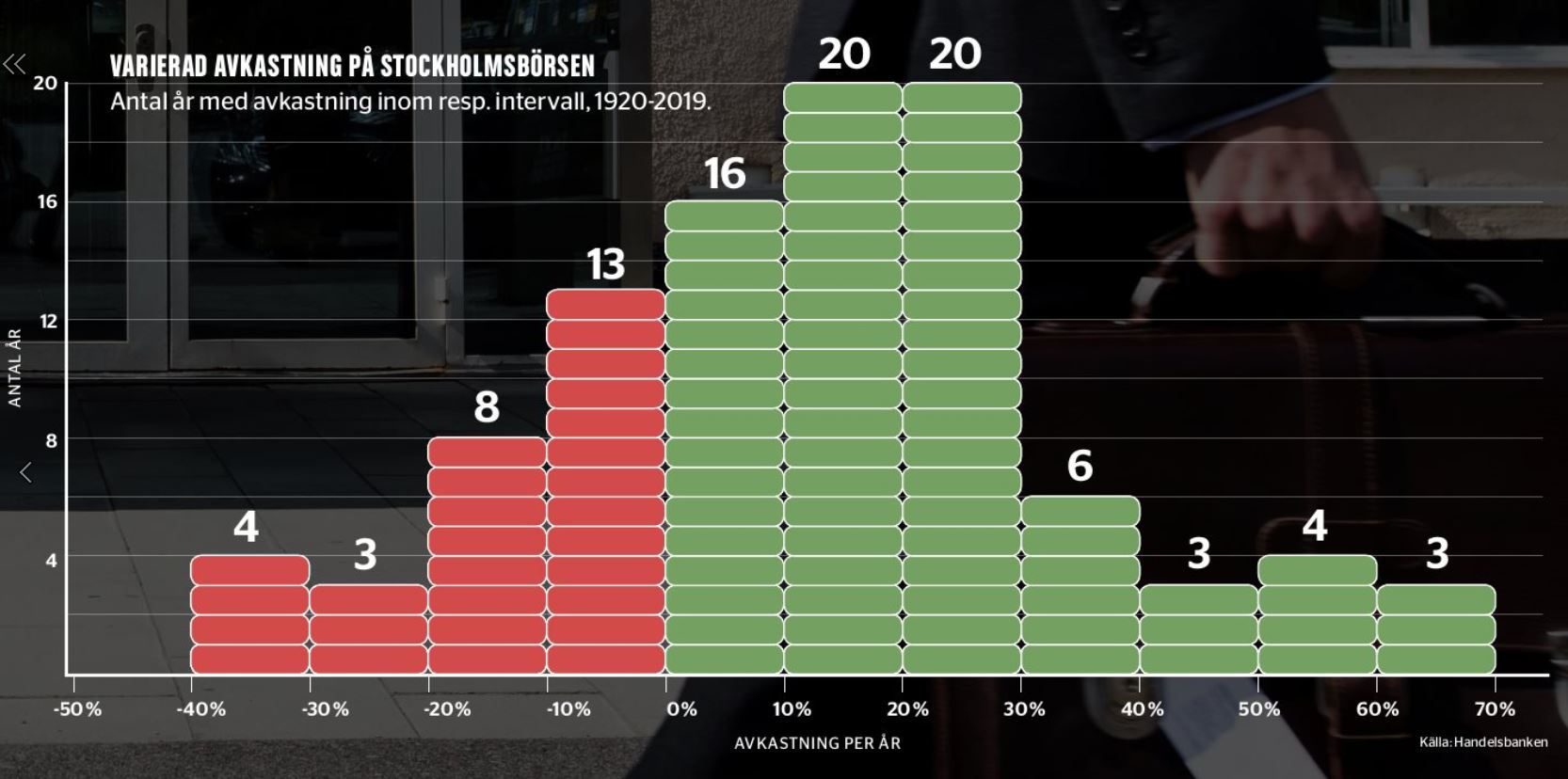

Trots svängningar så har alltså majoriteten av börsåren gett positiv avkastning. Under de negativa åren skapas dock en god del av den framtida avkastningen i form av nysparande, vilket inte ska förglömmas.

När börsen stiger är det lätt att säga att man ska vara långsiktig och fortsätta spara löpande men det är i dessa tider som det hela sätts på prov. Sannolikheten är stor att vi i framtiden ser denna börsoro som ett bra köpläge. Men spararen bör stålsätta sig då det i det korta perspektivet kan bli en svängig resa som i mycket stor utsträckning kommer styras av händelseutvecklingen i Ukraina. Låt mig bjuda på ytterligare en bild från Handelsbanken över historiska nedgångar, den har något år på nacken men poängen kvarstår.

Time in Market trumfar Timing the Market och det gäller även nu. Detta är inte ett skäl att avsluta sitt löpande och långsiktiga sparande, tvärtom.

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.