Hur påverkas börsen av Coronaviruset?

Börserna faller brant världen över idag efter förnyad oro för Coronaviruset vars utbrott gäckat marknaden under 2020. Fallet på Stockholmsbörsen är det brantaste sedan Brexit men varför faller börsen och hur bör man tänka? Låt oss kika på det!

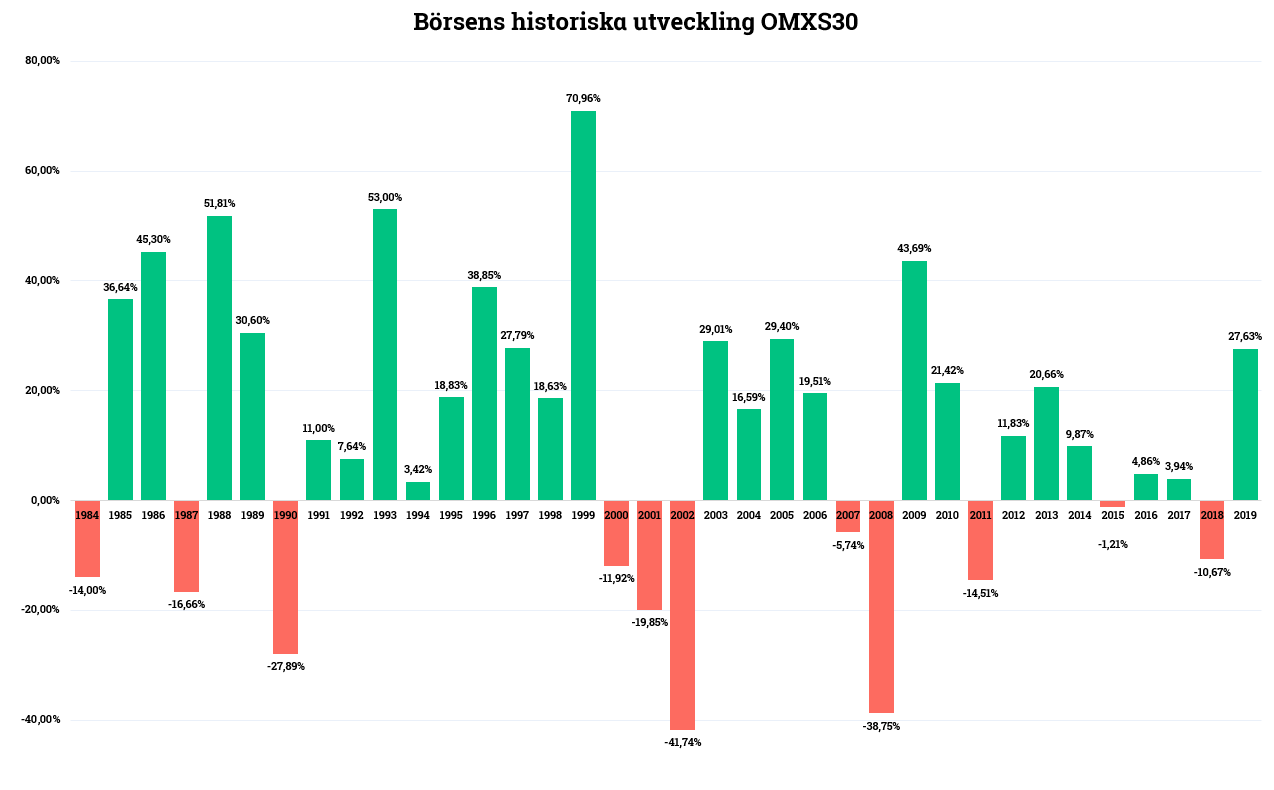

Om inte en svart måndag så blev det åtminstone en grå måndag denna vecka. Börsen föll -4,31 % vilket är det största fallet på Stockholmsbörsen sedan Brexit 2016 då börsen föll hela -8,42 %. Nedgångar är vardagsmat på börsen och fjolåret bjöd på två korrektioner, alltså nedgångar på minst -10% från toppen till botten, för att inte prata om 2018 års techfrossa och nedgång på -17,90%.

Men det är något speciellt med kraftiga börsfall under enskilda handelsdagar, de bränner sig fast på näthinnan och lockar inte sällan fram magont. Anledningen till det dramatiska börsfallet världen över idag är att vi börjat se spridning av Coronaviruset utanför Kina. Det adderar på oron för dels en global pandemi och dels risken att lamslå global ekonomi med konjunkturavmattning och recessionsrisk runt hörnet.

Varför blev nedgången så stor?

Ifjol steg börsen rejält som ett svar på 2018 års kraftiga nedgång i kölvattnet av techfrossan. Uppgången fortsatte in i det nya årtiondet med rekordnoteringar i USA och en uppgång på +7,56 % på Stockholmsbörsen. Coronaviruset har varit känt sedan nyårsafton ifjol men marknaden bedömde att konjunkturen nu skulle ta fart och att utbrottet av Coronaviruset skulle bli ett relativt isolerat problem i Kina. Men… det blir sällan som man tänkt sig!

Viruset är en helt ny sjukdom och därmed finns ingen immunitet hos befolkningen i jämförelse med säsongsmässig influensa som är återkommande. Det leder till en snabb smittspridning och i skrivande stund finns inte heller något vaccin. Under helgen har antalet fall utanför Kina accelererat rejält med Sydkorea i spetsen, följt av Italien och Japan. Nu börjar marknaden oroa sig över global spridning samtidigt som detta börjar bita sig in i global varuförsörjning. Det är alltså inte bara antalet smittade som påverkar utan även antalet människor som befinner sig hemma, kanske under lockdown, där de varken kan konsumera eller producera (arbeta). Det får en global påverkan då många bolag har en icke försumbar andel av sin försäljning alternativt produktion i Kina.

Under finanskrisen insåg vi hur globalt sammanflätade de globala finansiella marknaderna blivit. I skrivande stund inser vi nog utifrån ett annat perspektiv hur global vår värld är. Kina har länge varit världens tillväxtmotor och är dito världens näst största ekonomi efter USA. Dessutom är det en stor del av våra varor och tjänster som både konsumeras och produceras i Kina. Vad gäller spridning av virus så är det värt att notera att det gjordes en bit över 1,4 miljarder resor global ifjol och kineser utgör den enskilt största turistgruppen globalt. En turistgrupp som snabbt sinar just nu och får därmed en kännbar effekt på många företag som är beroende av kinesiska turister likväl som på bolag som är beroende av den kinesiska konsumenten.

Nedgången idag blev stor för att det blev trångt i nödutgången. Marknaden har inte riktigt brytt sig om virusutbrottet och rimligtvis trott att det snart skulle blåsa över. Nu fick vi ett rejält risk off-sentiment där många helt enkelt drar ned risken och ser vart detta tar vägen. Vid sidan av att man helt enkelt tackar för kaffet så såg vi också en viss sektorrotation mot bank, telekom och Swedish Match. Just banksektorn har fått vind i seglen och är faktiskt den sektor som i mångt och mycket håller OMXS30 ovanför vattenytan i år.

Vilka tillgångar gynnas i ett sådant här klimat?

I ett kraftigt ”risk off” sentiment är den klassiska tendensen att fly till ”säkra” tillgångar såsom dollar, guld och räntor. Guldpriset har stigit +9 % i år och närmare +25 % senaste året. Räntemarknaden översköljdes av kapital som letade sig bort från risk, med effekten att räntenivåerna pressades nedåt. I USA är vi bara några punkter ifrån den rekordlåga nivån på deras 10-åriga statsobligation som noterade 1,32% under 2016. Paradoxalt nog kan rimligtvis även bolag med stora lånebehov gynnas av allt mer kapital på kreditmarknaden, såsom fastighetsbolag. Även om alla bolag påverkas negativt en dag som denna är det sunt att komma ihåg att långt ifrån alla bolag faktiskt påverkas av virusutbrottet i realiteten.

Vidare kan man också fundera kring vilka aktier som gynnas av kinas lockdown. Det är knappast en trevlig upplevelse att bara sitta hemma i väntan på att virusutbrottet ska ebba ut, men något måste man ju göra av tiden. En sådan spaning är att nedladdade mobilspel rusar i höjden. Financial Times skriver att de första två veckorna i februari sett en ökning av nedladdade mobilspel med 40 % jämfört med ifjol. Tencent är Kinas största producent av mobilspel, men vilka andra bolag kan gynnas? Sätt igång tankeverksamheten och försök lista ut vilka som kan bli vinnarna.

Vilka tillgångar missgynnas i ett sådant här klimat?

Det risk off sentiment vi ser på börsen gör att man drar all aktierisk över en kam. Man tar helt enkelt det säkra före det osäkra, men en nedgång som vi såg idag tillhör ändå ovanligheten. Långsiktigt är det ju faktiskt bolagets försäljning och vinst som påverkar aktieutvecklingen. Men det finns vissa branscher som missgynnas extra mycket just nu såsom turism, hotell, restauranger, flyg, fysiska casinon såsom Macau med mera.

Kan historien skänka någon guidning?

Det är ingen som med säkerhet vet hur detta kommer att spela ut men man kan på goda grunder säga att dagens nedgång tillhör ovanligheten. Marknaden är nu medveten om risken för en global spridning och frågan är hur vi kollektivt väljer att tolka bolagens siffror när rapportsäsongen drar igång och vi ser hur detta påverkat bolagens resultat.

En intressant tanke är att Brexit var en händelse som rimligtvis bör ge större påverkan över lång tid medan Coronaviruset förhoppningsvis ebbar ut, om än det finns en stor x-faktor i den kalkylen och en reell oro för pandemi. Brexit bjöd på en nedgång på -8,42% den 27 juni 2016 men fallet var återhämtat intradag redan 13 juli för att stänga hela gapet den 14 juli, blott två veckor senare. Den amerikanska sysselsättningssiffran (NFP) i februari 2018 tog marknaden på sängen och sänkte börsen -6,10 % under 3 dagar, då dröjde det till 8 maj innan vi stängde gapet. Amerikanska presidentvalet i november 2016 är också en klassiker. Då var börsen ned -3,60 % som mest för att stänga +1,20 % efter Donald Trumps tal.

Ytterligare en kuriosa i sammanhanget är att börsen tenderar att svänga tillbaka efter kraftiga nedgångar. Sedan 2009 har den amerikanska börsen (S&P 500) fallit med mer än -2 % vid 18 andra tillfällen under en måndag. Vid 15 av dessa tillfällen, alltså i 83 % av fallen, har börsen stigit dagen efter och gett en genomsnittlig avkastning på +1,02 % enligt Bespoke Investment Group.

MarketWatch skriver att vi sett tydliga återhämtningar på börsen senaste 10 gångerna vi fått en nedgång på minst 3 %.

Hur bör man då agera?

Det är värt att komma ihåg att de bästa affärer görs i de jävligaste av tider. Även om dagens kraftiga börsfall var rejält så står börsen fortfarande högre än vid inledningen av året. Ett månadssparande är ett av de mest kraftfulla verktyg som finns för ett långsiktigt lönsamt sparande. Det beror dels på att du faktiskt köper löpande och att du inte behöver ta ett aktivt beslut om huruvida du ska köpa vid börsnedgång eller inte, det görs automatiskt. Vi ska komma ihåg att vi som kollektiv gärna investerar EFTER att börsen stigit och säljer EFTER att börsen fallit. Ett löpande månadssparande tar bort en rätt stor del av psykologin som ofta fäller krokben.

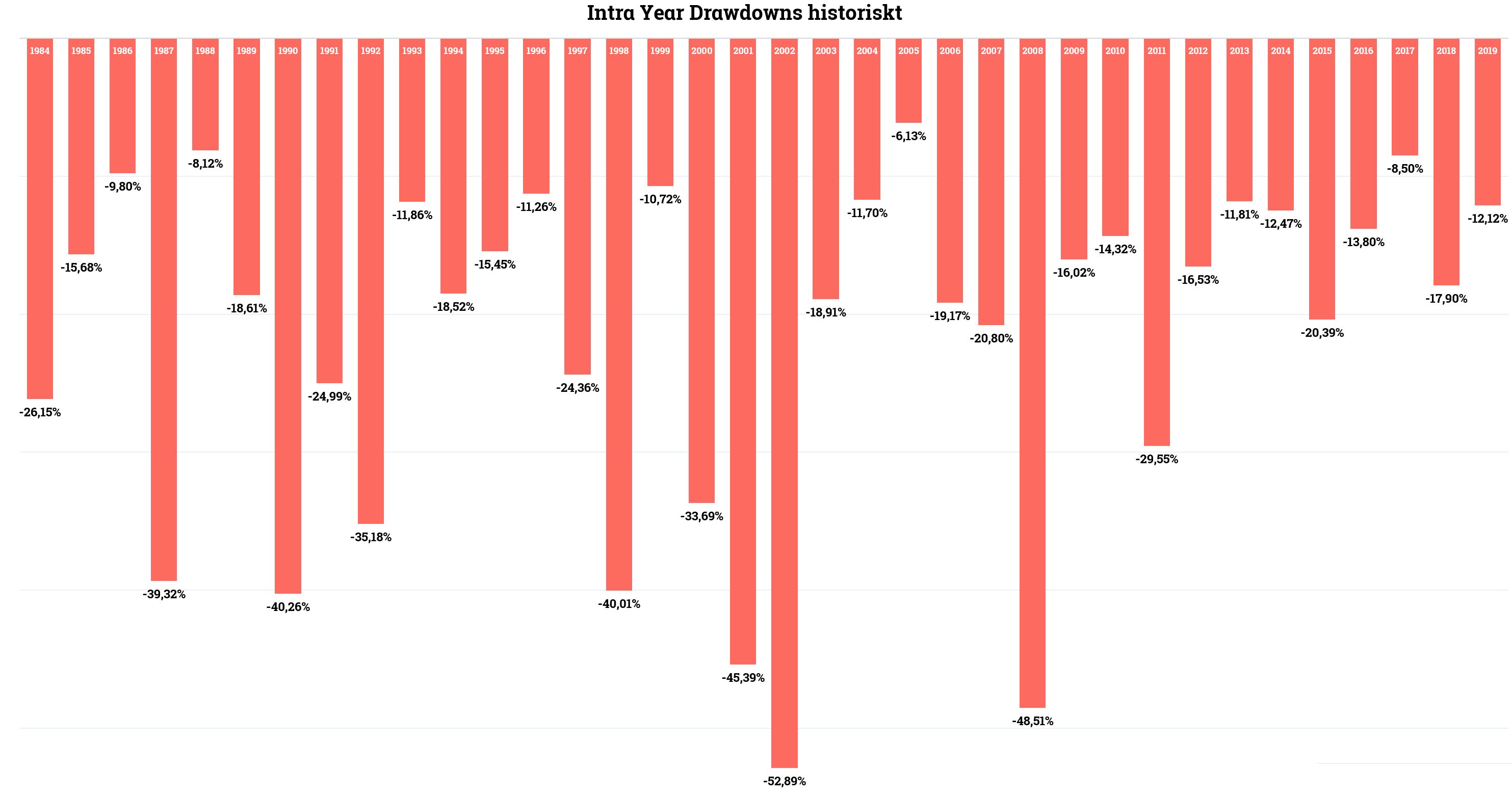

Låt mig även bjuda på några klassiska och likväl tidlösa grafer en afton som denna. En korrektion är en nedgång på minst -10% från toppen till botten och en björnmarknad är en nedgång på minst -20% från toppen till botten. Korrektioner har vi fått under 32 av de senaste 36 åren, alltså 88,9% av fallen. En större nedgång som brukar kallas björnmarknad har vi fått under 14 av de senaste 36 åren, alltså 38,8 % av åren. En korrektion har i snitt hållit i sig i 75 dagar medan en björnmarknad kramat sig fast under 186 dagar.

Men trots att vi alltså måste uthärda dessa rörelser under året som kan ge magont eller i värsta fall magsår så är det intressant att kika på hur börsåren slutat. Trots att 88,9 % av åren bjudit på en korrektion så har 69,5 % av åren gått i mål med en positiv avslutning.

Sist men inte minst är det värt att påminna om att börsen alltid svänger, vilket inte minst nedan bild påminner om. Jag vet inte hur börsen kommer påverkas framåt av Coronaviruset men det är rimligt att anta att det förr eller senare ebbar ut. Om drygt 1,5 månad börjar årets första kvartalsrapporter att trilla in och då får vi en fingervisning kring hur detta påverkat bolagen och hur marknaden väljer att tolka det. Vi känner till virusutbrottet och dess påverkan när fabriker står helt eller delvis stilla. Men väljer man att boka bort det som en ”one off” och se framåt? Det återstår att se. Men jag vågar nästintill lova dig att om du investerar långsiktigt och har tiden på din sida så lär du gå stärkt ur denna börsdramatik. Vi har sett det så många gånger förr.

Lycka till med dina investeringar,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.